Die Marktstimmung ist das öffentliche Interesse an den zugrunde liegenden Vermögenswerten und dem Verhalten von Händlern auf den Derivatemärkten. Dank Sentiment-Analyse kann man die Haltung langfristig orientierter Anleger erkennen, da sie während des Aufwärtstrends immer an kurzfristige Spekulanten verkaufen und bei Einbrüchen mit statistisch positiver Erwartung kaufen. Im Gegenteil, die Psyche der Massen ist irrational, da sie oft mit spitzen Candlesticks kaufen, aus Angst, etwas zu verpassen und in den Abwärtstrend einzusteigen.

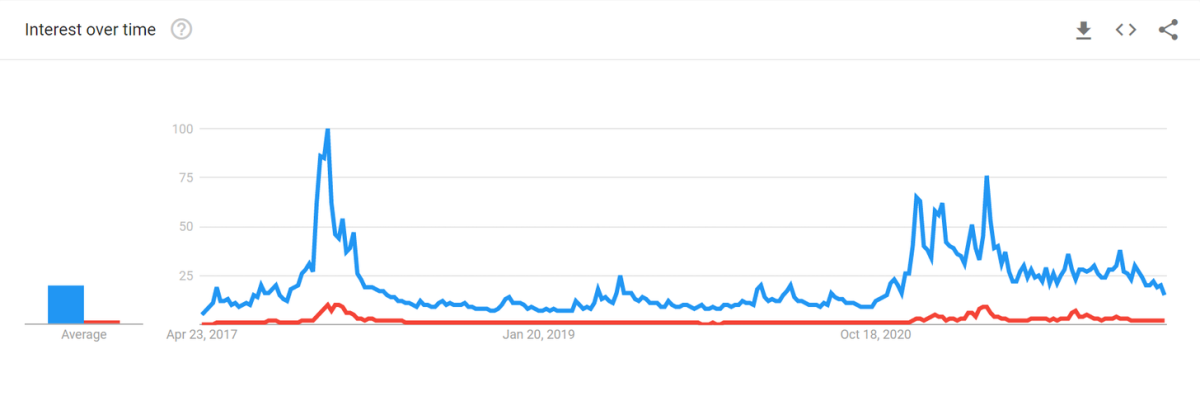

Das öffentliche Interesse hat sich abgekühlt, wie die Google-Trenddaten zeigen (Quelle).

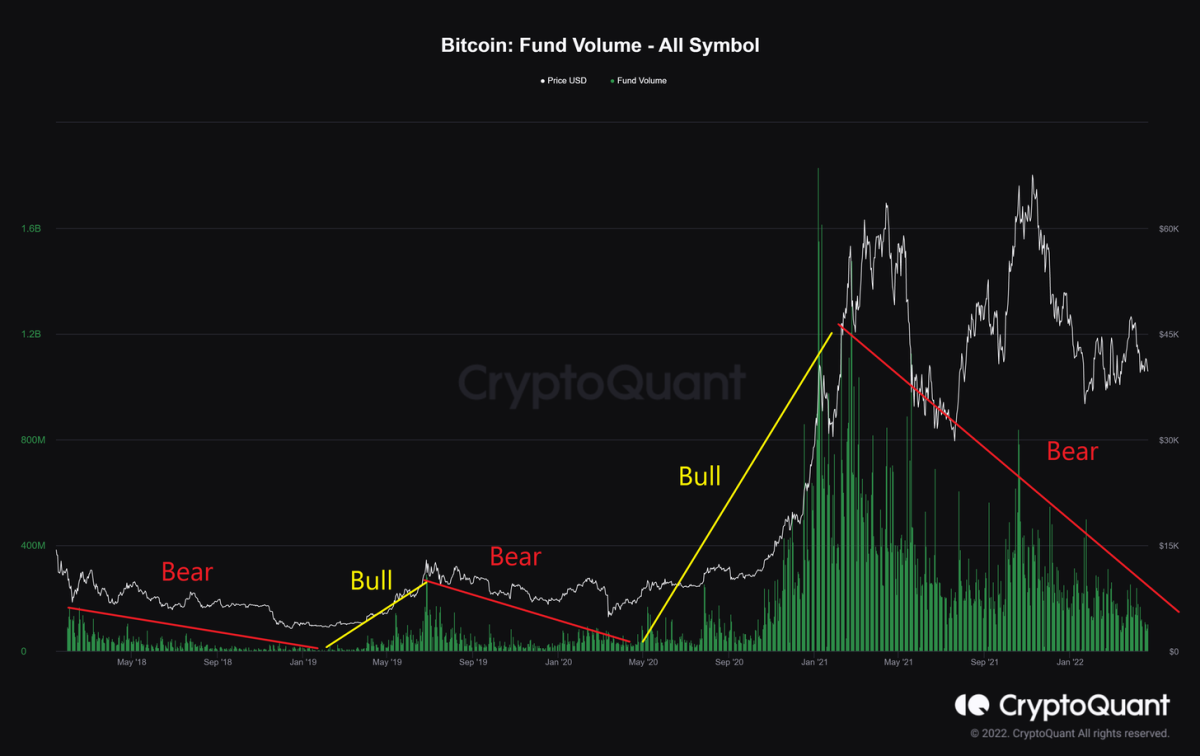

Das erste, was bei der Analyse der Marktstimmung berücksichtigt werden muss, ist die Fondsvolumen, das eine entscheidende Rolle dabei spielt, ob sich der Markt im Trend befindet oder konsolidiert, da es das Handelsvolumen darstellt. In einem Bullenmarkt steigt das Fondsvolumen zusammen mit dem Preis und umgekehrt, aber es ist seit dem Höchststand im Mai 2021 allmählich zurückgegangen.

Das Handelsvolumen des Fonds stieg in Bullen und sank in Bären (Quelle).

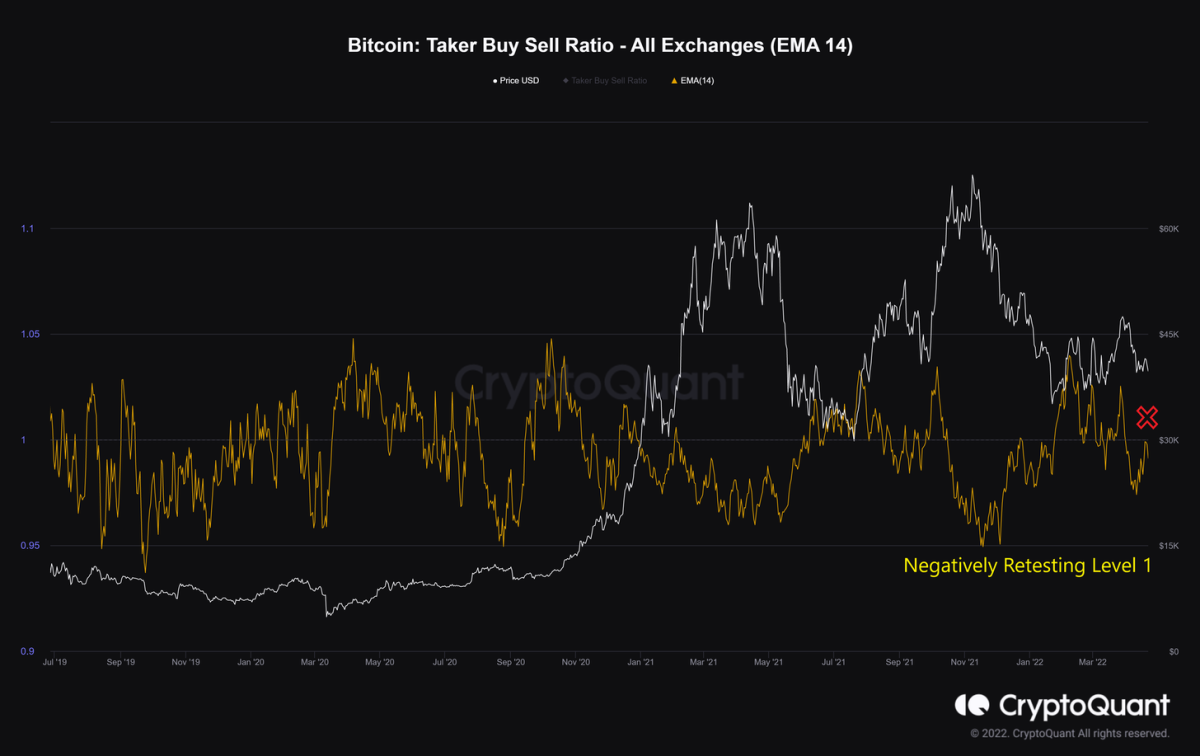

Gleichzeitig nachgesehen im Verhältnis des Kaufvolumens dividiert durch das Verkaufsvolumen der Käufer in Perpetual Swap-Trades weisen Werte über eins – mehr Kaufaufträge, die über Marktaufträge entgegengenommen werden – darauf hin, dass eine bullische Stimmung vorherrscht. In ähnlicher Weise weisen Werte unter eins auf die Dominanz einer rückläufigen Stimmung hin, da mehr Verkaufsaufträge aktiv durch Marktaufträge ausgeführt werden. Auch der exponentiell gleitende 14-Tage-Durchschnitt (EMA-14) des Käufer-Kauf-/Verkaufsverhältnisses war negativ und hat kürzlich das Niveau von eins erneut getestet, was darauf hindeutet, dass mehr Verkäufer bereit sind, Münzen zu einem niedrigeren Preis zu verkaufen, und dass der Verkaufsdruck besteht stärker als der Kaufdruck.

Taker Buy/Sell Ratio EMA-14 im negativen Bereich und erneutes Testen der ersten Stufe (Quelle).

In einem Bullenmarkt kommt es zu einer zunehmenden Liquidation in Korrelation zum im Preis steigen. Die aktuelle Gesamtmenge an liquidierten Long-und Short-Positionen auf dem Derivatemarkt ist im Vergleich zu den vorherigen Bullenläufen relativ gering. liquidation.png”height=”678″width=”1456″>

Kleine Liquidation signalisiert rückläufige Stimmung (Quelle).

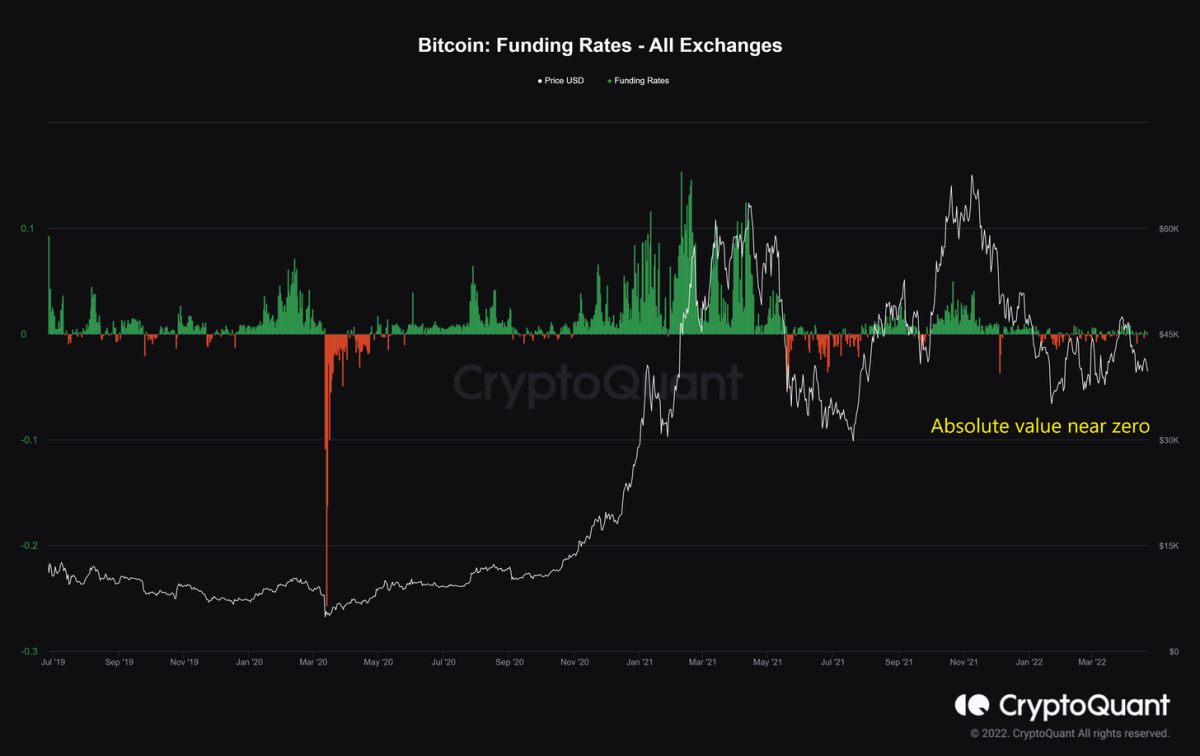

„Die Finanzierungsraten spiegeln die Stimmung der Händler auf dem Perpetual Swaps-Markt wider und der Betrag ist proportional zur Anzahl der Kontrakte. Positive Finanzierungsraten weisen darauf hin, dass Händler mit Long-Positionen dominieren und bereit sind, Finanzierungen an Short-Händler zu zahlen. Negative Finanzierungsraten weisen darauf hin, dass Trader mit Short-Positionen dominieren und bereit sind, Long-Trader zu bezahlen“ ( Quelle).

Je höher der absolute Wert der Finanzierungsrate ist, desto aggressiver sind die Trader. Der aktuelle absolute Wert des Finanzierungssatzes bewegt sich jedoch nahe Null, was bedeutet, dass Händler unter den vorherrschenden wirtschaftlichen Bedingungen nicht aggressiv sind.

Absolutwert der Finanzierung nahe Null, was bestätigt, dass Händler nicht aggressiv sind (Quelle).

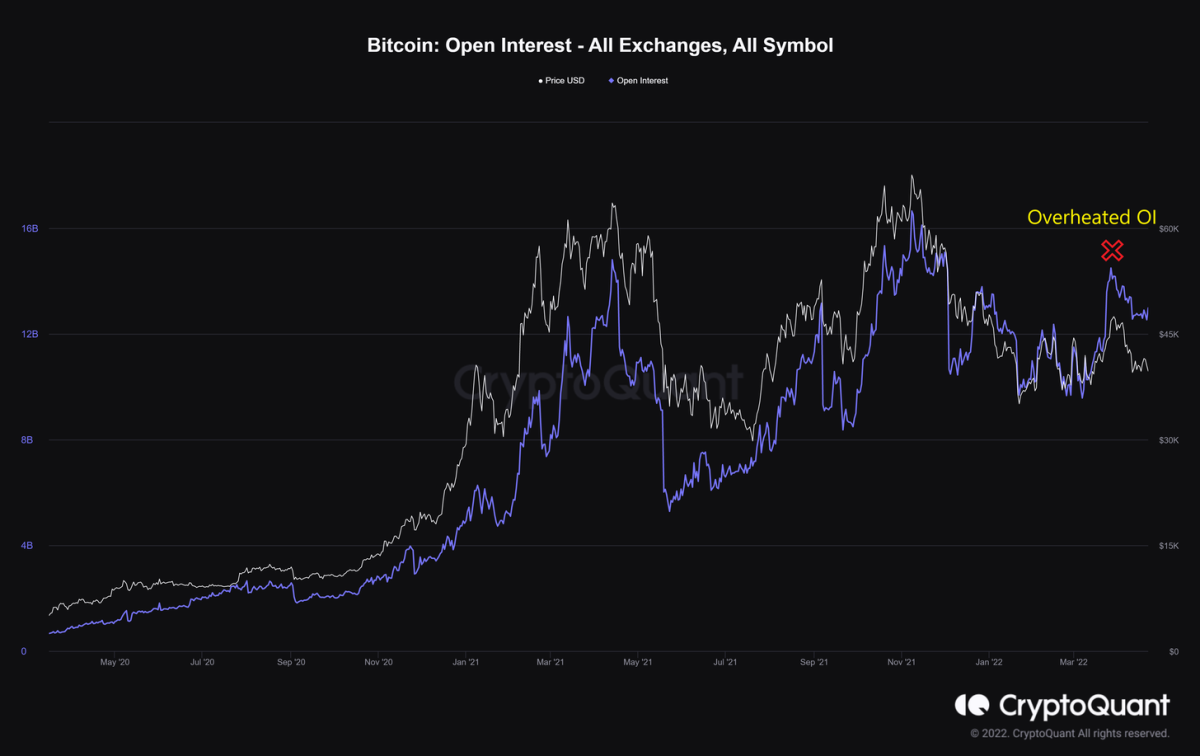

Einer der bedeutendsten Faktoren des Derivatemarktes ist das offene Interesse (OI), definiert als die Anzahl der offenen Positionen, die derzeit in den Handelspaaren einer Derivatebörse vorhanden sind. Der steigende OI vom 8. März bis 28. März 2022 ist überhitzt und wird von den kurzfristigen Händlern absichtlich vorangetrieben, da es eine unbefristete Kapitulation gab, die am 28. März auf dem Höhepunkt von 48.000 $ begann. Daher ist er nicht in der Lage, a zu unterstützen möglicher Aufwärtstrend.

Überhitzter OI angetrieben durch kurzfristige Trader, die als Kapitulation abstürzen (Quelle).

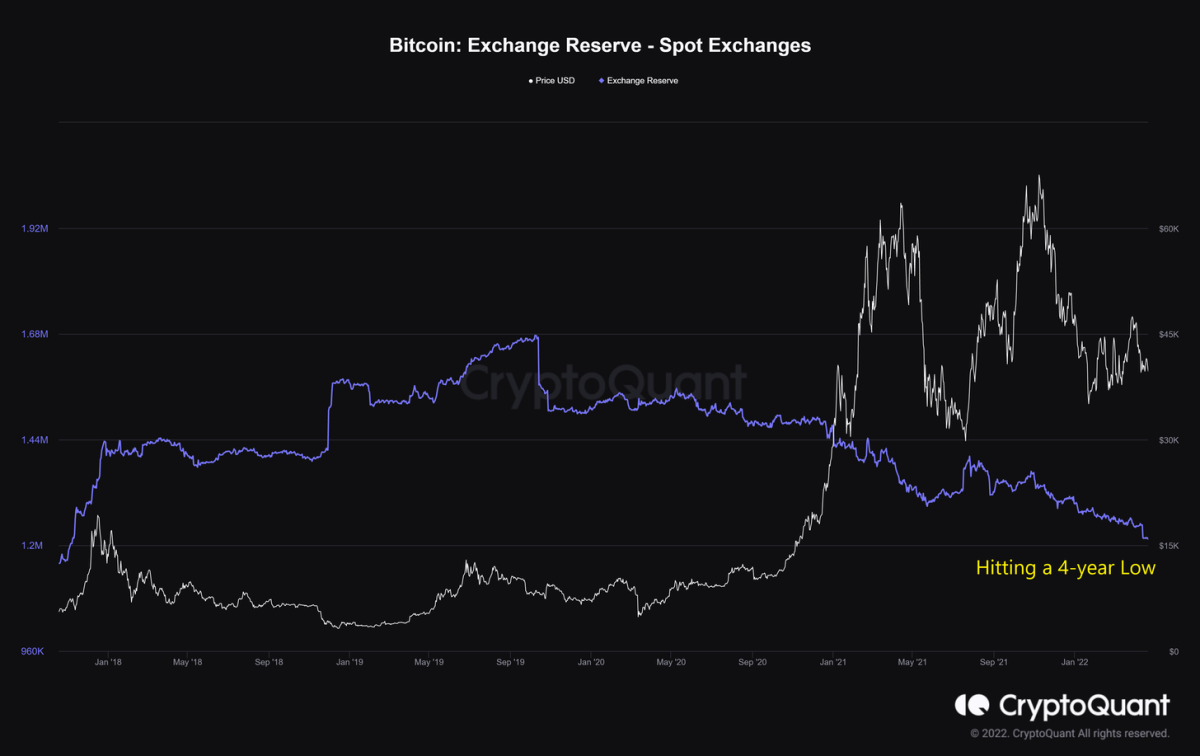

Mittlerweile hat die Gesamtzahl der an der Kassabörse gehaltenen Bitcoins ein Vierjahrestief erreicht, was oft als gut angesehen wird Melden Sie sich bei der grundlegenden On-Chain-Aktivität an.

Die Devisenkassareserve erreichte als gutes Zeichen ein Vierjahrestief (Quelle).

Aber noch wichtiger ist, dass es möglicherweise nicht an der Aktivität des Einzelhandels liegt, da die Anzahl der Börsen-Outflow-Adressen gesunken ist seit dem 10. Mai 2021. Es deutet darauf hin, dass nicht viele Kleinanleger diese Coins von den Börsen entfernen, sondern stattdessen eine Anhäufung von Walen sein könnten. exchange-outflows.png”height=”679″width=”1456″>

Die Börsenabflussadresse sinkt, da Kleinanleger weniger aktiv sind (Quelle).

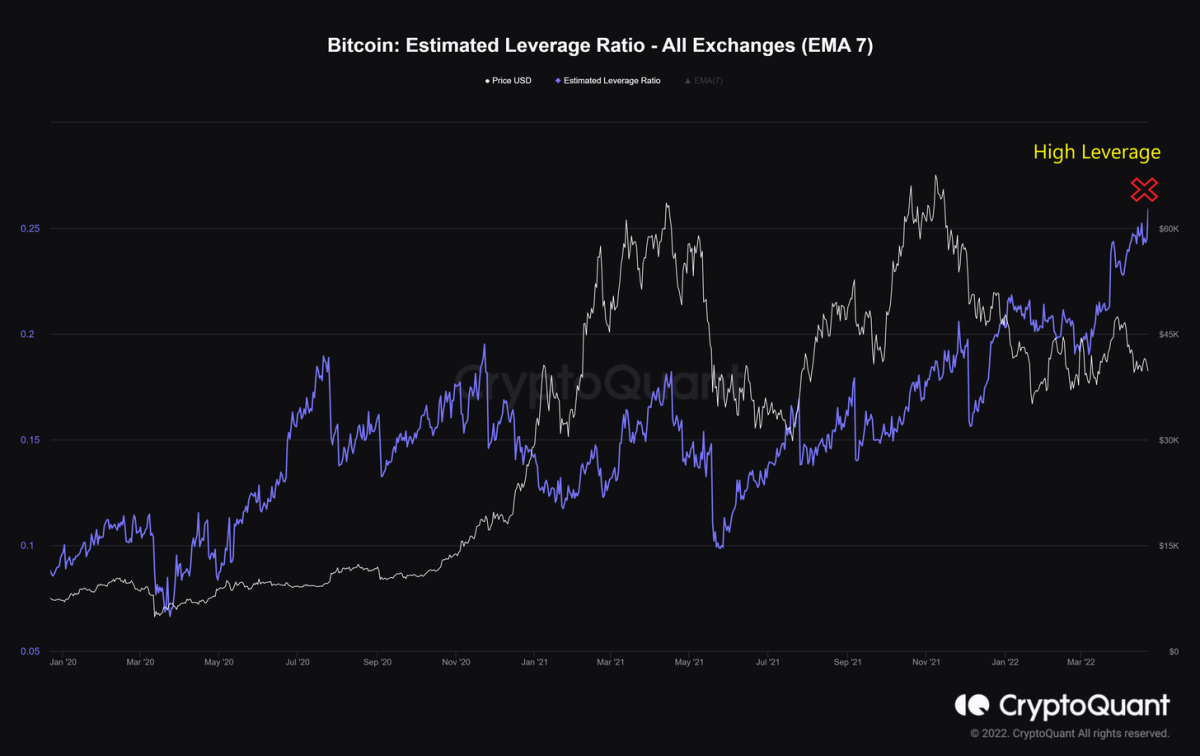

Darüber hinaus machen der Abwärtstrend bei den Reserven der Börsen und der überhitzte OI die geschätzte Leverage Ratio höher, berechnet anhand der Open Interest Divi der Börse ded durch ihre Bitcoin-Reserve. Es zeigt sich, dass von den Benutzern im Durchschnitt eine höhere Hebelwirkung verwendet wird, das heißt, mehr Anleger gehen im Derivatehandel ein hohes Hebelungsrisiko ein.

Heated Leverage macht den Markt riskanter (Quelle).

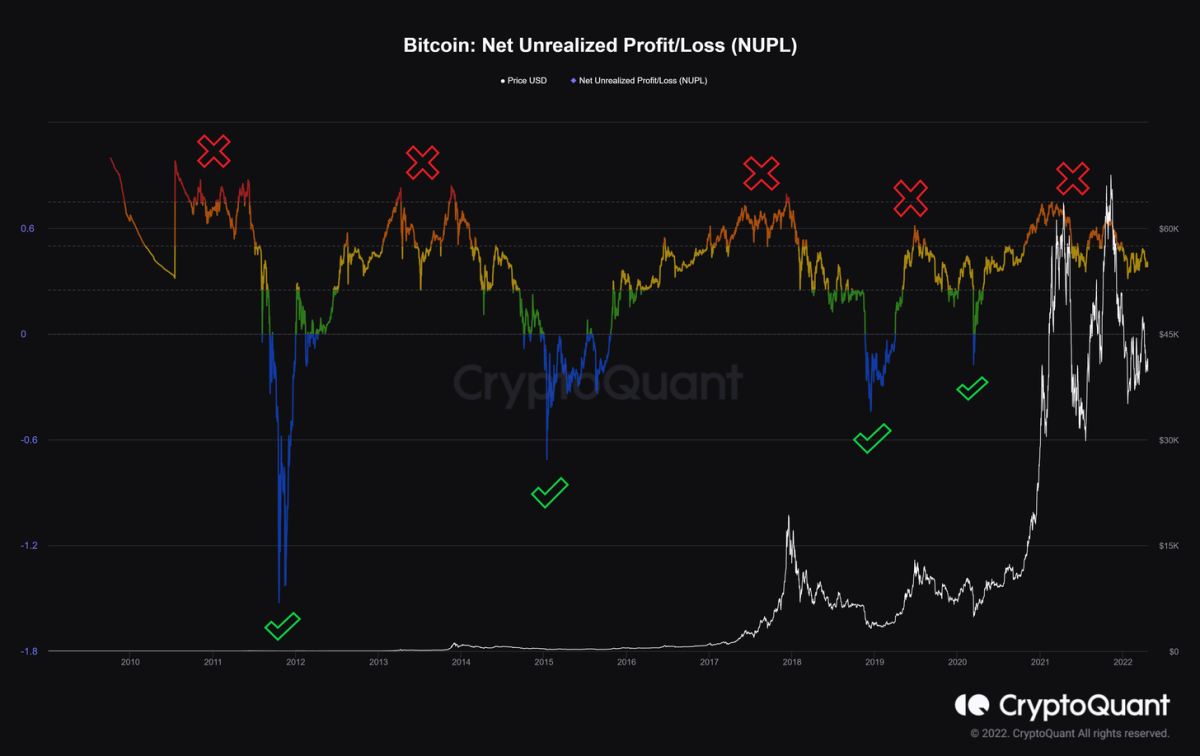

Zu guter Letzt , nicht realisierter Nettogewinn und-verlust (NUPL), die Differenz zwischen Marktkapitalisierung und realisierter Kapitalisierung dividiert durch Marktkapitalisierung, zeigt an, dass die Kapitulationsphase seit Mai 2021 begonnen hat ein Ausverkauf hat stattgefunden. Im Moment befindet sich Bitcoin möglicherweise mitten in dieser Phase mit dem plausiblen Grund, Gewinne mitzunehmen, bis kein Verkaufsdruck mehr besteht.

NUPL unter der Annahme, dass sich der Markt in der Halbkapitulationsphase befindet (Quelle).

Alles in allem ist die Marktstimmung nicht so stark wie die On-Chain-Aktivität. Es besteht die Wahrscheinlichkeit, dass wir uns in einem Halbbärenmarkt befinden, in dem die anhaltende Kapitulation seit Mai 2021 in Kraft ist und die anhaltende Akkumulationsphase die kurzfristigen Spekulanten auszulöschen scheint.

Dies ist a Gastbeitrag von Dang Quan Vuong. Die geäußerten Meinungen sind ihre eigenen und spiegeln nicht unbedingt die von BTC Inc. oder Bitcoin Magazine wider.