Este es un editorial de opinión de Josef Tětek, el embajador de la marca Trezor para SatoshiLabs.

Los mercados bajistas pueden dar miedo, con bitcoin cayendo a niveles impensables, las posiciones de apalancamiento se liquidan y los custodios no cumplen sus promesas. Cuando FUD reemplaza a FOMO, las fortunas se pierden fácilmente. Para sobrevivir en este entorno impredecible, es imperativo mantener la cabeza fría y almacenar bitcoins en frío.

“Se debe confiar en los bancos para que retengan nuestro dinero y lo transfieran electrónicamente, pero lo prestan en oleadas de burbujas de crédito con apenas una fracción en reserva.”

La situación actual que enfrentan algunos de los intercambios y custodios de bitcoin apesta a problemas de solvencia, coloquialmente conocidos como”corridas bancarias”.

Las corridas bancarias no son nada nuevo. Hay corridas bancarias bien documentadas que datan de más de 200 años; la primera corrida bancaria estadounidense ocurrió solo unas pocas décadas después de la Declaración de Independencia, en 1819 (por curiosidad lectores, les recomiendo “The Panic Of 1819” de Murray Rothbard. Las corridas bancarias son una consecuencia de la antigua historia de la codicia y van en contra de la noción de”salirse con la suya”. Los banqueros siempre han prestado algunos de los depósitos de sus clientes para generar ingresos, pero hacerlo aumenta el riesgo de quebrar cuando los depositantes quieren que les devuelvan su dinero en masa.

En una economía fiduciaria, las corridas bancarias se evitan en una moda estatista típica: se santifica la práctica de la banca de reserva fraccionaria que conduce a corridas bancarias, y las pérdidas inevitables se mitigan imprimiendo más dinero. Y aunque esta práctica se ha ocultado en su mayoría a la vista del público durante la mayor parte del siglo XX, se volvió bastante obvia después de 2008: los bancos que se suponía que iban a fallar eran simplemente rescató con el dinero de los contribuyentes y a través de una política de tasa de interés cero, lo que finalmente condujo a niveles de inflación no vistos desde la década de 1980.

Pero aún así, las corridas bancarias son en su mayoría una cosa del pasado en la economía fiduciaria, aunque todavía son una gran posibilidad en la economía”criptográfica”.

En Bitcoin, Shysters Enfréntate a la música

En muchos aspectos, Bitcoin es el opuesto directo de fiat. La emisión fija de 21 millones de monedas es ampliamente citada, pero el hecho de que no haya líderes ni rescates no es menos crítico para el éxito a largo plazo de Bitcoin. Sin embargo, esto no impide que ciertos personajes propensos al riesgo recreen instituciones fiduciarias. Las tiendas de”préstamos criptográficos”como Celsius son bancos de reserva fraccionaria en principio; sin embargo, esta vez no hay un”prestamista de última instancia”en la forma de un banco central para rescatar a los fundadores y a sus clientes cuando las cosas se ponen feas.

Dejemos una cosa en claro: un rendimiento siempre tiene que venir de alguna parte. Para generar un rendimiento positivo en un activo escaso como bitcoin, la institución que ofrece dicho rendimiento debe aprovechar los depósitos de los clientes de varias maneras. Y mientras que los bancos se enfrentan a estrictos requisitos reglamentarios en cuanto a lo que pueden hacer con los depósitos de los clientes (como comprar bonos del Tesoro, facilitar préstamos hipotecarios, etc.), las empresas de préstamo de criptomonedas no se enfrentan a tales requisitos reglamentarios, por lo que básicamente van y ponen los depósitos de sus clientes en casinos de varios tipos: agricultura de rendimiento de DeFi, apuestas, especulación sobre altcoins oscuras.

Como el usuario de Twitter Otterooo trazó recientemente, Celsius perdió cientos de millones dólares en depósitos de usuarios en varias apuestas mal realizadas:

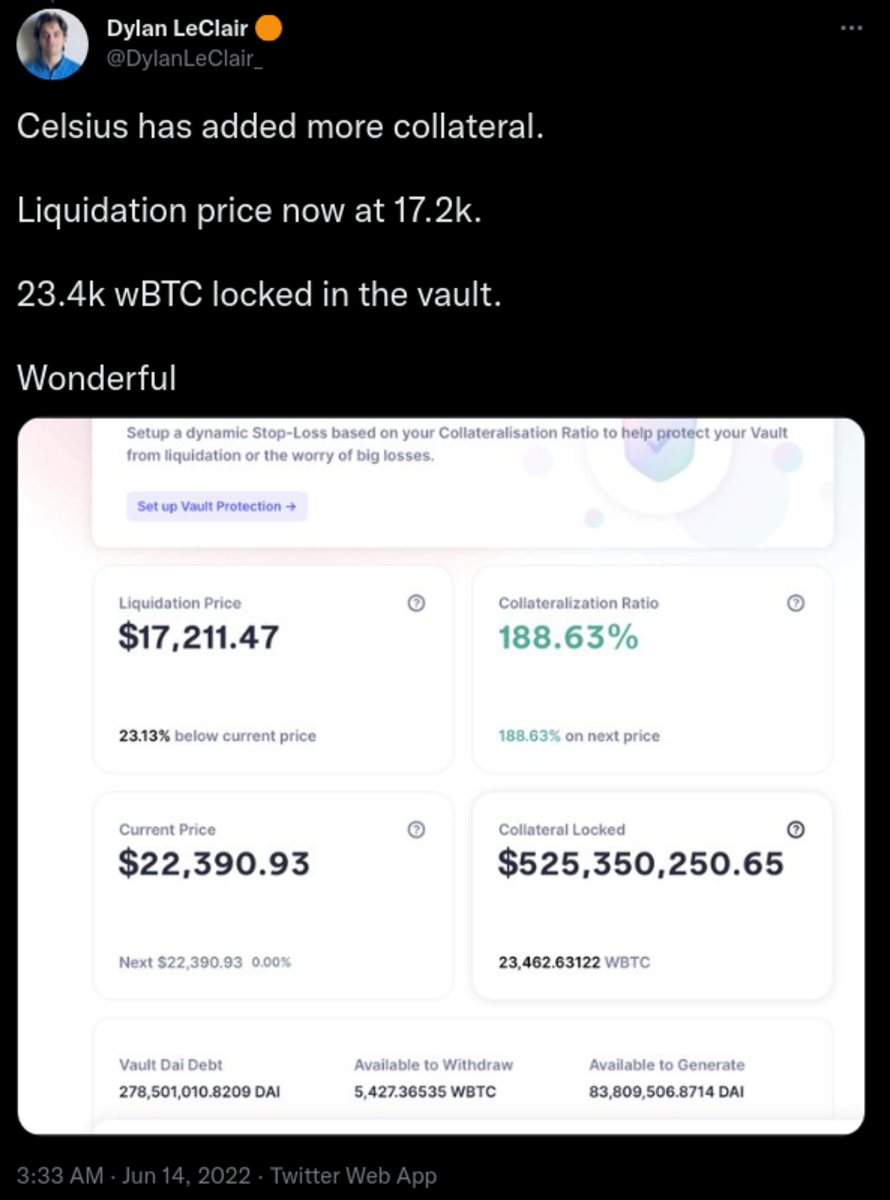

A partir de Al momento de escribir este artículo, Celsius ha detenido todos los retiros de los usuarios y parece estar teniendo un grave problema de solvencia. Sin un rescate entrante, todo lo que los desventurados usuarios pueden hacer es tomar unas palomitas de maíz y ver al equipo de Celsius luchar por su posición apalancada de 500 millones, cuya liquidación podría significar la evaporación de la mayoría de los fondos de sus usuarios:

Celsius no es el único

“Tú nunca se sabe quién está nadando desnudo hasta que baja la marea”.

Es bastante frustrante presenciar cómo las personas pierden fondos esencialmente de la misma manera que lo hicieron los usuarios de Mt. Gox en 2013. Los intercambios y los custodios caen en la trampa misma tentación que los banqueros tuvieron durante siglos: aprovechar los depósitos de los usuarios para exprimir más de lo que ganarían con las tarifas del servicio. Es bastante paradójico que bitcoin (y la mayoría de las altcoins) ofrezcan una forma sencilla de ofrecer una prueba de auto-auditoría a través de una firma criptográfica de direcciones con saldos suficientes, pero ningún intercambio, salvo algunas excepciones, realiza tales pruebas de reservas.

Es muy posible que todos los intercambios sean perfectamente solventes, pero el problema es que tenemos que confiar en ellos en eso. Como dijo en broma el”Oráculo de Omaha”, nunca sabremos quién está desnudo hasta que baje la marea. Entonces, cuando Binance, uno de los intercambios más grandes del mundo, detiene los retiros de bitcoin, nunca sabemos si es realmente solo un problema técnico temporal o un problema de liquidez mucho más siniestro.

¿Cómo podemos proteger nuestras monedas?

Si bien podemos llamar colectivamente a los intercambios para ofrecer pruebas de reservas, la única mitigación real del riesgo de contraparte que plantean los intercambios es tomar posesión de nuestras monedas. La única forma de estar realmente seguro de que no sucede nada sospechoso con nuestras monedas es poseer las claves privadas nosotros mismos. Bitcoin es único en la forma en que facilita la administración de la propia riqueza, y desde que la primera billetera de hardware en forma de Trezor fue introducido en 2014, no hay excusas para no tener sus propias claves.

Comprar bitcoin de igual a igual es preferible desde el punto de vista de la privacidad, así que si puede encontrar un vendedor, generalmente a través de reuniones de Bitcoin, hacer compras regulares a través del mismo canal y apilar directamente en una billetera de hardware es el camino a seguir. Los cajeros automáticos también pueden permitir la compra de cantidades de bitcoin de hasta $ 1,000 con buena privacidad. Pero, si por alguna razón prefiere comprar a través de intercambios, no hay razón para dejar sus monedas fuera de su propia billetera.

Y si está guardando sus monedas en un intercambio en este momento, es una buena idea de considerar retirar en su propia billetera. Incluso si obtiene un rendimiento de sus monedas, los riesgos a largo plazo de perder el 100 % de sus monedas simplemente no valen la pena.

Los fabricantes de billeteras de hardware no juegan ni pueden jugar con su riqueza

Sorprendentemente, muchas personas malinterpretan la naturaleza de los dispositivos de billetera de hardware y los modelos comerciales detrás de ellos. Algunas personas creen que los fabricantes de billeteras de hardware en realidad están en posesión de las monedas de los usuarios y pueden recuperarlas en caso de que el usuario pierda su semilla de recuperación o frase de contraseña. ¡Esto no podría estar más lejos de la verdad! Son los usuarios de la billetera los que siempre tienen la posesión única y exclusiva de sus monedas. El negocio del fabricante es vender dispositivos; ¡no prestar o aprovechar las monedas de sus usuarios!

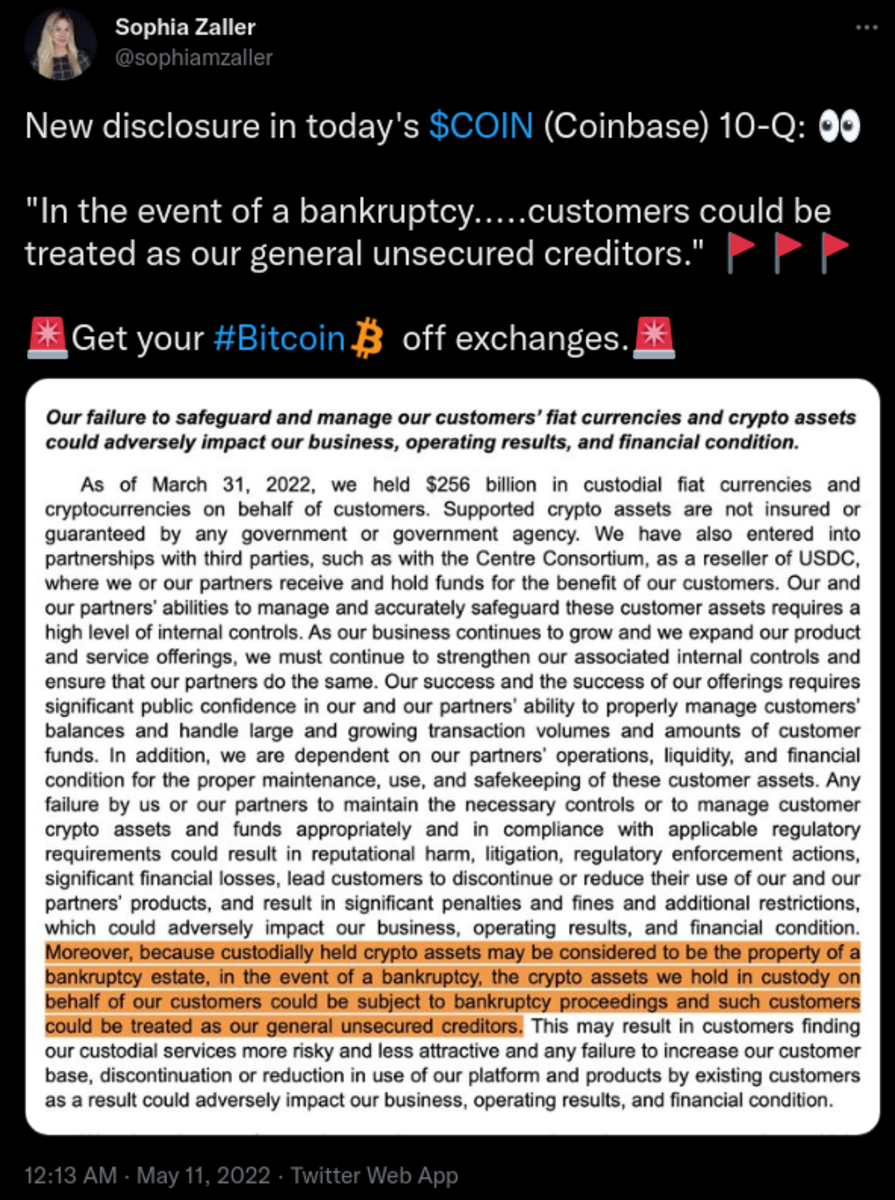

Al contrario de los intercambios y otros custodios, no existe riesgo de contraparte con el uso de una billetera de hardware. Si Trezor o cualquiera de los otros fabricantes quebrara mañana, los usuarios no se verían afectados, porque son los únicos propietarios de sus monedas. Compare este hecho con los descargos de responsabilidad de los principales intercambios de bitcoins, que pueden afirmar que, en el caso de quiebra, las monedas de los usuarios son básicamente confiscadas.

Pesadilla para algunos, oportunidad de por vida para otros

El descubrimiento de las prácticas de reserva fraccionaria llevadas a cabo por algunos de los principales custodios en el espacio podría ser una sorpresa desagradable para muchos recién llegados, quienes fueron seducidos por la visión de obtener rendimiento de sus activos”improductivos”. El descubrimiento adicional de que no hay rescates podría convertirse en una pesadilla. Sin embargo, esa es la naturaleza de Bitcoin: en marcado contraste con el sistema fiduciario, Bitcoin recompensa a los prudentes y castiga a los frívolos. Y a través de ese mecanismo, Bitcoin ayuda a construir un mundo más responsable.

Esta es una publicación invitada de Josef Tětek. Las opiniones expresadas son totalmente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.