El CEO de Apple, Tim Cook (izquierda) con el CFO, Luca Maestri

Apple anunciará los resultados del primer trimestre fiscal de 2023 el jueves por la noche. Esto es lo que puede esperar de las ganancias del trimestre de vacaciones, y lo que predice Wall Street.

Apple reveló el 4 de enero que llevará a cabo su llamada de inversionistas el jueves 2 de febrero a las 2:00 p. m. Pacífico, 5:00 p.. Según el cronograma habitual para los resultados, Apple debe publicar los detalles aproximadamente media hora antes de la llamada.

Para la llamada, el CEO Tim Cook y Luca Maestri hablarán sobre la salud de Apple durante los últimos tres meses, incluidos los lanzamientos y ventas de productos, los eventos negativos y otros obstáculos económicos que podrían afectar los próximos trimestres.

Como es habitual en Apple desde el comienzo de la pandemia, la empresa no ha ofrecido una previsión formal de ingresos para el trimestre en el momento de su anterior informe de resultados.

Las ganancias del trimestre suelen ser las más altas debido a las ventas altamente estacionales de Apple, así como a una lista de lanzamientos de productos clave.

Sin embargo, inusualmente para el trimestre, Apple emitió un aviso inusual sobre la producción de iPhone en noviembre. Debido a problemas de COVID-19 en la fábrica de Zhengzhou de Foxconn, se interrumpió el suministro del iPhone 14 Pro y el iPhone 14 Pro Max, lo que provocó el aviso de Apple.

En ese momento, el comunicado de prensa admitía que la fábrica operaba a una”capacidad significativamente reducida”, aunque desde entonces se ha puesto al día. Apple también dijo que seguía viendo una”fuerte demanda”de los modelos Pro, pero también esperaba menores envíos y tiempos de espera más prolongados para los clientes.

Las cifras del primer trimestre de 2023 de Apple tienen que superar las cifras considerablemente altas reportadas hace un año en el primer trimestre de 2022. En ese momento, reportó un aumento interanual del 11,2 % en los ingresos a $ 123,9 mil millones, con una ganancia neta de $ 34,6 mil millones también récord y un incremento anual del 20,4%.

Para el primer trimestre de 2022, el iPhone generó 71 600 millones de dólares en ingresos, mientras que los ingresos de Mac también ascendieron a 10 800 millones de dólares en el trimestre. Wearables, Hogar y Accesorios aumentaron hasta $ 14,7 mil millones en ingresos, Servicios experimentó un aumento interanual a $ 19,5 mil millones, pero los ingresos de iPad vieron una caída a $ 7,2 mil millones.

¿Cuál es el consenso de Wall Street sobre el trimestre de vacaciones de Apple?

Al 23 de enero, el consenso de los analistas para el trimestre es una ganancia por acción de $1,95. Esto se traduce en un trimestre con $122 mil millones en ingresos. Esto se compara con $ 123.9 mil millones en el trimestre del año anterior.

El consenso sobre los ingresos del próximo trimestre asciende actualmente a 98 200 millones de dólares, pero la mayoría de los analistas en cuestión intervinieron antes del lanzamiento del nuevo Mac Pro, los Mac mini actualizados y un HomePod grande de segunda generación.

Analistas individuales en Apple

Los problemas de envío del iPhone 14 Pro fueron un punto de discusión para los analistas que examinaban la suerte de la compañía, con pronósticos de envío más bajos de los modelos. se cree que tiene un gran impacto en los ingresos. Sin embargo, algunos ofrecieron la opinión de que los envíos se trasladarían a las ventas del segundo trimestre de 2023.

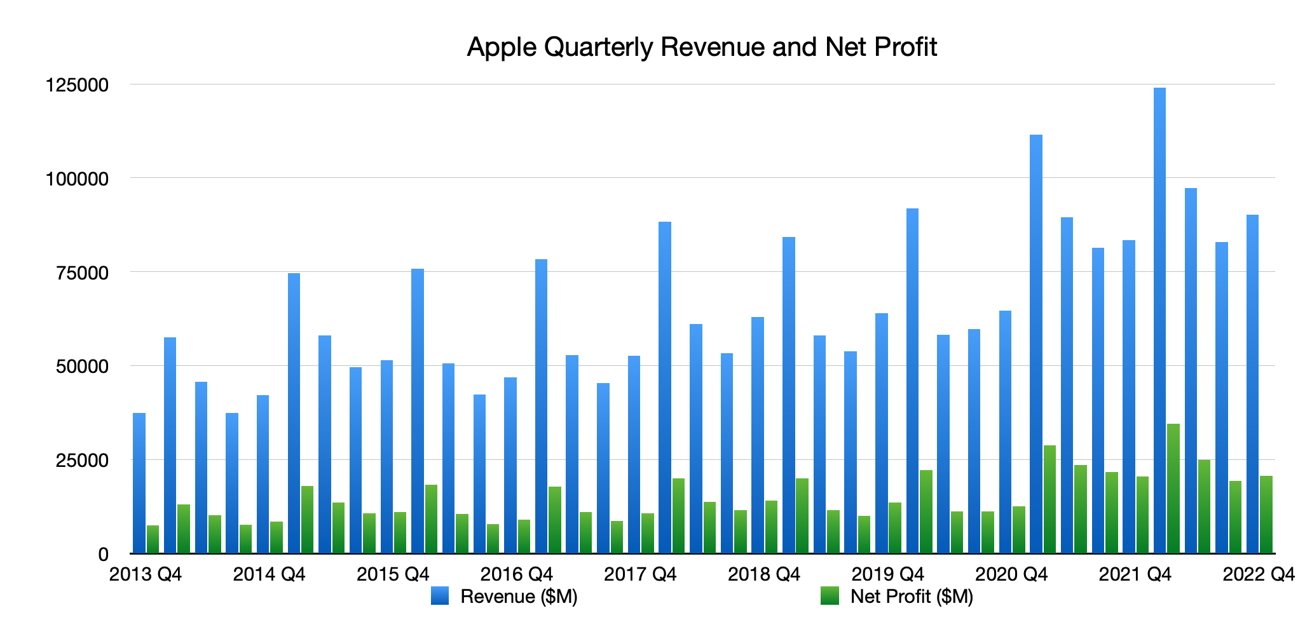

Ingresos trimestrales y beneficio neto de Apple hasta el cuarto trimestre de 2022

En un momento de enero, la capitalización de mercado de Apple cayó por debajo de los 2 billones de dólares, y los inversores desconfiaban de los problemas de la cadena de suministro y escuchaban las discusiones de los analistas sobre la suerte de la empresa.

Wedbush

Wedbush redujo su precio objetivo para Apple de $200 a $175 el 4 de enero, sobre la base de que es un”entorno más incierto”para el comercio y los vientos en contra de la demanda.

“Apple sigue siendo nuestro nombre tecnológico favorito”, dijeron Daniel Ives y John Katsingris, de la empresa, mientras insistían en que mantiene su calificación de”superior”para las acciones, pero los controles de la cadena de suministro fueron”claramente mixtos de cara al próximo algunos trimestres”, con Apple aparentemente también recortando algunos pedidos de productos.

En iPhone, la demanda del iPhone 14 Pro es más estable de lo que se temía, y existe la creencia de que”el entorno de demanda general es más resistente de lo que anticipa Street”.

JP Morgan

El 19 de enero, Samik Chatterjee de JP Morgan advirtió a los inversores que cree que la demanda está cayendo ligeramente en todo el catálogo de productos de Apple. Al ver las ganancias como una”configuración difícil”debido a los vientos en contra de la oferta, las preocupaciones se convirtieron en”preocupaciones de demanda para el Mar-Q y más allá”, cree la firma.

Los ingresos y las ganancias para el primer trimestre de 2023″seguirán modestamente por debajo de las expectativas del consenso”, pero el error debería ser”más modesto”de lo que se esperaba anteriormente. JP Morgan también elevó sus estimaciones del trimestre de diciembre sobre el seguimiento de la oferta, pero agregó que la debilidad en la demanda subyacente hará que el próximo trimestre sea”igualmente difícil”.

Después de bajar el precio objetivo en diciembre de 2022 de $200 a $190, JP Morgan fue más allá en enero, llevándolo a $180.

Canaccord

En una nota del 22 de enero, Canaccord Genuity Capital Markets redujo su precio objetivo para Apple de $200 a $170, mientras reafirmaba la calificación de”compra”para valores.

La demanda del modelo Pro de iPhone ha sido decepcionante, pero cree que algunas ventas perdidas de diciembre se retrasarán hasta marzo. Las comprobaciones recientes del canal indican que la espera de cuatro semanas para los modelos premium casi se ha evaporado.

La demanda general se ha desacelerado a pesar de una fuerte venta directa de iPhones, agrega, lo que presenta una visión más pesimista para 2023 en su conjunto. Hay un pronóstico de $ 68,3 mil millones para las ventas de iPhone en el primer trimestre, con una estimación para todo el año de $ 199,6 mil millones.

Otro hardware también corre el riesgo de una disminución significativa en la demanda, ya que los puntos de precio más altos de las nuevas Mac dificultan que Canaccord vea si los consumidores todavía tienen una”disposición a invertir en productos más caros”dado un telón de fondo macro duro.

Rosenblatt

El 13 de enero, Rosenblatt Securities redujo su precio objetivo en $24 hasta $165, debido a los retrasos en la producción del iPhone y los”vientos en contra de los servicios macro”..

Una encuesta de diciembre encontró menos personas dispuestas a comprar o han comprado un iPhone 14 que una encuesta similar en septiembre, y la intención de compra del iPhone 14 Pro Max se redujo del 44 % en septiembre al 34 % en diciembre para ese grupo

Rosenblatt también se hizo eco de los informes de que la App Store se ha ralentizado, incluida una caída porcentual de dos dígitos en el trimestre de diciembre tras el crecimiento a principios de año, lo que”refleja potencialmente el debilitamiento de los ingresos de los juegos”.

En última instancia, los analistas esperan mejoras y ofertas de que los inversores puedan ver este”como un trimestre desechable”y, en cambio,”centrarse en períodos posteriores”.

UBS

En una nota a los inversionistas del 23 de enero, UBS dijo que espera ingresos en diciembre de $ 120.3B y un EPS de $ 1.93, inferior al consenso de $ 122.9B y $ 1.96. Las bajas ventas navideñas de iPhones modelo Pro causadas por los problemas de la fábrica de Zhengzhou han llevado a UBS a pronosticar 79 millones de unidades enviadas en el trimestre, frente a los 80 millones del consenso.

A pesar de las menores ventas, UBS cree que la fortaleza del euro, la libra, el yen y el yuan frente al dólar podría favorecer a Apple en sus finanzas.

Morgan Stanley

El 24 de enero, la nota de Morgan Stanley ofrecía que prácticamente seguía el consenso. Estimó ingresos informados de $ 122,8 mil millones, por encima de una expectativa anterior de $ 120,3 mil millones, y más que los $ 122,1 mil millones de Wall Street.

Aunque se espera que los envíos de iPhone disminuyan un 11 % interanual, un”rendimiento levemente superior a los servicios”y”envíos de productos mejores de lo esperado”para iPad y Mac ayudaron a mejorar el pronóstico. A pesar de una caída del 11 % en los envíos, los ingresos del iPhone solo bajarán un 4 % interanual debido a un ASP más alto para el iPhone, a $916.

Morgan Stanley sigue llamando a Apple una”mejor selección”con un precio objetivo de $175.

Deutsche Bank

Se espera que Apple informe”en o ligeramente por encima de nuestras estimaciones”, según Deutsche Bank el 23 de enero. Las comprobaciones de los analistas”sugieren que las limitaciones han mejorado y creemos que los resultados del primer trimestre podrían terminar mejor que nuestras estimaciones”.

Apple también debería”beneficiarse de un entorno cambiario más favorable, lo que debería beneficiar tanto a las empresas de Productos como a las de Servicios”. Estos son factores positivos que”al menos deberían compensar el menor gasto de los consumidores en el trimestre”.

La cautela con el gasto de los consumidores ha llevado a Deutsche Bank a recortar su EPS CY23E de 6,50 $ a 6,30 $, que está un poco por debajo del consenso de 6,33 $. También redujo el precio objetivo de $ 170 a $ 160, manteniendo una calificación de”compra”.

Bank of America

El tono de la llamada”será crucial para comprender la trayectoria de la demanda subyacente dado que el [trimestre] estuvo significativamente restringido por la oferta para los modelos Pro de gama alta de iPhones”, escribe Wamsi Mohan de BoA el domingo. Las comprobaciones indican que la disponibilidad de los dispositivos se ha normalizado y”nos lleva a concluir que la demanda podría ser menor de lo esperado”para la primera mitad de 2023.

Los ingresos se calculan en 120 000 millones de dólares, por debajo del consenso de 122 000 millones de dólares, con la guía para el trimestre de marzo también por debajo del consenso en $ 96 mil millones a $ 97 mil millones.

BoA mantiene una calificación”neutral”para Apple, con un precio objetivo reducido de $154 a $153.

Cowen

El 31 de enero, la vista previa de Cowen de las finanzas de Apple apuntaba hacia la”debilidad”causada por los cierres de fábrica del iPhone en China. Aparentemente, los envíos disminuirán 8 millones de unidades a alrededor de 74 millones en total.

Se cree que las ventas de iPads se beneficiarán de la estacionalidad y la disponibilidad mejorada de componentes. Mientras tanto, se espera que Mac baje de trimestre a trimestre debido a la”falta de sistemas MacBook Pro actualizados con M2″en el período.

Para el trimestre, se prevé que los ingresos de Apple disminuyan un 4 % interanual hasta los 118 800 millones de dólares, con un beneficio por acción de 1,90 dólares. Cowen tiene un precio objetivo de $200 y califica las acciones de Apple como”superiores”.