A piaci hangulat a mögöttes eszközök iránti közérdek és a kereskedők magatartása a származékos piacokon. A hangulatelemzésnek köszönhetően beazonosítható a hosszú távú befektetők attitűdje, hiszen az emelkedő trend során mindig a rövid távú spekulánsoknak adnak el, és statisztikailag pozitív várakozással veszik a mártásokat. Ellenkezőleg, a tömegpsziché irracionális, mivel gyakran tüskés gyertyatartókkal vásárolnak, attól tartva, hogy lemaradnak, és beleütköznek a csökkenő trendbe.

A lakosság érdeklődése lehűlt, ahogy azt a Google trendadatai is mutatják (Forrás).

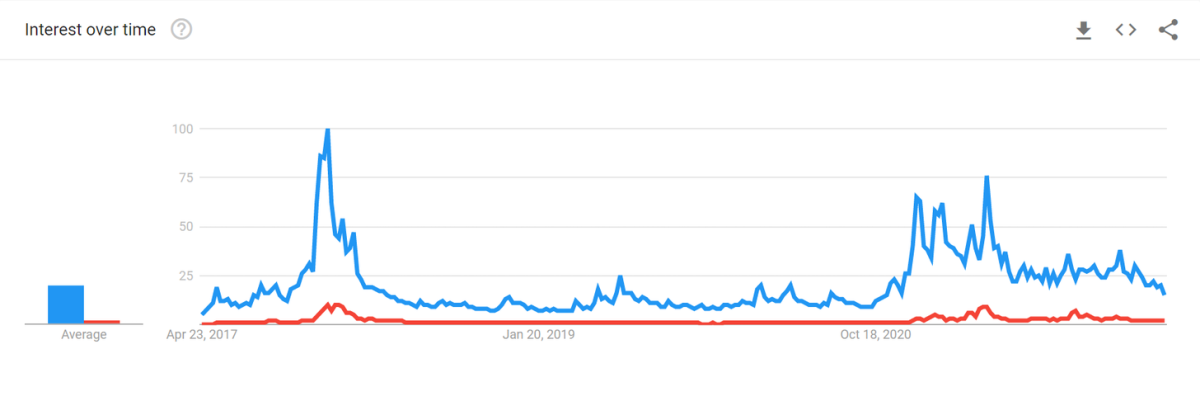

Az első dolog, amit figyelembe kell venni a piaci hangulat elemzésekor, a az alap volumene, amely kulcsszerepet játszik abban, hogy a piac trendje vagy konszolidációja történik-e, ahogyan a kereskedési volument ábrázolja. A bikapiacon az alapok volumene az árfolyammal együtt nő, és fordítva, de a 2021. májusi csúcs óta fokozatosan csökkent.

Az alap kereskedési volumene bikában nőtt, medvében csökkent (Forrás).

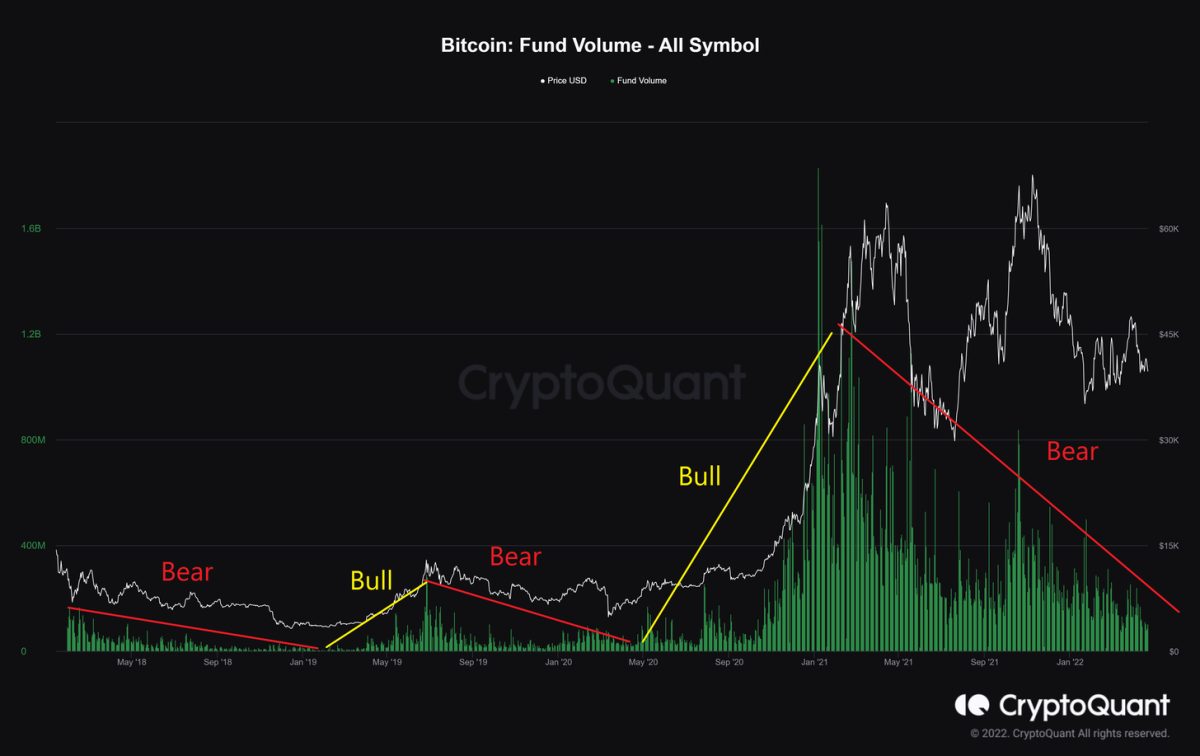

Egyidejűleg, miután megvizsgálta a vételi volumen osztva az örökös swap ügyletek elfogadóinak eladási mennyiségével, az egy feletti értékek – több piaci megbízással vett vételi megbízás – azt jelzik, hogy a bullish hangulat a domináns. Hasonlóképpen, az egy alatti értékek a bearish hangulat dominanciáját jelzik, mivel több eladási megbízást hajtanak végre aktívan piaci megbízásokon keresztül. Ezenkívül az átvevő vétel/eladás arány 14 napos exponenciális mozgóátlaga (EMA-14) negatív volt, és a közelmúltban újra tesztelték az 1-es szintet, ami arra utal, hogy több eladó hajlandó alacsonyabb áron eladni érméket, és az eladási nyomás erősödik. erősebb, mint a vásárlási nyomás.

Az EMA-14 átvevő vételi/eladási aránya negatív zónában, és az első szint újbóli tesztelése (Forrás).

A bikapiacon egyre nagyobb a felszámolás a árat emel. A származtatott ügyletek piacán a likvidált long és short pozíciók jelenlegi teljes mennyisége viszonylag alacsony a korábbi bull-runokhoz képest.

A kis felszámolás a bearish hangulatot jelzi (Forrás).

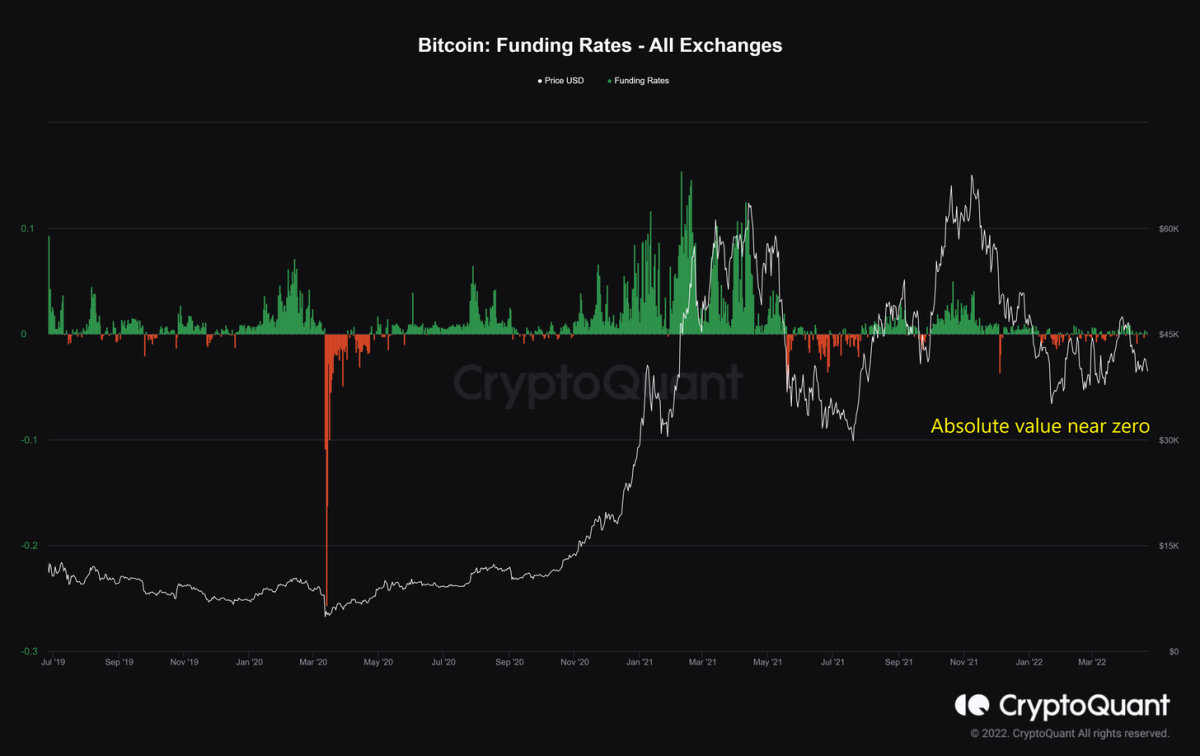

„A finanszírozási ráták a kereskedők véleményét tükrözik a perpetual swap piacon, és az összeg arányos a szerződések számával. A pozitív finanszírozási ráták azt jelzik, hogy a long pozíciós kereskedők dominánsak, és hajlandóak finanszírozást fizetni a short kereskedőknek. A negatív finanszírozási ráták azt jelzik, hogy a short pozíciós kereskedők dominánsak, és hajlandóak fizetni a hosszú kereskedőknek” ( Forrás).

Minél magasabb a finanszírozási ráta abszolút értéke, annál agresszívebbek a kereskedők. A finanszírozási ráta jelenlegi abszolút értéke azonban a nulla közelében mozgott, ami azt jelenti, hogy a kereskedők nem agresszívek az uralkodó gazdasági körülmények között.

A finanszírozás abszolút értéke a nullához közelít, ami azt igazolja, hogy a kereskedők között nincs agresszivitás (Forrás).

A származékos piac egyik legjelentősebb tényezője a nyitott kamat (OI) a származékos tőzsde kereskedési párjain jelenleg lévő nyitott pozíciók száma. A 2022. március 8-tól március 28-ig növekvő OI túlfűtött, és szándékosan a rövid távú kereskedők vezérelték, mivel nyílt végű kapituláció volt, amely március 28-án, 48 000 dolláros csúcson indult. Ezért nem képes támogatni egy lehetséges emelkedő tendencia.

Túlmelegedett OI hajtott a rövid távú kereskedők kapitulációként zuhannak (Forrás).

Eközben az azonnali tőzsdén tartott bitcoinok teljes száma négyéves mélypontot ért el, és ezt gyakran jónak tartják jelentkezzen be az alapvető on-chain tevékenységbe.

Az azonnali tőzsdei tartalék négyéves mélypontot ért el, ami jó jel=0&ema=0&priceScale=linear&metricScale=linear&chartStyle=line”target=”_blank”>Forrás).

De ami még fontosabb, lehet, hogy ez nem a kiskereskedő tevékenysége, mivel a csere-kiáramlási címek száma zuhant. 2021. május 10. óta. Ez azt sugallja, hogy nem sok lakossági befektető helyezi el ezeket az érméket a tőzsdékről, hanem inkább bálnafelhalmozásról van szó.

A tőzsdei kiáramlási cím zuhan, mivel a lakossági befektetők kevésbé aktívak (Forrás).

Emellett a tőzsdék tartalékának csökkenő tendenciája és a túlfűtött OI növeli a becsült tőkeáttételi mutatót, amelyet a tőzsde nyitott kamatfelosztása alapján számítanak ki. bitcointartalékuk által. Ebből kiderül, hogy a felhasználók átlagosan magasabb tőkeáttételt használnak, vagyis több befektető vállal magas tőkeáttételi kockázatot a származékos ügyletekben.

A fűtött tőkeáttétel kockázatosabbá teszi a piacot (Forrás).

Végül, de nem utolsósorban , a nettó nem realizált nyereség és veszteség (NUPL), a piaci kapitalizáció és a realizált plafon különbsége osztva a piaci kapitalizációval, azt jelzi, hogy 2021 májusa óta elkezdődött a kapitulációs szakasz. A nyereséges befektetők arányának maximális értéke aznap volt, ill. kiárusítás következett. Jelenleg a bitcoin ennek a fázisnak a közepén lehet, és valószínű oka van, hogy nyereséget gyűjtsön, amíg nincs többé eladási nyomás.

NUPL, feltételezve, hogy a piac a félig kapitulációs fázisban van (Forrás).

> Összességében a piaci hangulat nem olyan erős, mint a láncon belüli aktivitás. Valószínűleg egy félig medve piacon vagyunk, ahol a folyamatban lévő kapituláció 2021 májusa óta lépett életbe, és úgy tűnik, hogy a folyamatos felhalmozási szakasz kiirtja a rövid távú spekulánsokat.

Ez egy vendégbejegyzés: Dang Quan Vuong. A kifejtett vélemények teljes egészében saját véleményük, és nem feltétlenül tükrözik a BTC Inc. vagy a Bitcoin Magazine véleményét.