Nézd meg ezt az epizódot a YouTube-on

Hallgassa meg az epizódot itt:

A „Fed Watch” podcast ezen epizódjában a világ minden tájáról érkező, központi bankkal kapcsolatos hírekről tájékoztatok. Már több hét telt el azóta, hogy frissítettük a monetáris világból származó anyagokat, szóval sok mindenről van szó. Hallgassa meg az epizódot a teljes tudósításomért. Az alábbiakban összefoglalom a Federal Reserve-vel kapcsolatos főcímeket és a Szövetségi Nyíltpiaci Bizottság (FOMC) közelgő ülését, a fogyasztói árindexet (CPI) és az inflációs várakozásokat, Európát és az Európai Központi Bank dilemmáját, végül pedig Kína borzalmas gazdasági kérdéseit.

A „Fed Watch” egy podcast azoknak, akik érdeklődnek a központi bank aktuális eseményei iránt, és arról, hogy a Bitcoin hogyan fogja integrálni vagy felváltani az elöregedő pénzügyi rendszer aspektusait. Ahhoz, hogy megértsük, hogyan lesz a bitcoinból globális pénz, először meg kell értenünk, mi történik most.

Federal Reserve Calendar

A pénzügyi híreket a Federal Reserve elnökei és kormányzói próbálták felülmúlni egymást. kamatemelésre vonatkozó felhívásaikban. Alegutóbbi James Bullard, a St. Louis Fed elnökétől származik, és 75 bázispontos (bps) emelést kér. és akár 3,75%-ot a Fed alapkamatának az év végéig!

Jerome Powell, a szövetségi tartalék elnöke előre rögzített megjegyzésekkel beszél a Volcker Szövetség ülése előtt, és élőben jelent meg beszélni az IMF-fel 2022. április 21-én. (A podcastban összekevertem az eseményeket.) A globális fogyasztói árindex helyzetének megvitatását várom a különböző országok monetáris politikáival összefüggésben. Ezekben a megjegyzésekben kellett volna némi betekintést nyernünk Powell jelenlegi globális gazdaságról alkotott nézetébe, jobban, mint a tipikus „A gazdaság mérsékelt ütemben bővül” vaníliás megjegyzései, amelyeket az FOMC sajtótájékoztatóin általában kapunk.

A várva várt következő FOMC-találkozót 2022. május 3-4-re tervezik. A piac azt mondja, hogy 50 bps-os emelkedés valószínű, tehát minden ennél kisebb meglepetés lenne. Eddig a pontig a Fed csak egyszer emelt kamatot 25 bázisponttal, de a gyors és nagymértékű kamatemelésre irányuló felszólítások miatt úgy tűnt, mintha már többet tettek volna.

A Fed fő politikája eszköz az előrevezetés. Azt akarják, hogy a piac elhiggye, hogy a Fed akkorát fog emelkedni, hogy eltörnek valamit. Ily módon a Fed közgazdászai úgy vélik, hogy csökkentik az inflációs várakozásokat, ami alacsonyabb tényleges inflációhoz vezet. Ezért ezeknek a felháborító felhívásoknak, hogy év végére rendkívül magas Fed-kamatláb legyen, az a célja, hogy formálja a várakozásait, nem pedig a monetáris politika tényleges előírásai.

CPI, inflációs várakozások és hozamgörbe

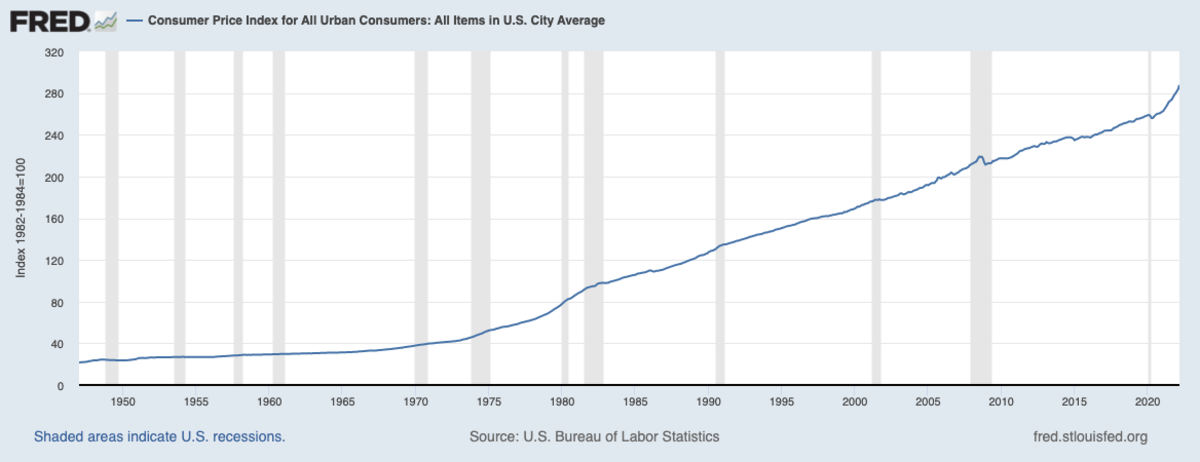

A podcast következő része az inflációs várakozásokról szól. Az alábbiakban láthatók azok a diagramok, amelyeket néhány egyszerűsített kommentárral átnézek.

(Forrás)

Fent láthatjuk a CPI évről évre. A legutóbbi szám 8,55%, azonban áprilisban a fogyasztói árindex tavalyi gyorsulásának év/év terébe lépünk. A 2021. áprilisi fogyasztói árindex a márciusi 2,6%-ról 4,1%-ra ugrott. Ez azt jelenti, hogy hasonló gyorsulást kell tapasztalnunk az árakban idén március és április között, amit nem hiszem, hogy meg fogunk érni.

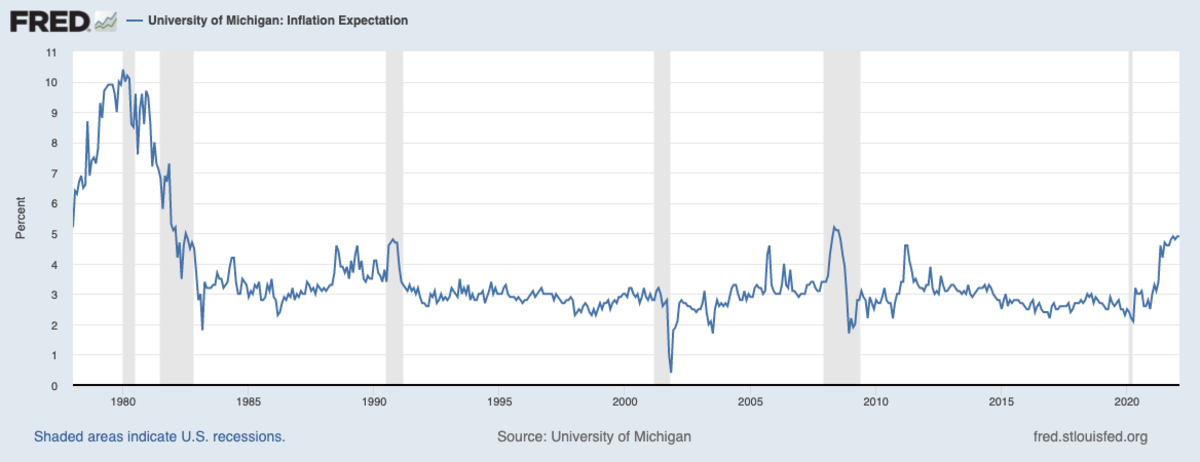

És az alábbi inflációs várakozási mutatók nem egyeznek meg azzal, hogy a fogyasztói árindex tovább romlik. (az Egyesült Államokban).

(Forrás)

A University of Michigan Consumer A fogyasztói árindex-elvárásokat gyakorlatilag 5% alá korlátozták, és ahogy közeledünk a recesszióhoz, amelynek gyorsan lefelé kell mozdulnia, megnyugtatva a Fed közgazdászait, szeretném hozzátenni.

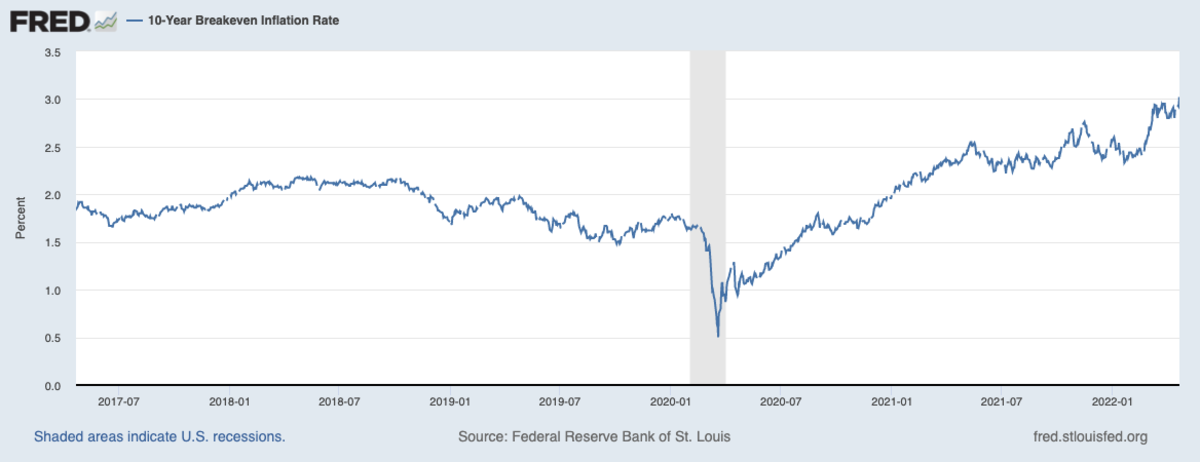

(Forrás)

Az 5 éves megtérülés kissé magasabb a történelmi normákhoz képest. t 3,3%, de ez nagyon messze van a fogyasztói árindex 8%-ának megerősítésétől.

(Forrás )

Ugyanez a 10 éves megtérüléssel. Még kevésbé emelkedett a történelmi normákhoz képest, 2,9%-kal, messze a 8%-os fogyasztói árindextől.

( Forrás)

Az egyik legmagasabbnak tartott inflációs várakozási mérőszám az 5 évre, 5 évre előremutató. Még mindig a történelmi normája alatt van, 2,48%-kal.

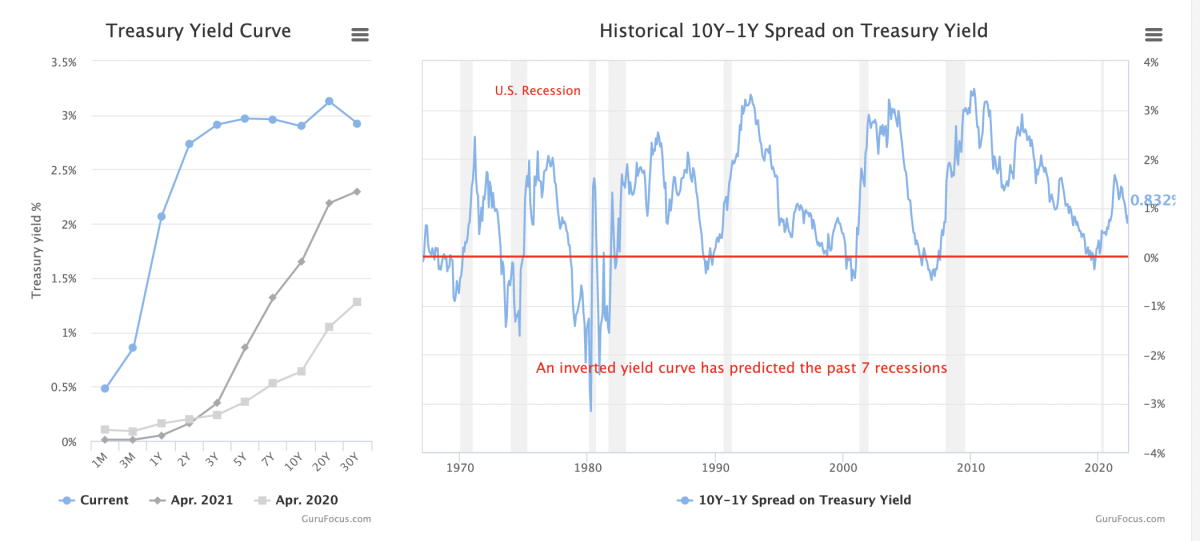

Minden mérőszám megegyezik egymással abban, hogy jóval a 8%-os fogyasztói árindex alatt van, amely hozzáadódik a lapos hozamgörbéhez, néhány lent látható inverzióval. és a gazdaság ingatagsága arra késztet, hogy a fogyasztói árindex szabályosan visszatérjen a történelmi normához, 1-3%-os tartományban.

Az átmeneti időszak mémmé vált, de láthatjuk, hogy sikerült csak egy éve emelkedett a fogyasztói árindex, és már most is vannak csúcs CPI jelei. Az átmeneti időszak egyszerűen azt jelentette, hogy ez nem több évtizedes inflációs trendváltozás, hanem átmeneti, az átlagosnál magasabb szint időszaka. A CPI-n kívül minden más mutató is ezt mutatja.

(Forrás)

Európa és az európai Központi Bank

Ebben a podcastban az Európa és az euró helyzetének romlásáról is kitérek. Az Európai Központi Bank (EKB) a közelmúltban bejelentette, hogy az idei év harmadik negyedévében leállítják az eszközvásárlásokat, hogy kezeljék az inflációt. Az európai fogyasztói árindex 7,5%-ra érkezett, még mindig az Egyesült Államok alatt, gazdasági helyzetük azonban sokkal rosszabb, mint az Egyesült Államoké.

Európa egyszerre több különböző válság, energiaválság, adósságválság kellős közepén van. , deglobalizációs válság, talán élelmiszerválság és demográfiai válság. Mindezt az EKB lazítása közben. Mi történik, ha megpróbálnak szigorítani? Semmi jó.

Ezen okok miatt arra számítok, hogy az euró jelentősen csökkenni fog a dollárral és más valutákkal szemben. Az alábbiakban több olyan grafikont talál, amelyekről a podcastban beszélek az audiohallgatóknak.

Kína növekvő problémái

A Kínai Népi Bank (PBOC) csökkentette a kötelező tartalékrátát (RRR) ismét, 2022. április 25-től. Ebben a szegmensben elolvastam egy az FXStreet cikke, és kommentálja az utat.

A közelmúltban Kínában történt fejlemények csak megerősítik azt az esetet, amelyet évek óta képviselek, hogy Kína egy hitelből épített papírtigris, amely ijesztő módon össze fog omlani.

A kínaiak nem tudták lelassítani az ingatlanok összeomlását vagy a COVID-19 terjedését. Sanghajban és más városokban katasztrofálisan ismét a bezáráshoz folyamodtak, ami csak még jobban megbénítja gazdaságukat. Ebben a környezetben nem tudják ösztönözni a hitelek vagy hitelek iránti keresletet, ezért a többszörös kísérletek arra, hogy a hitelezést az RRR csökkentésével ösztönözzék.

A PBOC nagy valószínűséggel a következőhöz fog fordulni, az az, hogy kötelezővé teszik a hitelfelvételt. Kétségbeesetten igyekeznek növelni a hitelt, és megakadályozni, hogy a buborék teljesen összeomoljon. Ez az 1990-es évek Japánjára emlékeztet, amikor a gazdaság élénkítésére hasonló kísérletként hitelek nyújtását írták elő. Nem működött Japánban, és nem fog működni Kínában. Kína legjobb esetben is az elveszett évtizedek megismétlődését nézi Japánban.

Ez a hét megteszi. Köszönet az olvasóknak és a hallgatóknak. Ha tetszik ez a tartalom, kérjük, FELIRATKOZZ EL, és TEKINTSE MEG ÁTTEKINTÉST az iTunes-on, és Ossza meg!

Linkek

Bullard legutóbbi megjegyzései

Ez Ansel Lindner vendégbejegyzése. A kifejtett vélemények teljes mértékben a sajátjuk, és nem feltétlenül tükrözik a BTC Inc. vagy a Bitcoin Magazine véleményét.