Egy „paradigma”, ahogyan definiálja Ray Dalio a> egy olyan időszak, amely alatt „a piacok és a piaci kapcsolatok bizonyos módon működnek, amelyhez a legtöbb ember alkalmazkodik, és végül extrapolál.” A „paradigmaváltás” akkor következik be, amikor ezeket a kapcsolatokat túlzásba viszik, ami „olyan piacokat eredményez, amelyek inkább ellentétesek, mint az előző paradigma idején működtek.”

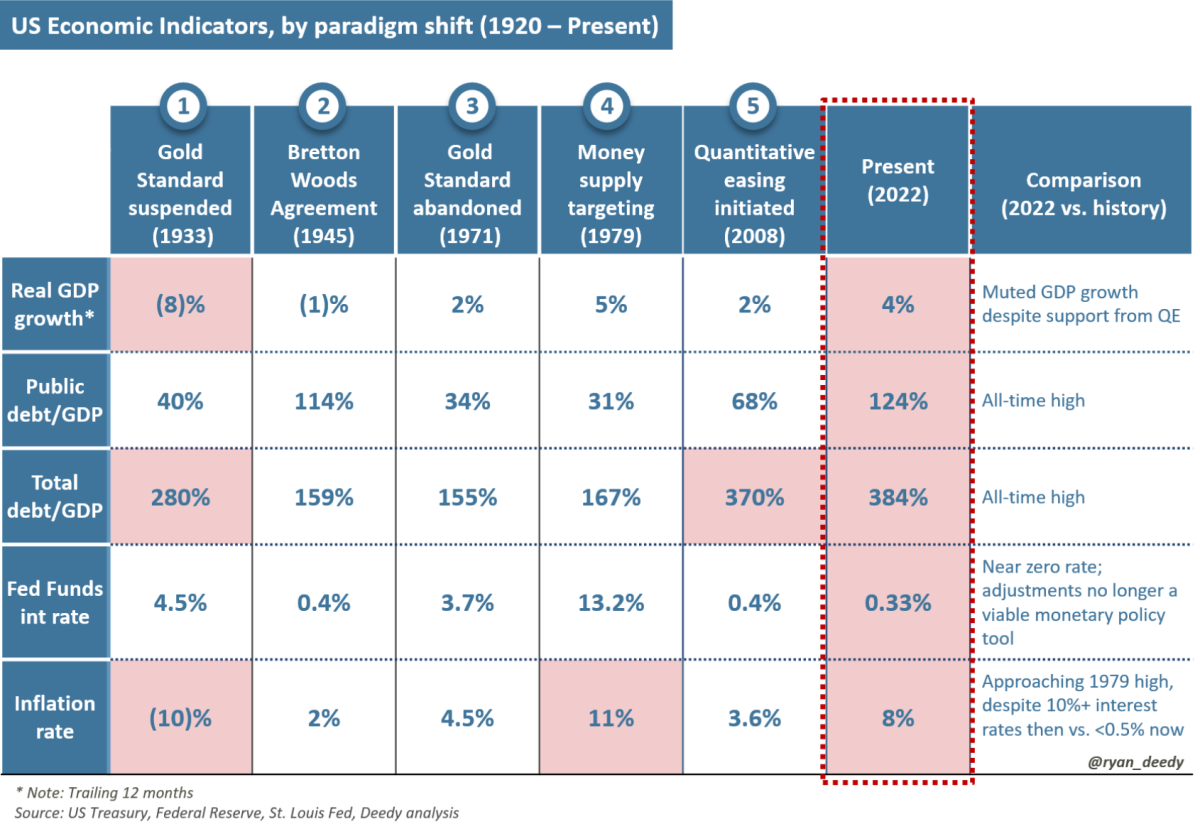

2008 előtt négy ilyen paradigmaváltás volt, mindegyiket a Federal Reserve Board monetáris politikai keretében bekövetkezett, az adósság fenntarthatatlan növekedésére adott válaszként bekövetkezett lényeges változás azonosítja. 2008-ban az ötödik, egyben legutóbbi paradigmaváltást láthattuk, amikor a korábbi Fed-elnök, Ben Bernanke bevezette a mennyiségi lazítást (QE) a nagy recesszióra válaszul. Azóta a Fed feltérképezetlen területen tevékenykedik, és egy amúgy is nem konvencionális monetáris politikát indított el, káros következményekkel.

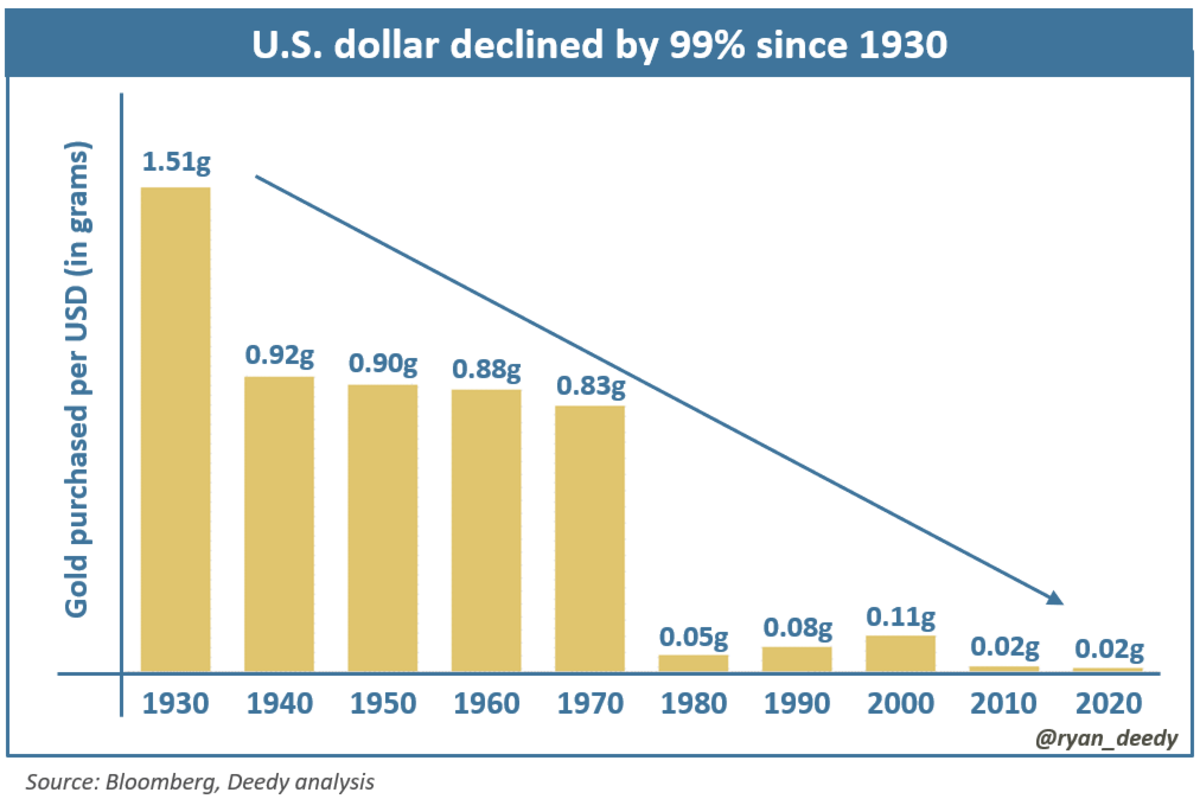

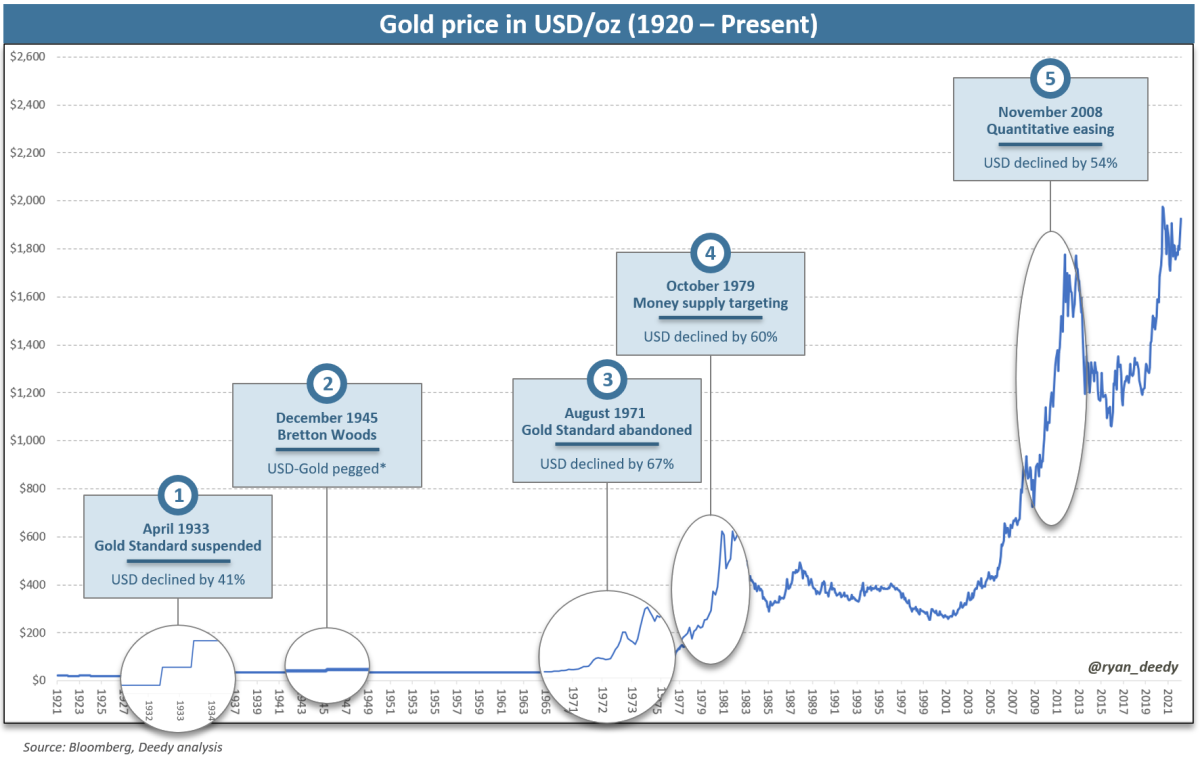

Az elmúlt öt paradigmaváltás jelentős és fájdalmas következménye az amerikai dollár leértékelése volt. Az 1933-as első váltás óta a dollár 99%-ot veszített az arannyal szemben.

Az amerikai dolláronként vásárolt arany drasztikusan csökkent 1930 óta

Jelenleg egy olyan időszakot élünk, amikor az államadósság soha nem látott mértékű, növekvő inflációs nyomás és eszkalálódó geopolitikai konfliktusok. Ez is akkor jön, amikor az Egyesült Államok globális befolyása csökken, és a dollár tartalékvaluta státusza megkérdőjeleződik. Mindez azt jelzi, hogy a jelenlegi paradigma vége gyorsan közeledik.

A múltbeli paradigmaváltások elemzése azt eredményezi, hogy egyesek az aranystandardhoz való visszatérést várják, de ma olyan világban élünk, ahol egy alternatív és kiváló monetáris eszköz – a bitcoin – van, amely gyorsan elterjed az egyének és a nemzetek körében. A korábbi paradigmáktól eltérően a bitcoin feltalálása egy új monetáris keret – egy Bitcoin-szabvány – lehetőségét rejti magában.

A jelenlegi monetáris rendszer változásának lehetséges hatásainak jobb felméréséhez fontos megérteni, hogyan idáig érkeztünk. Ezzel a tudással felvértezve jobb helyzetben leszünk ahhoz, hogy eligazodjunk a közelgő paradigmaváltásban, a kapcsolódó gazdasági volatilitásban, és megértsük a dollár értékére gyakorolt lehetséges hatást. A Bitcoin valószínűleg központi szerepet fog játszani ebben az átalakulásban, nemcsak megtakarítási eszközként, hanem a jövőbeli monetáris politika alakításában is.

Az adósság szerepe az üzleti ciklusban

Az üzleti ciklus arra utal, hogy a gazdasági aktivitás növekedésének és csökkenésének az idő múlásával ismétlődő sorozatára. Az üzleti ciklus négy szakasza magában foglalja a terjeszkedést, a csúcsot, az összehúzódást és a mélypontot. Az expanziós szakaszt a javuló gazdasági feltételek, a fogyasztói bizalom emelkedése és a kamatok csökkenése jellemzi. A növekedés felgyorsulásával és a hitelkínálat bővülésével a hitelfelvevőket arra ösztönzik, hogy tőkeáttételt vegyenek igénybe eszközvásárlások finanszírozására. Ahogy azonban a gazdaság eléri a ciklus későbbi éveit, az infláció növekszik, és eszközbuborékok képződnek. A gazdasági csúcsfeltételek évekig fennmaradhatnak, de végül a növekedés negatívvá válik, ami a ciklus összehúzódási szakaszához vezet. E visszaesések súlyossága és hossza a hat hónapig tartó enyhe recessziótól az évekig tartó depresszióig változhat.

Az üzleti ciklus expanziós szakaszában felhalmozott adósság nagysága döntő szerepet játszik abban, a politikai döntéshozók reagálnak a gazdasági válságokra. Történelmileg a Fed a legtöbb recessziót úgy vészelte át, hogy három monetáris politikai eszközére támaszkodott: nyíltpiaci műveletekre, diszkontrátára és tartalékkövetelményre. 2008 előtt azonban volt négy olyan eset, amikor a Fed elfordult a történelmi normáktól, és új monetáris politikai keretet vezetett be, ami az egyik paradigma végét és egy másik – paradigmaváltás – kezdetét jelentette.

Történelmi paradigmaváltások

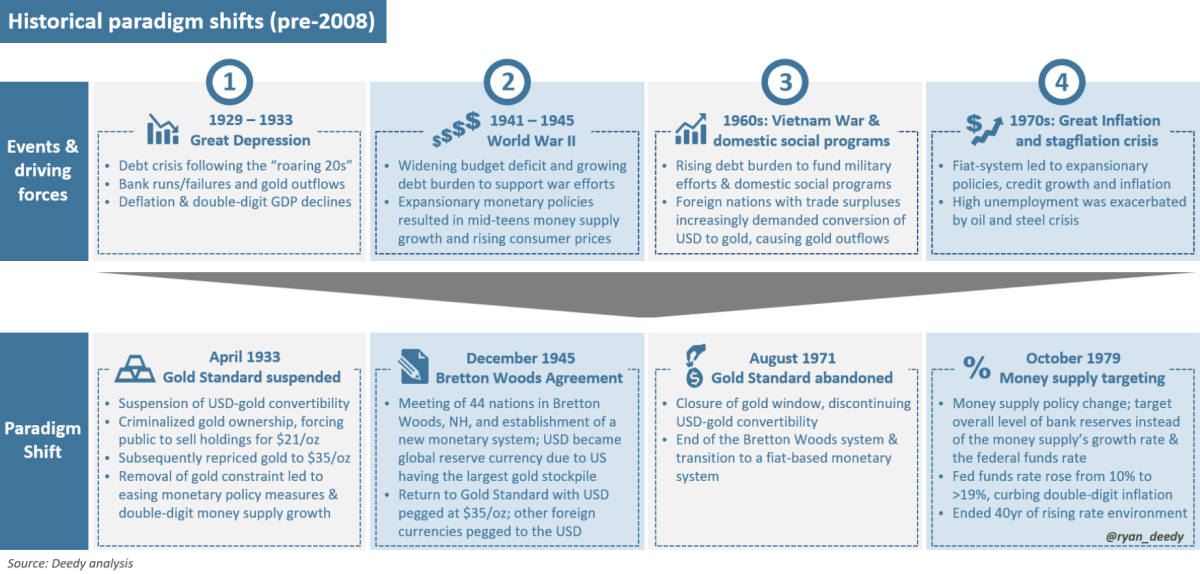

Az első paradigmaváltás 1933-ban, a nagy gazdasági világválság idején történt, amikor Franklin D. Roosevelt elnök felfüggesztette a dollár aranyra válthatóságát, gyakorlatilag feladva az aranystandardot. A dollár aranyhoz fűződő kapcsolatának megszakítása lehetővé tette a Fed számára, hogy megkötés nélkül növelje a pénzkínálatot a gazdaság élénkítése érdekében.

Miután a globális központi bankok évekig finanszírozták országuk katonai erőfeszítéseit a második világháborúban, a monetáris rendszer újabb paradigmaváltáson ment keresztül. 1945-ben a Bretton Woods-i Megállapodás aláírásával, amely újra bevezette a dollár aranyhoz való kötését. Az aranystandardhoz való visszatérés közel 15 évnyi, többnyire virágzó időhöz vezetett az Egyesült Államok gazdasága számára. A nominális bruttó hazai termék (GDP) átlagosan 6%-os növekedést mutatott, miközben az infláció a rendkívül alkalmazkodó kamatpolitika ellenére is mérsékelt maradt 3,5% körül.

A kormányzati kiadások azonban az 1960-as években megnövekedtek a szociális kiadási programok támogatására és a vietnami háború finanszírozására. Nemsokára a kormány ismét túl sok adósság, növekvő infláció és növekvő költségvetési hiány miatt találta magát nyeregbe. 1971. augusztus 15-én este Richard Nixon bejelentette, hogy bezárja a aranyablak, a dollár aranyra válthatóságának megszüntetése – az adósságkötelezettségeinek kifejezett mulasztása – annak érdekében, hogy megfékezzék az inflációt, és megakadályozzák, hogy a külföldi országok visszaszerezzék a nekik még járó aranyat. Nixon bejelentése hivatalosan az aranystandard végét és a tisztán fiat-alapú monetáris rendszerre való átállást jelentette.

A harmincas évekhez hasonlóan az aranystandard feladása lehetővé tette a Fed számára, hogy tetszés szerint növelje a pénzkínálatot. Az ezt követő expanzív politika a történelem egyik legerősebb inflációs időszakát táplálta. Az 10%-ot meghaladó inflációval 1979-re Paul Volcker, a Fed akkori elnöke meglepetést okozott. bejelentése szerint a Fed megkezdi a banki tartalékok mennyiségének kezelését a pénzügyi rendszerben, szemben azzal, hogy kifejezetten a pénzkínálat növekedési ütemét és a napi szövetségi alapkamatokat célozza meg. Figyelmeztetett arra, hogy a politika változása lehetővé teszi, hogy a kamatlábak „lényeges szabadság a piacon”, több „ingadozásnak” kitéve. A szövetségi alapok kamata ezt követően emelkedni kezdett, és végül meghaladta a 19%-ot, ami recesszióba sodorja a gazdaságot. Volcker politikaváltása és a kamatlábak minden idők legmagasabbra állítása a 40 évnyi növekvő kamatkörnyezet végét jelentette.

Történelmi paradigmaváltások

Az első paradigmaváltás 1933-ban történt. a nagy gazdasági világválság idején, amikor Franklin D. Roosevelt elnök felfüggesztette a dollár aranyra válthatóságát, gyakorlatilag feladva az aranystandardot. A dollár aranyhoz fűződő kapcsolatának megszakítása lehetővé tette a Fed számára, hogy megkötés nélkül növelje a pénzkínálatot a gazdaság élénkítése érdekében.

Miután a globális központi bankok évekig finanszírozták országuk katonai erőfeszítéseit a második világháborúban, a monetáris rendszer újabb paradigmaváltáson ment keresztül. 1945-ben a Bretton Woods-i Megállapodás aláírásával, amely újra bevezette a dollár aranyhoz való kötését. Az aranystandardhoz való visszatérés közel 15 évnyi, többnyire virágzó időhöz vezetett az Egyesült Államok gazdasága számára. A nominális bruttó hazai termék (GDP) átlagosan 6%-os növekedést mutatott, miközben az infláció a rendkívül alkalmazkodó kamatpolitika ellenére is mérsékelt maradt 3,5% körül.

A kormányzati kiadások azonban az 1960-as években megnövekedtek a szociális kiadási programok támogatására és a vietnami háború finanszírozására. Nemsokára a kormány ismét túl sok adósság, növekvő infláció és növekvő költségvetési hiány miatt találta magát nyeregbe. 1971. augusztus 15-én este Richard Nixon bejelentette, hogy bezárja a aranyablak, a dollár aranyra válthatóságának megszüntetése – az adósságkötelezettségeinek kifejezett mulasztása – annak érdekében, hogy megfékezzék az inflációt, és megakadályozzák, hogy a külföldi országok visszaszerezzék a nekik még járó aranyat. Nixon bejelentése hivatalosan az aranystandard végét és a tisztán fiat-alapú monetáris rendszerre való átállást jelentette.

A harmincas évekhez hasonlóan az aranystandard feladása lehetővé tette a Fed számára, hogy tetszés szerint növelje a pénzkínálatot. Az ezt követő expanzív politika a történelem egyik legerősebb inflációs időszakát táplálta. Az 10%-ot meghaladó inflációval 1979-re Paul Volcker, a Fed akkori elnöke meglepetést okozott. bejelentése szerint a Fed megkezdi a banki tartalékok mennyiségének kezelését a pénzügyi rendszerben, szemben azzal, hogy kifejezetten a pénzkínálat növekedési ütemét és a napi szövetségi alapkamatokat célozza meg. Figyelmeztetett arra, hogy a politika változása lehetővé teszi, hogy a kamatlábak „lényeges szabadság a piacon”, több „ingadozásnak” kitéve. A szövetségi alapok kamata ezt követően emelkedni kezdett, és végül meghaladta a 19%-ot, ami recesszióba sodorja a gazdaságot. Volcker politikamódosítása és a kamatlábak történelmi csúcsra állítása a 40 éves, emelkedő kamatkörnyezet végét jelentette.

Történelmi paradigmaváltások 2008 előtt

A paradigmaváltások hatása az amerikai dollárra

Az arany azon kevés áruk egyike, amelyet a történelem során értéktároló eszközként és valutaként is használtak, ezt bizonyítja a világ monetáris rendszereiben betöltött szerepe, vagyis az „aranystandard”. Fizikai formájától függetlenül az aranyat súlya és tisztasága alapján mérik. Az Egyesült Államokban a troy uncia az arany tömegének, a karát pedig a tisztaságának mértékegysége. A mérést követően az értéke különböző árfolyamokon jegyezhető, beleértve azt is, amely az amerikai dollárra vonatkozik.

Ha az aranynak szabványos mértékegysége van, az árfolyam bármely ingadozása az árfolyam növekedését vagy csökkenését tükrözi. az adott valuta vásárlóereje. Például, amikor a dollár vásárlóereje növekszik, a dollár tulajdonosai több aranyegységet vásárolhatnak. Ha a dollár értéke csökken, kevesebb aranyegységre váltható be.

A cikk írásakor egy troy uncia 99,9%-os tisztaságú arany amerikai dollár ára nagyjából 2000 dollár. Ezen az árfolyamon 10 000 dollár öt uncia aranyra váltható. Ha a dollár vásárlóereje 20%-kal erősödik, az arany ára 1667 dollárra csökkenne, így a vevő hat unciát vásárolhat 10 000 dollárért, szemben az első példában szereplő öt unciával. Alternatív megoldásként, ha a dollár 20%-kal gyengül, az arany ára 2500 dollárra emelkedne, ami lehetővé teszi a vevő számára, hogy csak négy unciát vásároljon.

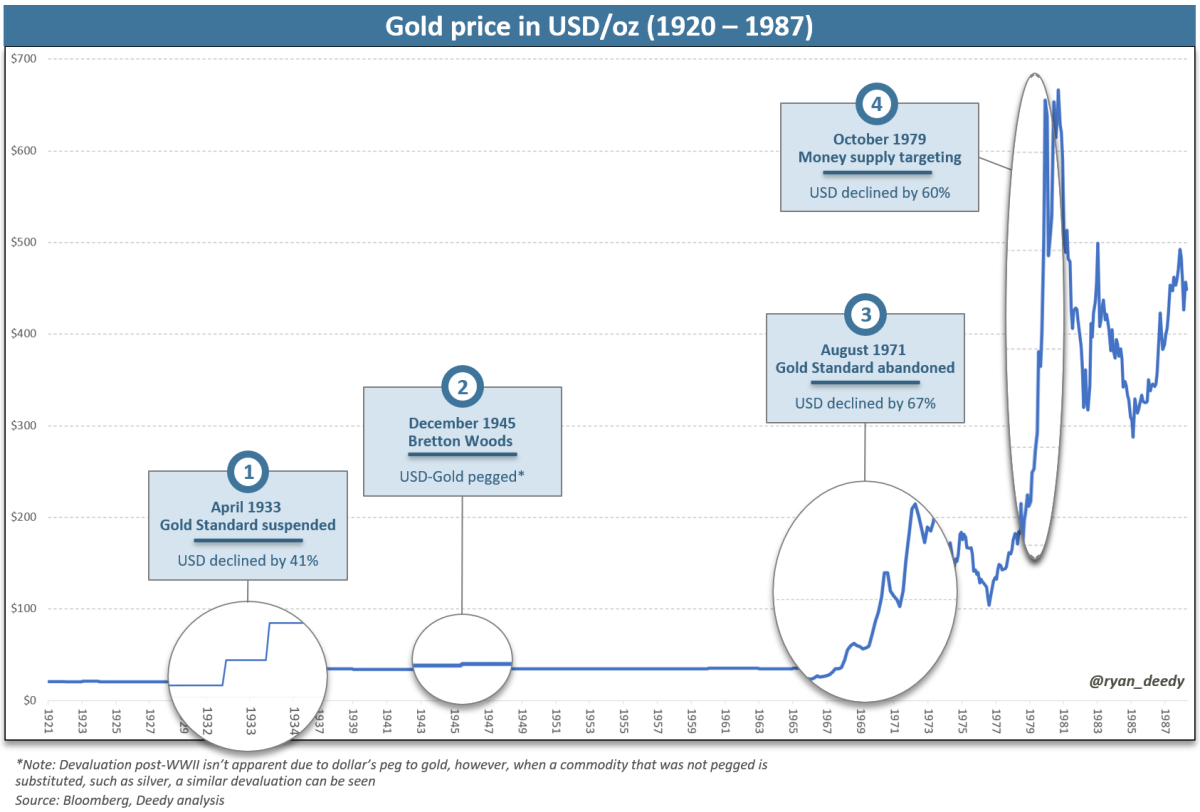

Ezt az összefüggést szem előtt tartva, amikor az arany történelmi árgrafikonját figyeljük, a dollár árfolyamának csökkenése vásárlóerő a történelmi paradigmaváltások során válik nyilvánvalóvá.

Az arany ára USD-ben 1920 és 1987 között

Mennyiségi lazítás a jelenlegi paradigmában

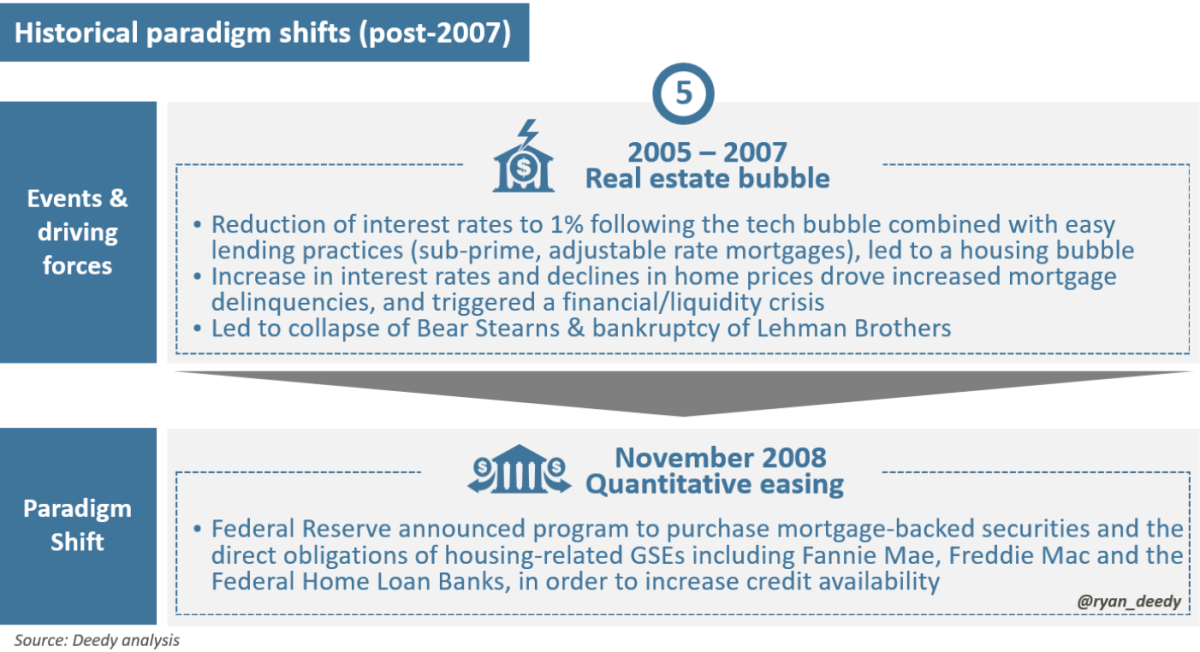

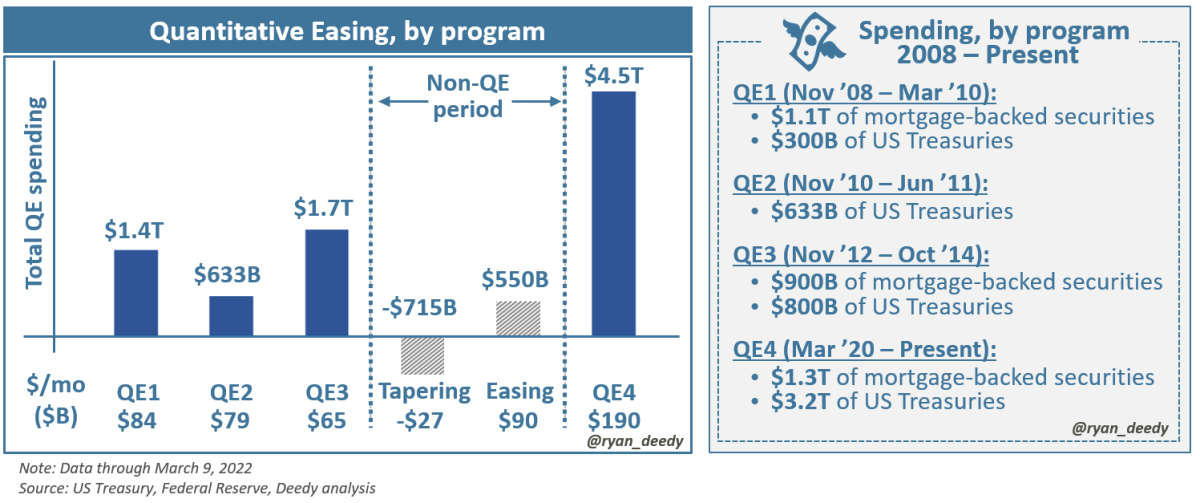

A legutóbbi paradigmaváltás 2008 végén következett be, amikor a Fed bevezette a mennyiségi lazítás első körét válasz a nagy recesszióra.

Míg az emelkedő kamatlábak és az ingatlanárak gyengülése volt a recesszió fő katalizátora, a magokat már jóval korábban elvetették, egészen 2000-ig, amikor a Fed először kezdett kamatcsökkentésbe. A következő hét év során a szövetségi alap kamatlábát 6,5%-ról egy csekély 1,0%, ami egyidejűleg a lakáshitelek 6 billió dolláros növekedését több mint 11 billió dollárra vezetett. a>. 2007-re a háztartások adóssága a GDP 70–100 %-a, ez az adósságteher, amely fenntarthatatlannak bizonyult a kamatok emelkedésével és a gazdaság felpuhulásával.

Történelmi paradigmaváltások 2007 után

A múltbeli változásokhoz hasonlóan a fenntarthatatlan adósságteher volt a kulcsfontosságú tényező, amely végül a Fed-et politikai keretrendszerének módosítására késztette. Nem meglepő, hogy az új politika végrehajtásának eredménye összhangban volt a történelemmel – a pénzkínálat jelentős növekedése és a dollár arannyal szembeni értékének 50%-os leértékelése.

Az arany ára USD-ben 1920-tól napjainkig

Ez a paradigma azonban semmihez sem hasonlított a történelem során. Annak ellenére, hogy példátlan lépéseket tettek – négy QE-kör összesen 8 billió dollárnyi ösztönzés az elmúlt 14 évben – a Fed nem tudta javítani a tágabb értelemben vett gazdaság feletti ellenőrzést. Inkább a szorítása csak gyengült, miközben az ország adóssága egyre nőtt.

Mennyiségi lazítás program szerint

Az államadósság jelenleg 30 billió dollárt meghaladó, vagyis a GDP 120%-a, a 3 billió dollárt közelítő szövetségi költségvetési hiány, a mindössze 0,33%-os tényleges szövetségi alapkamat és 8%-os infláció, a gazdaság a történelem bármely más időszakához képest a legsebezhetőbb helyzetben van. p>

U.S. gazdasági mutatók időszakonként

A kormányzati finanszírozási igények növekedni fognak a gazdasági instabilitásban

Bár a Fed pénzügyi támogatásának további szűkítéséről tárgyal, a szigorítások valószínűleg rövid életűek lesznek, tekintettel a gazdaság folyamatos gyengesége és az adósságtól való függés a gazdasági növekedés ösztönzésében.

Kevesebb, mint négy hónappal ezelőtt a Kongresszus emelte meg az adósságplafont az 1960-as évek óta 78. alkalommal. Tekintettel az ország történelmileg magas adósságszintje és jelenlegi költségvetési helyzete, a jövőbeni hitelfelvételi igénye valószínűleg nem fog változni.

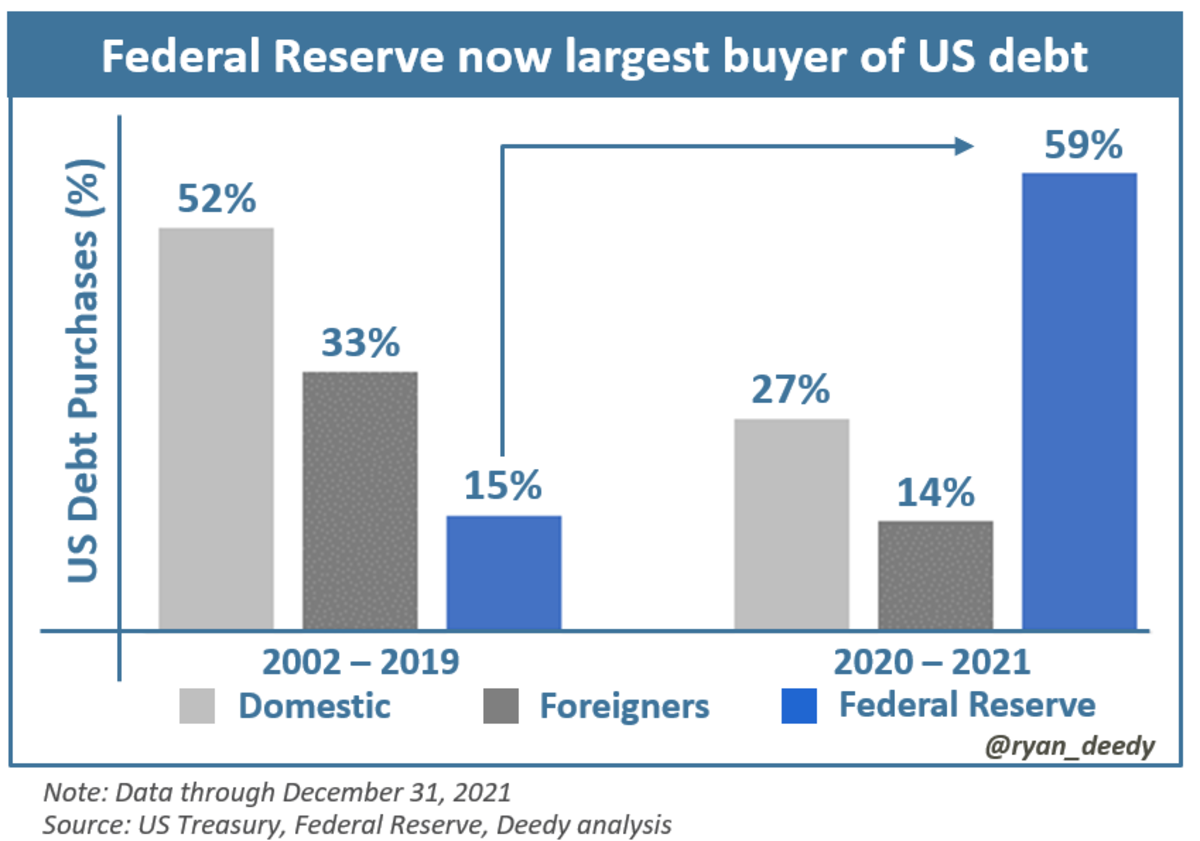

Az államadósság finanszírozási piaca azonban megváltozott. A járványhoz kapcsolódó, 2020-ban bejelentett leállások és a kapcsolódó pénzügyi segélyprogramok óta az Egyesült Államok adóssága iránti kereslet elapadt. A kormány azóta a Fed-re támaszkodik, hogy finanszírozza kiadási szükségleteinek többségét.

U.S. a belföldi, külföldi és a Federal Reserve vásárlói által megkülönböztetett adósságvásárlások

Mivel a hazai és külföldi befektetők amerikai adósságigénye folyamatosan csökken, valószínű, hogy a Fed továbbra is az Egyesült Államok kormányának legnagyobb finanszírozója marad. Ez a pénzkínálat további növekedéséhez, az inflációhoz és a dollár értékének csökkenéséhez vezet.

A bitcoin a legjobb pénzforma

Ahogy az ország adósságterhe nő, és a dollár vásárlóereje az elkövetkező hónapokban és években tovább csökken, a kereslet egy jobb pénzforma és/vagy értéktároló eszköz iránt megnő.

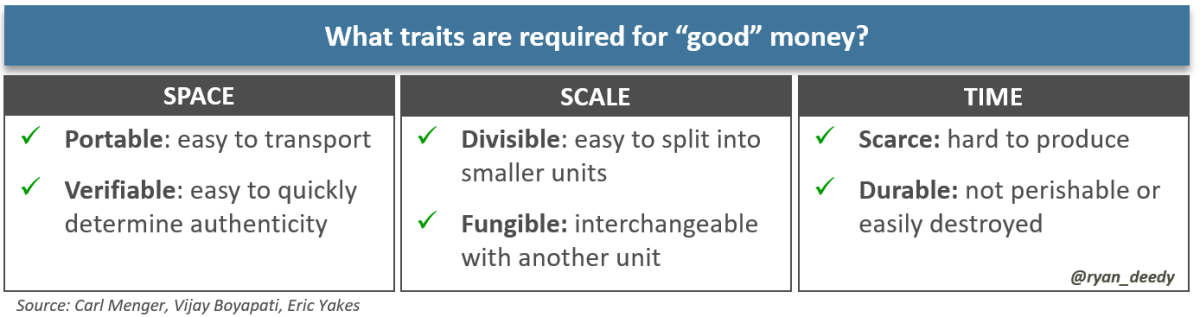

Ez felveti a kérdést, hogy mi pénz és mitől jobb az egyik forma a másiknál? A pénz egy olyan eszköz, amelyet a gazdasági csere megkönnyítésére használnak. Carl Menger osztrák közgazdász szerint a legjobb formája a pénz az, ami a leginkább eladható, és könnyen eladható bármilyen mennyiségben, bármikor és a kívánt áron. Az lesz a legjobb pénz, aminek „szinte korlátlan eladhatósága” van, amihez más, kisebb pénzformákat is mérnek.

Egy áru eladhatósága három dimenzióban értékelhető: tér, lépték és idő. A tér arra utal, hogy egy árut milyen mértékben lehet könnyen szállítani távolságokon. A skála azt jelenti, hogy a jó teljesítmény jól működik csereeszközként. Végül, és ami a legfontosabb, az idő egy áru szűkösségére és értékének megőrzésére való képességére utal hosszú ideig.

A”jó”pénznek számos sajátos tulajdonsága van

Amint azt a történelem során sokszor láthattuk, az aranyat gyakran keresték az eladhatósága miatt. A dollárt is hasonlóan ítélték meg, de monetáris tulajdonságai jelentősen leromlottak, mióta elveszítette arany hátterét. Az internet megjelenésével és Satoshi Nakamoto 2009-es feltalálásával, a Bitcoinnal azonban ma már létezik egy kiváló monetáris alternatíva.

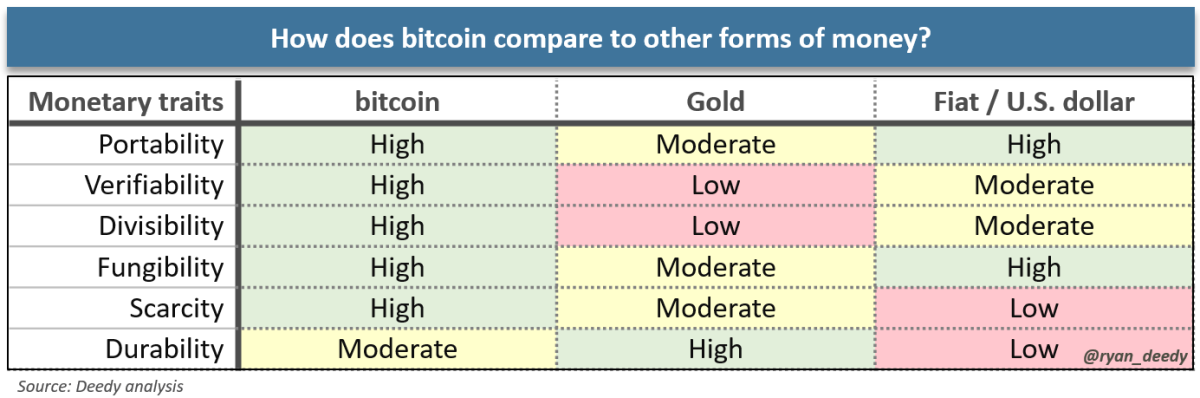

A bitcoin sok hasonlóságot mutat az arannyal, de javítja annak gyengeségeit. A Bitcoin a legjobban értékesíthető – hordozhatóbb, ellenőrizhetőbb, osztható, helyettesíthető és ritka. Az egyetlen terület, ahol továbbra is gyengébb, a tartóssága, tekintve, hogy az arany több ezer éve létezik, míg a bitcoin esetében mindössze 13 éve. Csak idő kérdése, hogy a bitcoin mikor mutatja be tartósságát.

A bitcoin és a pénz más formáinak összehasonlítása

A következő paradigmaváltás

A dollár tartalékvaluta státuszának elvesztése az Egyesült Államok monetáris politikájának hatodik paradigmaváltását fogja eredményezni. Ezzel a dollár értékének újabb jelentős csökkenése következik.

A történelmi precedensek alapján egyesek azt hiszik, hogy a legvalószínűbb az átmenet az aranystandardhoz. Bár ez teljesen lehetséges, egy másik valószínű és reális monetáris alternatíva a digitális korban a Bitcoin szabvány elfogadása. Alapvetően a bitcoin minden elődjéhez képest kiváló monetáris jószág. Ahogy a történelem az arany esetében is megmutatta, az az eszköz, amely a leginkább eladható, a legerősebb monetáris jellemzőkkel rendelkezik, és amelyhez mindenki közeledik.

A bitcoin a pénz legnehezebb formája, amelyet a világ valaha látott. Néhányan már rájöttek erre, de idővel az egyénektől a nemzetállamokig mindenki ugyanerre a következtetésre jut.

Ez Ryan Deedy vendégbejegyzése. A kifejtett vélemények teljes mértékben a sajátjuk, és nem feltétlenül tükrözik a BTC Inc. vagy a Bitcoin Magazine véleményét.