Questo articolo è stato fortemente ispirato da una conversazione che ho avuto con Tom Luongo nell’ottobre 2021, e la sua tesi sulla geopolitica e il panorama macro economico odierno. Puoi ascoltare la conversazione sul mio podcast, A Boy Named Pseu e ascolta gli episodi 75, 76 e 77 del podcast di Tom, Oro, capre e pistole per ulteriori informazioni. Gran parte del merito e delle informazioni per scrivere questo pezzo va al grande lavoro e alla ricerca che Tom ha fatto nel corso degli anni. Non sono altro che uno studente plebeo e, come il signor Luongo, sto sulle spalle dei giganti.

Come prestatore di ultima istanza, il Federal Reserve Board brandisce potenti armi dal suo arsenale per salvare il mondo economia dal collasso. Sebbene i risultati e le tattiche varino, il principale asso nella manica della Fed è manipolare l’offerta di moneta attraverso il controllo dei tassi di interesse. Quando c’è una crisi di liquidità, la Fed abbassa i tassi per rendere più economico il prestito di denaro, il che pompa liquidità nel mercato. Per evitare una crisi inflazionistica dopo aver “stampato” detta liquidità, la Fed aumenta semplicemente il costo del prestito alzando i tassi. Questo disincentiva la velocità del denaro a fluire fuori controllo nella grande economia, con la speranza di evitare anche una spirale mortale deflazionistica. È direttamente dal manuale keynesiano; il classico vacillare del caos monetario che ogni presidente della Fed è gravato di gestire.

Il presidente della Federal Reserve, Jerome Powell, sta usando queste tattiche per mantenere a galla l’economia nel mezzo di una pandemia globale. Nel marzo del 2020, Powell ha sfruttato la stampante della Fed per creare ciò che ora rappresenta circa il 40% di tutti i dollari statunitensi nell’economia globale. Con le aspettative di inflazione previste per il 2022, non si trova di fronte a altra scelta che esercitare un'”opzione nucleare”dall’arsenale della Fed: prosciugare l’economia mondiale.

Nel giugno del 2021, Powell ha compiuto un importante cambiamento nella politica monetaria con un sorprendente aumento dello 0,05% in due tassi di interesse cruciali: l’interesse sulle riserve in eccesso (IOER) e l’interesse sui contratti repo. Questo articolo analizzerà questi strumenti monetari tecnici, le basi su come opera la Fed, analizzerà il recente cambiamento di politica di Powell e rivelerà cosa potrebbe significare tutto questo sia per il prezzo del bitcoin che per l’economia globale che va avanti.

Come funziona la Fed:

La Fed è in ultima analisi vincolata al suo cartello di azionisti o banche membri. Questo sistema distributivo di banche e investimenti è ciò che impone la politica monetaria mondiale.

I dealer primari: JP Morgan & Chase Co., Goldman Sachs, Bank of America, Wells Fargo, Morgan Stanley, ecc., sono importanti perché acquistano tutta l’offerta in eccesso di titoli del Tesoro USA (riserve) che viene messo all’asta dal dipartimento del Tesoro per finanziare le operazioni e far andare avanti l’economia. Questi membri primari raccolgono il 50% dei titoli del tesoro emessi e li vendono immediatamente alla Fed in cambio di contanti. Ecco come vengono monetizzati i buoni del tesoro (debito IS). Al contrario, le banche centrali estere acquistano solo fino al 30% dell’emissione triennale della nuova offerta di titoli del tesoro e il restante 20% viene lasciato al settore privato.

Pertanto, quando le banche controllano il flusso di capitale, è la Fed che controlla la salute e il benessere generale del mondo intero tramite la valuta dominante, il dollaro. Cominciamo con le basi di come gocciola questo rubinetto monetario analizzando le pratiche comuni della Fed.

Il tasso sui fondi federali

Lo strumento più importante che la Fed utilizza per gestire l’economia è il tasso sui fondi federali, che è il costo lordo per prendere in prestito fondi dalla Fed. Essendo il prestatore di ultima istanza, la Fed può teoricamente stampare quantità illimitate di denaro elastico al fine di coprire qualsiasi quantità di disallineamenti temporali nei mercati monetari. Se le banche prestano troppo denaro e non possono rimborsarsi a vicenda per soddisfare i tassi di riserva richiesti prima dell’orario di chiusura, la Fed può salvarle a tassi di interesse convenienti e preferenziali.

Ad esempio, se un la banca ha bisogno di 10 miliardi di dollari entro le 17:00 per coprire il suo libro paga e gli obblighi di prestito, possono semplicemente ottenere quei soldi dalla Fed a un tasso molto basso per salvarsi il culo. La quantità di denaro che la Fed può stampare per prevenire questi squilibri è illimitata, a meno che la fiducia della gente in questo sistema non venga erosa. Finché le pecore non chiedono da dove vengono i soldi, la festa continua.

Bernanke’s Bailout Bag

Durante la crisi di Lehman Brothers nel 2008, l’allora presidente della Fed, Ben Bernanke, ha istituito due importanti programmi monetari: interessi sulle riserve in eccesso ( IOER) e la finestra Repo inversa. Entrambe le politiche sono utilizzate per restringere o rimuovere liquidità dai mercati. Le banche hanno continuato a inasprire per anni al fine di sterilizzare tutti i soldi del QE che la Fed ha creato per i salvataggi durante la Grande Recessione. La”sterilizzazione”autoconiata da Bernanke è il motivo per cui non c’è stata iperinflazione durante la Grande Recessione. Se le banche non fossero state incentivate a stringere, tutto quel denaro avrebbe inseguito l’offerta limitata di beni nell’economia.

IOER

Con IOER, eventuali riserve in eccesso nel sistema bancario potrebbero essere detenute presso la Fed e guadagnare interessi. Questo prosciuga la liquidità del mercato perché le banche non hanno il capitale in eccesso per fare prestiti. In passato, le banche non usavano l’IOER perché quello che la Fed pagava era di solito al di sotto del tasso corrente offerto nel mercato monetario, quindi nessuno usava la struttura perché i tassi erano vincolati allo 0.

Sulla scia di Lehman e del quantitative easing (QE), Bernanke ha aumentato l’IOER a 25 punti base. Naturalmente, le banche hanno risposto e hanno adottato la nuova politica e hanno parcheggiato $ 2,8 trilioni alla Fed per guadagnare un quarto di punto di interesse. Se l’IOER è superiore a quello che le banche possono guadagnare nel mercato monetario notturno, allora parcheggieranno le loro riserve presso la Fed.

Repo 101

Un altro strumento di inasprimento che la Fed utilizza è un accordo di riacquisto. Questo strumento è simile al metodo di allentamento quantitativo di Bernake durante la Grande Recessione. In una crisi economica, i tempi disperati richiedono certamente misure disperate. Tuttavia, i contratti repo hanno luogo in un lasso di tempo molto più breve. Pertanto, il repo è qualcosa che mi piace definire”QE con preferenza temporale elevata”.

In poche parole, un contratto repo è un accordo che la Fed fa con una banca per acquistare temporaneamente un titolo (garanzia ) con la promessa di restituirlo con un piccolo ritorno o un prezzo più alto (interessi). In caso di crisi di liquidità, la banca è a corto di liquidità e tocca la finestra della Fed e richiede un prestito cartolarizzato. La Fed dà contanti alla banca e in cambio riceve una cauzione dalla banca. Il denaro aiuta con gli obblighi di prestito della banca e aggiunge liquidità nell’economia che allevia la tensione e l’incertezza del mercato (ovvero il salvataggio delle istituzioni”troppo grandi per fallire”con il QE). Una volta che il prestito arriva a scadenza, la Fed e la banca scambiano attività con contanti e la banca paga gli interessi dovuti (presumibilmente).

Un contratto repo inverso è l’esatto opposto di quanto sopra. In questo scenario, la Fed invia titoli alla banca in cambio di contanti. Questa riallocazione del capitale nei conti della Fed restringe e prosciuga la liquidità del mercato.

Powell segna il suo territorio

Durante la riunione del Federal Open Market Committee di giugno 2021, Powell ha sollevato l’IOER e tassi pronti contro termine inversi di cinque punti base. Come la strategia di Bernanke, Powell iniziò il suo processo di sterilizzazione dei mercati del denaro per evitare l’inflazione. Inoltre, Powell ha adottato una strategia difensiva di tapering per rimuovere denaro dall’economia globale per mettere sotto stress l’Europa asimmetrica. A metà giugno, 250 miliardi di dollari sono stati rimossi dai mercati e hanno fatto crollare l’euro.

A differenza della Federal Reserve, la Banca Centrale Europea (BCE) può (e molto probabilmente ha intenzione di fallire) distruggendo intenzionalmente l’Euro con tassi di interesse negativi. Tom fa riferimento a questo nelle interviste. Il loro piano sarebbe quello di devastare il loro mercato obbligazionario sovrano e di prosciugare il settore bancario. Il Grande Reset è il cavallo di Troia dell’Europa per ottenere il controllo sul flusso monetario mondiale tagliando il cartello bancario della Fed. Tutto questo fa parte dell’obiettivo dell’UE di distruggere la capacità degli Stati Uniti di ridurre la stampa di denaro attraverso programmi astronomici Build Back Better che costerebbero trilioni all’America.

Queste politiche sono state progettate per garantire che la Fed non abbia altra scelta che quella di monetizzare tutte le spese e imporre tassi di interesse negativi agli americani, proprio come l’Europa ha fatto ai suoi cittadini. Ciò creerebbe un dollaro debole e un euro forte, impedendo all’Europa di implodere sul suo debito mentre la BCE implementa una CBDC per istituire controlli sui capitali sugli individui e stabilire l’egemonia monetaria ed economica sul mondo. La decisione di Powell di aumentare i tassi ha impedito che si verificasse questo ribaltamento monetario.

Dall’approvazione del The CARES Act, ora sia le aziende che non le società finanziarie hanno accesso alla finestra della Fed che originariamente era esclusiva del cartello bancario della Fed. Dal momento che COVID-19, IOER era pari a zero e la finestra di pronti contro termine era disponibile solo per i principali rivenditori della Fed. Ora, vengono tagliati fuori dal sistema di trasmissione monetaria (alias la macchina per fare soldi) da artisti del calibro di BlackRock. In poche parole, Powell si sta stringendo per proteggere il cartello bancario statunitense e l’egemonia del dollaro.

Il aspettative di aumento dei tassi di interesse non faranno altro che rafforzare il dollaro, schiacciare l’euro e riallocare il capitale in investimenti più solidi. Nel dicembre 2021 la Fed ha segnalato la sua volontà di ridurre in modo aggressivo con tre aumenti dei tassi nel 2022. Yashu Gola di Coin Telegraph dimostra nei grafici sottostanti come le politiche restrittive di Powell siano rialziste per il dollaro creando fuga di capitali dall’Europa verso l’America.

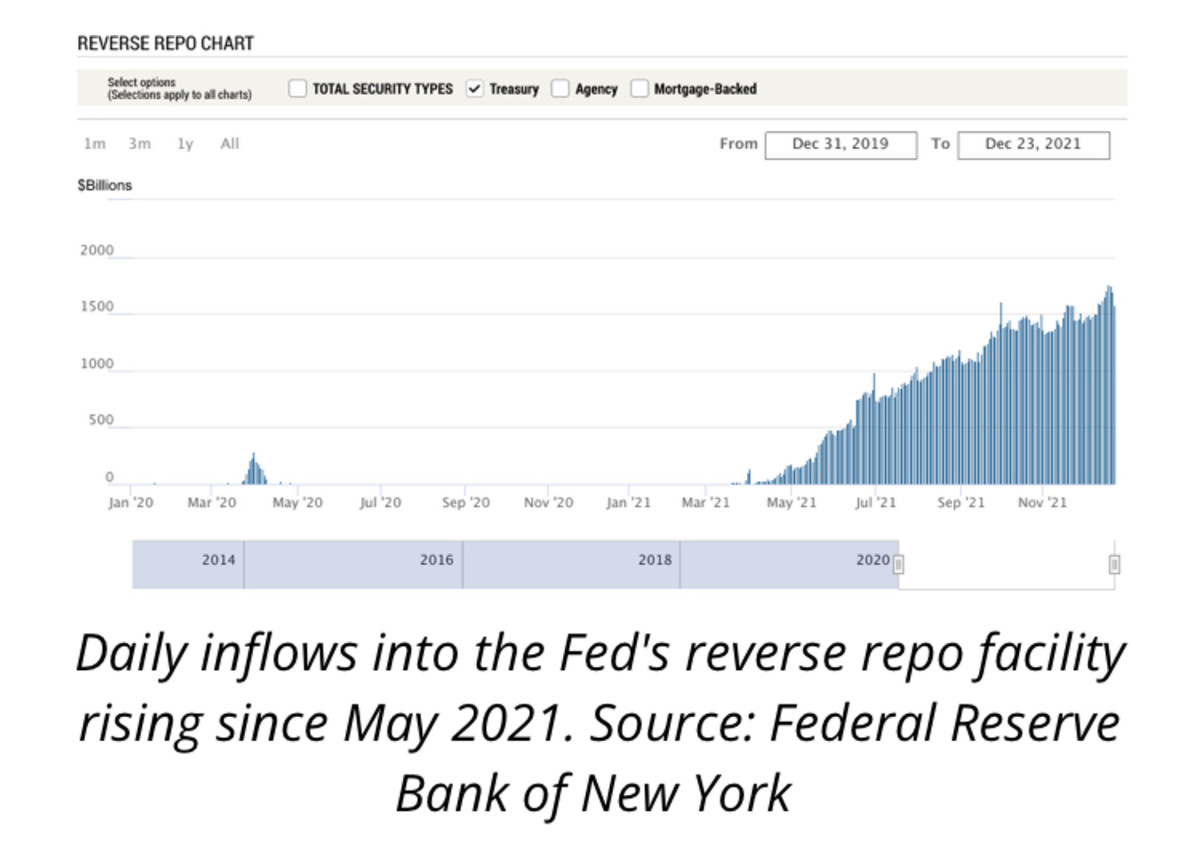

Le politiche di Powell vengono implementate all’estero attraverso l’apertura di strutture repo all’estero. Le banche europee stanno rafforzando sempre più il biglietto verde scambiando i loro euro extra con dollari che ora possono parcheggiare presso la Fed. Il 20 dicembre 2021, circa 1,7 trilioni di dollari sono confluiti nella struttura di pronti contro termine della Fed, rendendola la più alta iniezione di liquidità di un giorno fino ad oggi. Quando il debito del tuo governo ti offre rendimenti negativi sugli euro in eccesso, un rendimento positivo dello 0,05% nella valuta di riserva mondiale è molto attraente.

Con l’insorgere di pressioni deflazionistiche come questa, si verificherà un’inevitabile correzione durante questa riallocazione del capitale. Tassi di interesse più elevati placheranno l’inflazione dei prezzi delle attività nei comuni veicoli di investimento”provati e veri”. Un dollaro forte renderà il debito più costoso e disincentiverà le imprese e gli individui a sfruttare fino ai loro occhi. Beni come azioni, immobili, titoli del tesoro, beanie baby: lo chiami, sarà rivalutato in beni tangibili come oro e petrolio. Tuttavia, l’alpha guadagnato in beni materiali sarà ridicolo rispetto all’apprezzamento visto in bitcoin.

Trojan Horsing A Bitcoin Standard

“Non credo che la soluzione al nostro problema sia semplicemente quella di eleggere le persone giuste. L’importante è stabilire un clima politico di opinione che renda politicamente vantaggioso per le persone sbagliate fare la cosa giusta. A meno che non sia politicamente redditizio per le persone sbagliate fare la cosa giusta, anche le persone giuste non faranno la cosa giusta, o se ci provano, saranno presto fuori ufficio”.-Milton Friedman

Con una politica monetaria più solida incentrata sulla responsabilità fiscale, Powell e i suoi azionisti potrebbero essere incentivati a mantenere il loro dominio economico abbracciando il bitcoin come un bene legittimo che garantirà l’egemonia del dollaro.

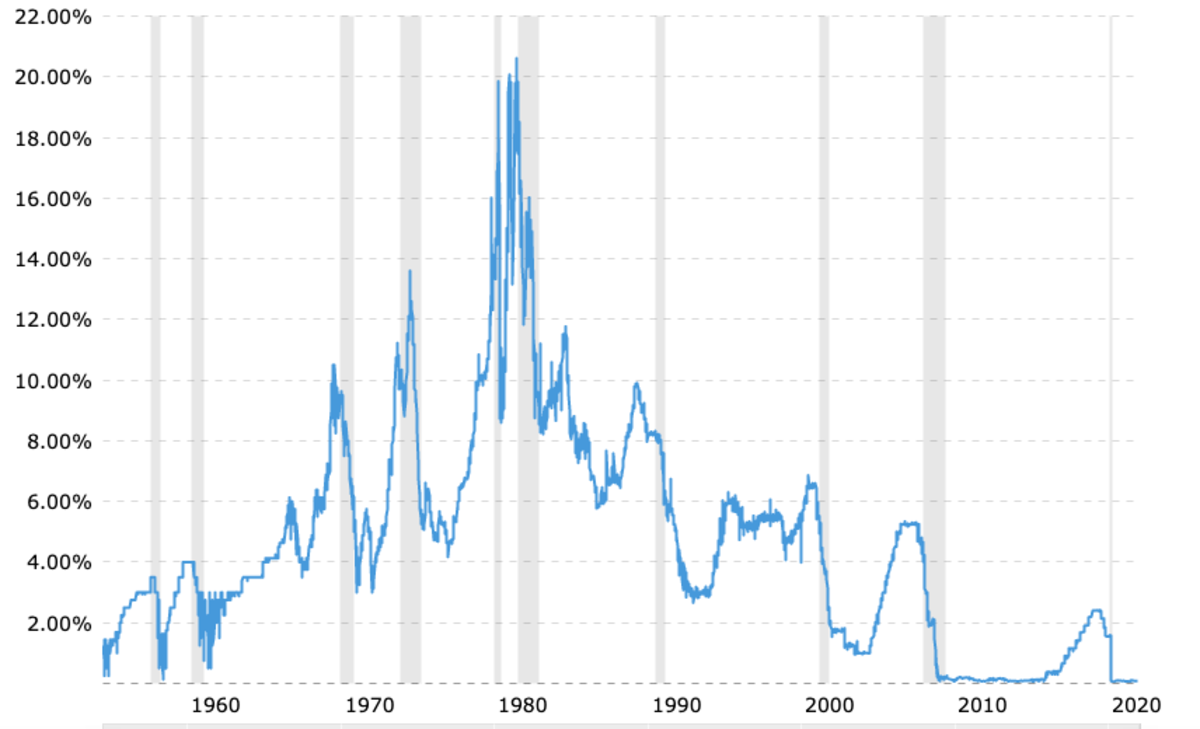

Durante i periodi di incertezza economica, il mondo tira indietro la liquidità non sapendo quale sarà la politica monetaria della Fed. Le politiche aggressive di Powell sono segnali che la Fed ha bisogno di riconquistare la fiducia del mercato e l’aumento dei tassi di interesse è l’unico modo per farlo. Questa è la narrativa che domina il pensiero di mercato, ed è stata meglio dimostrata quando Paul Volcker era presidente della Fed. Volcker è stato costretto ad aumentare i tassi per combattere l’eccessiva inflazione dei primi anni’70 per mantenere l’egemonia del dollaro. Durante quel periodo inflazionistico, il prezzo dell’oro ha registrato un rally dal 1971-1980. Quando Volcker ha alzato il Tasso sui Fed Fund, il mercato si è irrigidito. Powell si trova di fronte allo stesso dilemma e utilizzerà i suoi strumenti di stretta monetaria per proteggere il dollaro.

Tasso sui fondi federali-Grafico storico a 62 anni

Con il limite di offerta fisso di Bitcoin di 21 milioni e il denaro istituzionale che entra nel campo di gioco, la sua proposta di valore potrebbe superare di gran lunga l’oro durante i periodi di incertezza economica e diventare un rifugio sicuro per il capitale. Il capitale fluisce dove viene trattato meglio, e con i titoli di stato che rendono negativo in termini reali, parcheggiare il capitale presso la Fed è un’ovvia responsabilità per qualsiasi investitore. Di conseguenza, le nazioni venderanno i loro titoli del tesoro statunitensi quando gli individui si renderanno conto che”la piena fiducia e il credito del governo degli Stati Uniti”è il più grande rischio di controparte in generale.

La fiducia nel merito creditizio dell’America diminuirà man mano che la situazione finanziaria le istituzioni si deteriorano una volta che le persone si rendono conto del rischio morale tra banche e salvataggi della Fed. Si verificherà un disaccoppiamento del sistema finanziario legacy poiché i partecipanti al mercato cercheranno una nuova forma di garanzia per sostituire i titoli del tesoro statunitensi. Bitcoin è pronto per questa opportunità perché è assente un rischio di controparte, il che lo rende la garanzia incontaminata necessaria per essere sfruttata dal settore bancario commerciale, dalle aziende di ogni tipo e persino dalla Fed. Oppure, come dice giustamente Michael Saylor, le aziende si collegheranno alla rete Bitcoin e diventeranno applicazioni al di sopra di essa. Le banche saranno costrette a offrire servizi finanziari bitcoin ai propri clienti per competere e rimanere rilevanti fino a quando i loro servizi non saranno più necessari poiché gli individui si autocustodono dei propri fondi e diventano le proprie banche.

La riallocazione di capitale potrebbe anche demonetizzare i titoli del tesoro statunitensi ed essere reindirizzato in bitcoin come una nuova forma incontaminata di garanzia, creando uno standard ibrido quasi bitcoin/dollaro. Tuttavia, la storia ci ricorda che la pianificazione centralizzata fallisce sempre, e quindi un dollaro sostenuto da bitcoin sarà effimero. I burocrati della Fed cederanno alla tentazione di svilire l’offerta di moneta e l’esperimento fallirà inevitabilmente. Pertanto, la dipendenza dalle banche centrali e dal denaro fiat sarà svanita dall’esistenza. Tuttavia, un crollo violento e una transizione non dovranno essere un requisito per questa nuova economia.

Come Satoshi così eloquentemente ha detto:

“Il problema alla radice della valuta convenzionale è tutta la fiducia necessaria per farla funzionare. La banca centrale deve avere fiducia che non svalutare la valuta, ma la storia delle valute legali è piena di violazioni di tale fiducia. Le banche devono avere fiducia nel detenere i nostri soldi e trasferirli elettronicamente, ma li prestano in ondate di bolle creditizie con a malapena una frazione di riserva. Abbiamo fidarci di loro con la nostra privacy, fidati che non permettano ai ladri di identità di prosciugare i nostri conti.”

Le politiche monetarie di Powell di inasprimento per rafforzare il dollaro saranno state l’ultimo attacco speculativo al dollaro stesso e sarà il cavallo di Troia per una nuova era di moneta sonora. La sperimentazione del sistema legacy gradualmente adottando g bitcoin sarà il processo fortuito di cui il mondo ha bisogno per diventare uno standard Bitcoin.

Questo è un guest post di Phil Gibson. Le opinioni espresse sono interamente proprie e non riflettono necessariamente quelle di BTC, Inc. o Bitcoin Magazine.