Το παρακάτω είναι ένα απόσπασμα από μια πρόσφατη έκδοση του Bitcoin Magazine Pro, του premium ενημερωτικού δελτίου αγορών του περιοδικού Bitcoin. Για να είστε από τους πρώτους που θα λάβετε αυτές τις πληροφορίες και άλλες αναλύσεις αγοράς bitcoin στην αλυσίδα απευθείας στα εισερχόμενά σας, εγγραφείτε τώρα.

Here Comes Yield Curve Control

Ένα βασικό θέμα στη μακροπρόθεσμη διατριβή μας για το Bitcoin είναι η συνεχιζόμενη αποτυχία της κεντρικής νομισματικής πολιτικής στις παγκόσμιες κεντρικές τράπεζες σε έναν κόσμο όπου Η κεντρική νομισματική πολιτική πιθανότατα δεν θα διορθώσει, αλλά μόνο θα επιδεινώσει, μεγαλύτερα συστημικά προβλήματα. Η αποτυχία, η παγωμένη αστάθεια και η οικονομική καταστροφή που προκύπτει από τις προσπάθειες της κεντρικής τράπεζας να λύσει αυτά τα προβλήματα θα διευρύνουν ακόμη περισσότερο τη δυσπιστία στους χρηματοπιστωτικούς και οικονομικούς θεσμούς. Αυτό ανοίγει την πόρτα σε ένα εναλλακτικό σύστημα. Πιστεύουμε ότι αυτό το σύστημα, ή ακόμα και ένα σημαντικό μέρος του, μπορεί να είναι Bitcoin.

Με στόχο να παρέχουν ένα σταθερό, βιώσιμο και χρήσιμο παγκόσμιο νομισματικό σύστημα, οι κεντρικές τράπεζες αντιμετωπίζουν μία από τις μεγαλύτερες προκλήσεις στην ιστορία: την επίλυση της παγκόσμιας κρίσης δημόσιου χρέους. Ως απάντηση, θα δούμε περισσότερα πειράματα νομισματικής και δημοσιονομικής πολιτικής να εξελίσσονται και να κυκλοφορούν σε όλο τον κόσμο για να προσπαθήσουν να διατηρήσουν το τρέχον σύστημα στη ζωή. Ένα από αυτά τα πειράματα πολιτικής είναι γνωστό ως έλεγχος καμπύλης απόδοσης (YCC) και γίνεται πιο κρίσιμο για το μέλλον μας. Σε αυτήν την ανάρτηση, θα καλύψουμε τι είναι το YCC, τα λίγα ιστορικά του παραδείγματα και τις μελλοντικές επιπτώσεις της αυξημένης διάθεσης του YCC.

Ιστορικά παραδείγματα του YCC

Με απλά λόγια, το YCC είναι μια μέθοδος για τον έλεγχο ή την επίδραση των κεντρικών τραπεζών στα επιτόκια και το συνολικό κόστος του κεφαλαίου. Στην πράξη, μια κεντρική τράπεζα ορίζει το ιδανικό επιτόκιο για ένα συγκεκριμένο χρεωστικό μέσο στην αγορά. Συνεχίζουν να αγοράζουν ή να πωλούν αυτό το χρεόγραφο (δηλαδή ένα 10ετές ομόλογο) ανεξάρτητα από το τι θα διατηρήσουν το συγκεκριμένο επιτόκιο που θέλουν. Συνήθως, αγοράζουν με πρόσφατα τυπωμένο νόμισμα που προσθέτει στις νομισματικές πληθωριστικές πιέσεις.

Το YCC μπορεί να δοκιμαστεί για μερικούς διαφορετικούς λόγους: να διατηρήσει χαμηλότερα και σταθερά επιτόκια για να τονώσει τη νέα οικονομική ανάπτυξη, να διατηρήσει χαμηλότερα και σταθερά επιτόκια για να μειώσει το κόστος δανεισμού και τις πληρωμές χρέους των επιτοκίων ή να δημιουργήσει σκόπιμα πληθωρισμό σε ένα αποπληθωριστικό περιβάλλον (για να αναφέρουμε μερικά). Η επιτυχία της είναι τόσο καλή όσο η αξιοπιστία της κεντρικής τράπεζας στην αγορά. Οι αγορές πρέπει να «εμπιστεύονται» ότι οι κεντρικές τράπεζες θα συνεχίσουν να εφαρμόζουν αυτήν την πολιτική με κάθε κόστος.

Το μεγαλύτερο παράδειγμα του YCC συνέβη στις Ηνωμένες Πολιτείες το 1942 μετά τον Δεύτερο Παγκόσμιο Πόλεμο. Οι Ηνωμένες Πολιτείες πραγματοποίησαν τεράστιες δαπάνες χρέους για τη χρηματοδότηση του πολέμου και η Fed περιόρισε τις αποδόσεις για να διατηρήσει το κόστος δανεισμού χαμηλό και σταθερό. Κατά τη διάρκεια αυτής της περιόδου, η Fed περιόρισε τόσο τα βραχυπρόθεσμα όσο και τα μακροπρόθεσμα επιτόκια σε βραχυπρόθεσμα γραμμάτια στο 0,375% και τα πιο μακροπρόθεσμα ομόλογα έως και 2,5%. Με αυτόν τον τρόπο, η Fed εγκατέλειψε τον έλεγχο του ισολογισμού της και της προσφοράς χρήματος, αυξάνοντας και τα δύο για να διατηρήσουν τα χαμηλότερα επιτόκια. Ήταν η επιλεγμένη μέθοδος για την αντιμετώπιση της μη βιώσιμης αύξησης του δημόσιου χρέους σε σχέση με το ακαθάριστο εγχώριο προϊόν.

Τρέχον και Μέλλον του YCC

Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) έχει ουσιαστικά δεσμευτεί σε μια πολιτική του YCC που φέρεται κάτω από άλλο σήμα. Η ΕΚΤ αγόραζε ομόλογα για να προσπαθήσει να ελέγξει το spread στις αποδόσεις μεταξύ των ισχυρότερων και ασθενέστερων οικονομιών της ευρωζώνης.

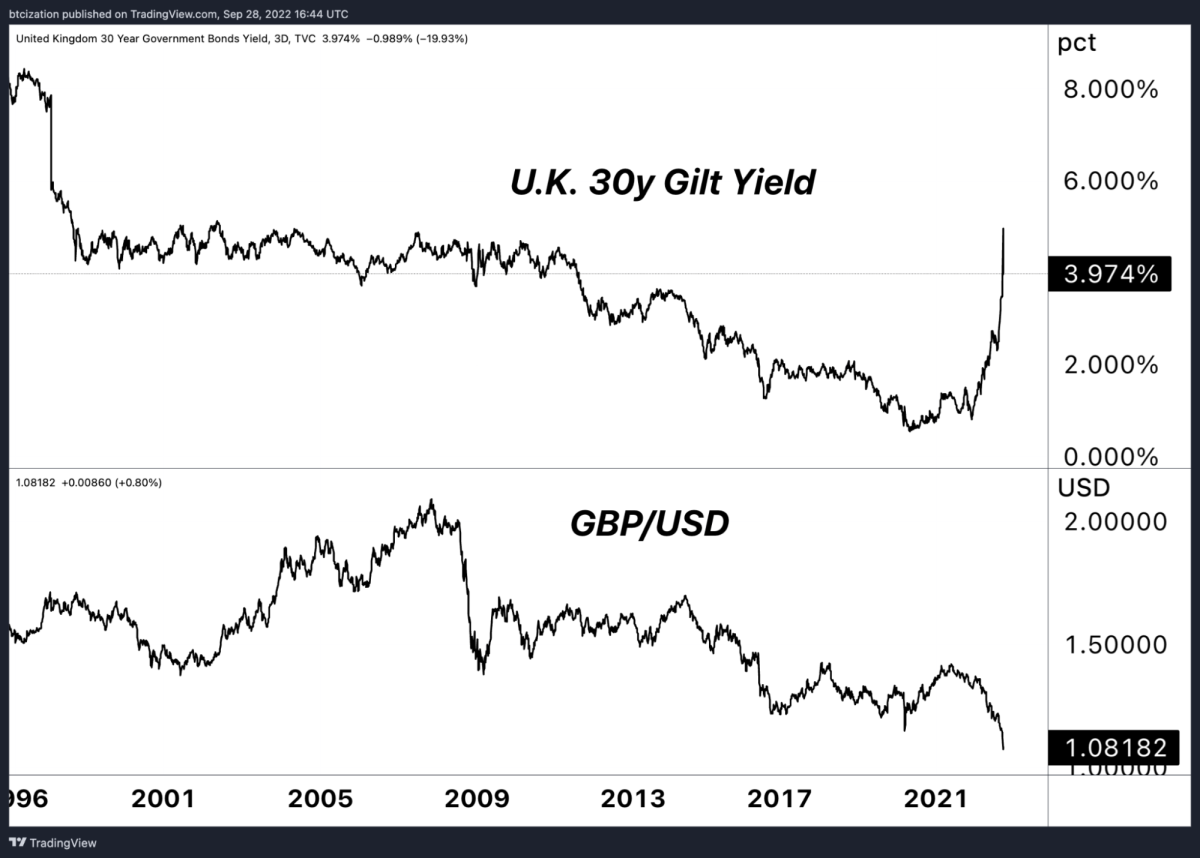

Οι αποδόσεις έχουν γίνει πολύ υψηλές πολύ γρήγορα για να λειτουργήσουν οι οικονομίες και υπάρχει έλλειψη οριακών αγοραστών στην αγορά ομολόγων αυτή τη στιγμή, καθώς τα κρατικά ομόλογα αντιμετωπίζουν τη χειρότερη απόδοσή τους από έτος σε έτος στην ιστορία. Αυτό δεν αφήνει στην BoE άλλη επιλογή από το να είναι ο αγοραστής της έσχατης λύσης. Εάν η επανεκκίνηση του QE και η αρχική αγορά ομολόγων δεν είναι αρκετές, θα μπορούσαμε εύκολα να δούμε μια εξέλιξη σε ένα πιο αυστηρό και μακροχρόνιο πρόγραμμα YCC ανώτατου ορίου απόδοσης.

Αναφέρθηκε ότι η BoE παρενέβη για να ανακόψει τη διαδρομή στα gilts λόγω της πιθανότητας για περιθώρια περιθωρίων στο συνταξιοδοτικό σύστημα του Ηνωμένου Βασιλείου, το οποίο κατέχει περίπου 1,5 τρισεκατομμύρια £ περιουσιακά στοιχεία, εκ των οποίων η πλειοψηφία επενδύθηκε σε ομόλογα. Καθώς ορισμένα συνταξιοδοτικά ταμεία αντιστάθμισαν τον κίνδυνο μεταβλητότητας με παράγωγα ομολόγων, τα οποία διαχειρίζονται τα λεγόμενα επενδυτικά κεφάλαια που βασίζονται στην υποχρέωση (LDI). Καθώς η τιμή των μακροχρόνιων κρατικών ομολόγων του Ηνωμένου Βασιλείου μειώθηκε δραστικά, οι θέσεις παραγώγων που ήταν εξασφαλισμένες με τα εν λόγω ομόλογα ως εξασφάλιση κινδύνευαν ολοένα και περισσότερο. Αν και οι λεπτομέρειες δεν είναι και τόσο σημαντικές, το βασικό σημείο που πρέπει να κατανοήσουμε είναι ότι όταν η νομισματική σύσφιξη έγινε δυνητικά συστημική, η κεντρική τράπεζα παρενέβη. ζημιά κρίσης βραχυπρόθεσμα, απελευθερώνει ένα ολόκληρο κουτί συνεπειών και επιπτώσεων δεύτερης τάξης που θα πρέπει να αντιμετωπιστούν.

Το YCC είναι ουσιαστικά το τέλος κάθε δραστηριότητας «ελεύθερης αγοράς» που έχει απομείνει στα χρηματοπιστωτικά και οικονομικά συστήματα. Είναι πιο ενεργός συγκεντρωτικός σχεδιασμός για τη διατήρηση ενός συγκεκριμένου κόστους κεφαλαίου στο οποίο λειτουργεί ολόκληρη η οικονομία. Έγινε από ανάγκη για να κρατηθεί το σύστημα από την πλήρη κατάρρευση, η οποία έχει αποδειχθεί αναπόφευκτη σε νομισματικά συστήματα που βασίζονται σε fiat κοντά στο τέλος της διάρκειας ζωής τους.

Το YCC παρατείνει τη φούσκα του δημόσιου χρέους επιτρέποντας στις κυβερνήσεις να μειώσουν το συνολικό επιτόκιο για τις πληρωμές τόκων και να μειώσουν το κόστος δανεισμού σε μελλοντικές ανατροπές χρέους. Με βάση το τεράστιο μέγεθος του δημόσιου χρέους, τον ρυθμό των μελλοντικών δημοσιονομικών ελλειμμάτων και τις σημαντικές υποσχέσεις δαπανών για δικαιώματα στο μέλλον (Medicare, Κοινωνική Ασφάλιση, κ.λπ.), οι δαπάνες επιτοκίων θα συνεχίσουν να καταλαμβάνουν μεγαλύτερο μερίδιο των φορολογικών εσόδων από μείωση της φορολογικής βάσης υπό πίεση.

Τελική σημείωση

Η πρώτη χρήση του ελέγχου της καμπύλης απόδοσης ήταν ένα μέτρο παγκόσμιου πολέμου. Η χρήση του ήταν για ακραίες συνθήκες. Έτσι, ακόμη και η απόπειρα διάθεσης ενός προγράμματος YCC ή τύπου YCC θα πρέπει να λειτουργεί ως προειδοποιητικό σήμα για τους περισσότερους ότι κάτι δεν πάει καλά. Τώρα έχουμε δύο από τις μεγαλύτερες κεντρικές τράπεζες στον κόσμο (στα όρια των τριών) που ακολουθούν ενεργά πολιτικές ελέγχου της καμπύλης αποδόσεων. Αυτή είναι η νέα εξέλιξη της νομισματικής πολιτικής και των νομισματικών πειραμάτων. Οι κεντρικές τράπεζες θα επιχειρήσουν ό,τι χρειάζεται για να σταθεροποιήσουν τις οικονομικές συνθήκες και το αποτέλεσμα θα είναι μεγαλύτερη νομισματική υποβάθμιση.

Αν υπήρξε ποτέ μια εκστρατεία μάρκετινγκ για το γιατί το Bitcoin έχει μια θέση στον κόσμο, είναι ακριβώς αυτό. Όσο κι αν έχουμε μιλήσει για τις τρέχουσες μακροοικονομικές αντιξοότητες που χρειάζονται χρόνο για να παίξουν και οι χαμηλότερες τιμές bitcoin είναι μια πιθανή βραχυπρόθεσμη έκβαση στο σενάριο σοβαρής αστάθειας της αγοράς μετοχών, το κύμα της νομισματικής πολιτικής και της αδυσώπητης ρευστότητας που θα πρέπει να εξαπολυθεί για τη διάσωση του συστήματος θα είναι τεράστιο. Η απόκτηση χαμηλότερης τιμής bitcoin για τη συγκέντρωση υψηλότερης θέσης και η αποφυγή μιας άλλης πιθανής σημαντικής μείωσης σε μια παγκόσμια ύφεση είναι καλό παιχνίδι (εάν η αγορά παρέχει), αλλά η απώλεια της επόμενης σημαντικής ανοδικής κίνησης είναι η πραγματική χαμένη ευκαιρία κατά την άποψή μας.

Σχετικά προηγούμενα άρθρα