Apa kesamaan Saddam Hussein dan Bitcoin? Menurut pemerintah, mereka berdua mempunyai hubungan dengan keganasan. Pada hakikatnya, keduanya mengancam dolar Amerika Syarikat (USD) dan hegemoni globalnya.

“Pengganas satu orang adalah pejuang kebebasan orang lain.”-Gerald Seymour

Sepanjang artikel ini, kami akan mengupas lapisan dasar monetari inflasi untuk dapat menjawab tiga pertanyaan berikut:

1. Mengapa Rizab Persekutuan menyasarkan inflasi?

2. Apa kaitan tentera dan anti-keganasan dengan melindungi narasi inflasi?

3. Mengapa bitcoin melihat penentangan kuat dari individu tertentu dalam kerajaan?

Sebelum kita dapat menjawab soalan-soalan ini secara menyeluruh, kita mesti mundur dan menyelami dunia wang. Ini akan memberi kita asas untuk mengkaji dengan lebih baik mengapa pemerintah melakukan apa yang dilakukannya. Untuk melakukannya, pertama-tama kita mesti mengemukakan soalan: Apa itu wang?

Definisi luas wang cenderung berputar di sekitar”media pertukaran ekonomi yang diterima umum dan diakui yang digunakan untuk memudahkan perdagangan barang dan perkhidmatan.”Dalam istilah awam, wang adalah simpanan perantara nilai antara transaksi. Sekiranya wang tidak ada, perdagangan akan menjadi lebih mencabar. Perdagangan memerlukan kedua-dua pihak untuk memiliki barang yang sama yang saling memerlukan. Contohnya, John adalah nelayan dan Michelle adalah tukang kayu. Apa kata Michelle memerlukan ikan pada masa yang sama John memerlukan meja? Selain itu, berapakah harga ikan ini?

Wang membolehkan individu menukar sumber atau perkhidmatan untuk menyimpan nilai, tidak kira sama ada kita mempunyai penggunaan langsung untuknya. Ini telah membolehkan peradaban kita berkembang dan berkembang dengan lebih cekap daripada yang diharapkan, kerana perdagangan dalam dan luar negeri menjadi hampir mustahil tanpa wang.

Bagi rata-rata orang, ada dua kaedah untuk mendapatkan wang:

1. Kita mesti menghabiskan masa dan tenaga sebagai ganti wang (mis., Kerja, buruh, perkhidmatan).

2. Kita mesti memperdagangkan barang atau sumber untuk mendapatkan wang. Namun, untuk mendapatkan barang atau sumber ini, kita mesti menghabiskan masa dan tenaga sebelumnya.

Oleh itu, dalam kedua-dua senario, untuk mendapatkan wang, kita mesti menghabiskan masa dan tenaga. Dengan ini, kita dapat membuat kesimpulan:

Wang=Masa + Tenaga

Dengan mempertimbangkan persamaan mudah ini, kita dapat lebih memahami cara kerja kewangan sistem.

Sistem Monetari Kami

Ekonomi kita beroperasi pada sistem monetari terpusat, di mana di puncak kita mempunyai Federal Reserve (the Fed). Peranan Fed adalah untuk mengatur sistem kewangan dan kewangan A.S. melalui dasar monetari. Ini memberi Fed keupayaan untuk mengawal penawaran wang. Ini akhirnya mempengaruhi sama ada kita berada dalam lingkungan inflasi atau deflasi, tanpa mengira apa yang semestinya berlaku.

Walaupun Fed diciptakan sebagai entiti swasta, kita tidak perlu melihat lebih jauh daripada dewan gubernur untuk menyedari bahawa itu hanyalah perpanjangan pemerintahan. Lembaga gabenor, yang memandu pembuatan keputusan, berada di tengah-tengah Federal Reserve dan merupakan agensi kerajaan. Oleh itu, walaupun Fed nampaknya independen dan tidak memihak, pemerintah mempunyai pengaruh yang signifikan terhadap pembuatan keputusan Fed dan, selanjutnya, arah kebijakan monetari.

Mengingat peranan Fed dalam mengatur sistem monetari A.S., seseorang dapat menyimpulkan bahawa pihaknya akan berusaha untuk USD mengekalkan ciri-ciri wang yang baik. Namun, sejak diperkenalkannya Fed, idea wang yang baik perlahan-lahan tetapi pasti telah dilemahkan dan musnah, dengan penembusan sepenuhnya berlaku ketika AS meninggalkan standard emas pada tahun 1971. Daripada dolar agak disokong oleh emas, ia kini disokong oleh hutang. Oleh itu, AS menjadi mudah untuk memperluaskan penawaran wang.1 The Fed menggunakan empat tuas utama untuk mengawal penawaran wang:

a) Operasi Pasaran Terbuka (OMO): The Fed mempunyai kemampuan untuk membeli bon perbendaharaan jangka pendek dari pasaran terbuka. Dengan berbuat demikian, bank perdagangan yang menjual bon perbendaharaan ini menerima pembayaran dalam bentuk peningkatan simpanan bank. Ini memenuhi dua tujuan. Pertama, permintaan tiruan untuk perbendaharaan jangka pendek ini menurunkan kadar faedah jangka pendek. Kedua, dengan peningkatan simpanan bank dan kadar jangka pendek yang lebih rendah, bank perdagangan cenderung memberi pinjaman dengan lebih bebas. Ini menghasilkan peningkatan penawaran wang sejak bank beroperasi pada sistem cadangan pecahan, di mana mereka hanya perlu menahan sebahagian kecil (umumnya 10%) dari jumlah deposit/pinjaman mereka dalam simpanan. Oleh itu, kenaikan rizab $ 1 boleh menyebabkan kenaikan $ 10 pada penawaran wang.2

b) Kemudahan Kuantitatif (QE): QE biasanya hanya diperuntukkan untuk masa ekonomi tekanan, jika tidak ia serupa dengan OMO. Perbezaan utama adalah dengan QE, Fed menyasarkan bon perbendaharaan jangka panjang, bukan jangka pendek. Ini menyebabkan penekanan tiruan terhadap kadar faedah jangka panjang, dan juga potensi kenaikan penawaran wang.

c) Kadar Diskaun: The Fed mempunyai kemampuan untuk menyesuaikan kadar diskaun. Dengan menurunkan potongan/kadar faedah yang harus dibayar oleh bank perdagangan pada pinjaman jangka pendek, Fed menjadikan pinjaman lebih baik dan, apabila pinjaman meningkat, begitu juga dengan penawaran wang. Seperti yang dijelaskan di atas, bank tidak perlu mempunyai pinjaman yang disokong cagaran 100%. Oleh itu, sebarang pinjaman yang dibuat berpotensi menyebabkan peningkatan penawaran wang.

d) Mengubah Syarat Rizab: The Fed mempunyai kemampuan untuk mengubah syarat simpanan. Pengubahsuaian ini merujuk kepada jumlah simpanan yang harus dimiliki oleh bank terhadap deposit dalam akaun bank. Dengan menurunkan syarat rizab, bank memiliki kemampuan untuk membuat lebih banyak pinjaman, yang dapat mengakibatkan peningkatan penawaran wang secara keseluruhan.

Dalam keempat-empat contoh, apabila dolar dibuat melalui pengembangan monetari, ia disokong oleh liabiliti. Oleh itu, peningkatan penawaran wang adalah pengembangan dari kunci kira-kira Fed atau liabiliti bagi pihak bank yang telah meminjamkan wang tersebut.

Sebagai tambahan kepada banyak pengaruh yang dimiliki Fed di gudangnya, Fed secara terbuka menargetkan kadar inflasi 2% tahun ke tahun.”Jawatankuasa Pasaran Terbuka Persekutuan (FOMC) menilai bahawa inflasi 2 persen dalam jangka panjang, seperti yang diukur oleh perubahan tahunan dalam indeks harga untuk perbelanjaan penggunaan peribadi, paling konsisten dengan mandat Fed untuk pekerjaan maksimum dan kestabilan harga.”3 Dalam istilah awam, Fed berusaha untuk mencapai kenaikan harga barang dan perkhidmatan 2% setiap tahun di samping pekerjaan maksimum dan kestabilan harga.

Sekiranya kita secara intuitif memikirkan apa yang dikatakan oleh Fed, sesuatu sepertinya tidak akan bertambah. Pertama, tidak masuk akal bahawa Fed menyasarkan harga yang stabil. Kita hidup di dunia di mana kita sentiasa berusaha untuk mendapatkan lebih banyak dengan mengurangkan kecekapan dan produktiviti. Contohnya:

● Kereta dicipta untuk mengurangkan masa yang dihabiskan dalam perjalanan.

● Pengeluaran besar-besaran diperkenalkan untuk mengurangi biaya barang kepada pengguna.

● Internet dilahirkan untuk membantu komunikasi dan meningkatkan perkongsian maklumat dan penggunaan.

● Spotify dibuat untuk menggabungkan muzik menjadi satu ruang yang mudah diakses.

● Netflix didirikan untuk membolehkan sesiapa sahaja mengakses filem tanpa perlu pergi ke kedai filem.

Dan senarai itu berterusan. Tidak ada kepintaran manusia yang digunakan untuk mendapatkan lebih sedikit untuk mendapatkan lebih banyak, kecuali sasaran inflasi.

Walaupun ada kemungkinan untuk melihat kenaikan harga (inflasi semula jadi) melalui perubahan demografi struktur atau ketidakseimbangan penawaran dan permintaan, harga cenderung jatuh dalam jangka panjang. Namun, dengan menargetkan inflasi, Fed secara aktif bertujuan untuk kenaikan harga yang berterusan dari masa ke masa. Mereka dapat mencapainya melalui pengembangan monetari, yang menyebabkan penurunan daya beli mata wang yang perlahan dan, pada gilirannya, kenaikan kos barang, perkhidmatan dan aset. Ini tidak semula jadi. Sebaliknya, seiring kemajuan teknologi dan kita melihat peningkatan produktiviti, harga semestinya akan menurun, dan mata wang harus menguat, yang memungkinkan kita untuk membeli lebih banyak dengan lebih murah.

Selain itu, apakah pengangguran adalah hal yang buruk? Dengan pengukuhan mata wang dan penurunan kos barang dan perkhidmatan, kos sara hidup juga harus menurun. Sebagai gantinya, kita seharusnya dapat bekerja lebih sedikit dengan output yang lebih besar. Ini akhirnya membolehkan kita mencapai taraf hidup yang lebih tinggi. Di bawah lensa ini, pengangguran mungkin bukan telur buruk yang dihasilkan. Sebaliknya, kita harus melihat penurunan harga di samping penurunan waktu kerja dan kenaikan pengangguran yang perlahan sebagai tanda berpotensi ekonomi yang sihat dan bahagia. Jadi, apa kesan inflasi, dan siapa yang menguntungkannya?

Apakah Kesan Inflasi?

Seperti yang dijelaskan di atas, Fed, melalui persenjataannya, memiliki kemampuan untuk mempengaruhi penawaran uang dengan tujuan mencapai sasaran inflasi tertentu. Walau bagaimanapun, penyasaran ini memerlukan kos. Seperti disebutkan di atas, pengembangan monetari untuk mencapai sasaran inflasi secara negatif mempengaruhi daya beli, menyebabkan kenaikan biaya barang, perkhidmatan dan aset. Namun, kerana kehancuran daya beli ini terjadi secara bertahap dari masa ke masa, sukar bagi rata-rata orang untuk memahami kesan buruk inflasi. Tanpa mengira kesan sosial dan ekonomi, * empat kesan sampingan monetari utama inflasi adalah:

1. Pencairan: Menjana lebih banyak dolar yang disokong oleh hutang tidak menambah nilai ekonomi. Sebaliknya, ia mencairkan mata wang yang sudah beredar. Contohnya, jika pizza dipotong menjadi empat keping, menggandakan penawaran wang tidak akan sama dengan menggandakan jumlah pizza. Sebaliknya, ia sama dengan memotong keempat-empat kepingan itu untuk membuat lapan keping. Kami tidak mendapat pizza tambahan. Kami hanya mempunyai lebih banyak kepingan.

2. Bunga: Seperti yang dijelaskan di atas, untuk meningkatkan penawaran wang, tanggungjawab mesti dibuat. Apabila ini selesai, mesti ada faedah yang dibayar untuk liabiliti ini. Sebagai contoh, apabila Fed meningkatkan simpanan bank untuk bank perdagangan, ia membayar faedah lebihan simpanan (IOER). Oleh itu, sebagai tambahan kepada pencairan mata wang, tanggungjawab dengan pembayaran faedah dibuat. Inflasi tidak hanya melemahkan mata wang yang ada, kita sekarang harus mengalihkan keupayaan produktif untuk membayar hutang ditambah faedah.

3. Kehilangan Pengukuran yang Tepat: Pada masa ini, kami mengukur aset, kekayaan, barang, perkhidmatan, pendapatan dan sebagainya dalam dolar. Tantangan dengan menggunakan USD sebagai media pengukuran adalah bahawa, sebagai dasar monetari inflasi menghancurkan daya beli, kita melihat perubahan nilai dolar. Ini secara tidak sengaja menghalang kemampuan kita untuk menggunakan USD sebagai kayu ukur yang tepat. USD akan menjadi bentuk pengukuran yang baik jika penawarannya stabil dan konsisten. Namun, malangnya ini tidak berlaku. Menggunakan dolar sebagai media pengukuran seperti berusaha membina rumah menggunakan pembaris, di mana pengukuran pada pembaris terus berubah tanpa diduga dan tidak dapat diramalkan. Saya ragu kediamannya akan stabil.

4. Penyimpangan Petunjuk Ekonomi: USD adalah petunjuk penting untuk membuat keputusan ekonomi. Namun, dengan melaksanakan dasar monetari inflasi dan menutup tekanan ekonomi melalui pengembangan monetari, kami menghalang kemampuan kami untuk mendapatkan maklumat ekonomi yang mendalam ketika menganalisis USD. Akibatnya, kita menghalangi ekonomi dari membetulkan kesalahan dengan tepat dan, pada gilirannya, menghalang kemampuannya untuk menyesuaikan diri, berkembang dan berinovasi dengan berkesan.

* Untuk perincian impak inflasi sosial dan ekonomi yang lebih terperinci, lihat “ Bila Lebih Banyak Tidak Lebih Baik: Inflasi pada Abad ke-21. “4

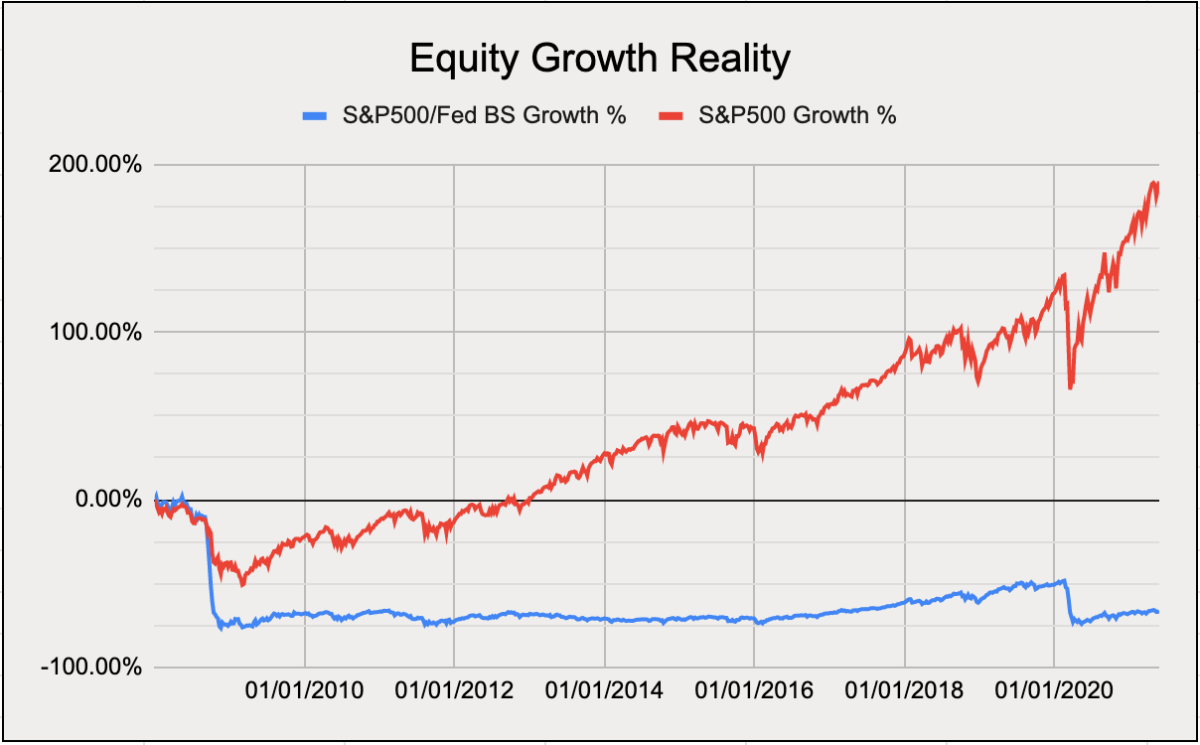

Dengan mempertimbangkan kesan sampingan inflasi ini, sukar untuk melihat inflasi. Selain itu, membuat kita mempersoalkan bahawa jika daya beli dolar kita perlahan-lahan merosot dari masa ke masa, adakah peningkatan kekayaan dari segi dolar semua itu dihasilkan? Salah satu cara untuk melihat realiti kita keadaan adalah mengubah medium pengukuran. Sebagai contoh, di bawah adalah carta S&P 500 berbanding S&P 500 dibahagikan dengan kunci kira-kira Fed. Pengukuran alternatif ini mengambil kira pengembangan kewangan daripada hanya bergantung pada dolar.

Sumber: Carta Realiti Pertumbuhan Ekuiti5

Seperti yang kita lihat, pertumbuhan 175% + dalam S&P 500 selama 12 tahun terakhir, pada kenyataannya, kemungkinan besar merupakan kerugian yang besar ketika kita memperhitungkan pengembangan monetari. Walau bagaimanapun, perlu diperhatikan bahawa banyak dolar yang dibuat pada kunci kira-kira Fed mungkin tidak pernah sampai ke domain awam, dan, oleh itu, sukar untuk menentukan kesan yang tepat terhadap daya beli dolar. Ini mungkin bermaksud kerugiannya tidak drastik-65%; namun, perbezaannya masih jauh dari yang boleh diabaikan.

Mengapa Rizab Persekutuan Menyasarkan Inflasi?

Jika kita menyaring semuanya hingga saat ini, sukar untuk memahami mengapa Fed akan menargetkan inflasi apabila ia mempunyai kesan sampingan yang buruk. Namun, jika kita menggali dua penyokong utama dasar monetari inflasi, kita dapat lebih memahami mengapa kita melihat dasar tersebut.

Pemerintah

Ketika Fed melaksanakan dasar monetari inflasi, penduduk umum dan perniagaan mula berbelanja dan meminjam, menyebabkan peningkatan penggunaan hutang. Dengan peningkatan hutang, kita melihat pengembangan penawaran wang dan penurunan daya beli. Biasanya, dengan meningkatnya permintaan untuk meminjam, kita akan melihat kenaikan suku bunga. Namun, seperti yang telah disebutkan sebelumnya, Fed memiliki beberapa alat di gudangnya yang memungkinkannya menekan suku bunga. Selain itu, dengan bekerja bersama Perbendaharaan A.S., A.S. dapat melaksanakan apa yang disebut penindasan kewangan.

Penindasan Kewangan

Konsep yang diperkenalkan pada tahun 1973 oleh ahli ekonomi Stanford Edward S. Shaw dan Ronald I. McKinnon, penindasan kewangan adalah penekanan kadar faedah di bawah inflasi, yang membolehkan kerajaan meminjam wang dengan kadar yang sangat rendah untuk membiayai operasi.6 Ini sangat memberi faedah kepada penghutang dan tidak menguntungkan pemiutang, sejajar dengan fakta bahawa AS adalah negara penghutang terbesar dengan jumlah hutang kerajaan $ 28.1 trilion.7

Penindasan kadar faedah ini tidak wajar dan membolehkan perbendaharaan memperoleh modal untuk membiayai operasi melalui penerbitan bon perbendaharaan pada kadar di bawah inflasi. Ini secara tidak langsung membebankan kos pinjaman kepada pemiutang, yang, dalam kes ini, akhirnya menjadi ekonomi. Pada dasarnya, penindasan kewangan adalah cukai tersembunyi pada pemegang mata wangnya dengan dua cara:

1. Apabila Fed secara tidak sengaja menekan kadar faedah, ia memberi kesan negatif kepada penjimat (mis., Rancangan pencen, akaun simpanan, pelaburan berpendapatan tetap). Di bawah lingkungan kadar faedah biasa, penabung akan diberi ganjaran dalam bentuk kadar faedah yang berpatutan (iaitu, mereka akan mendapat pulangan modal yang jauh lebih besar). Sebagai gantinya, penyelamat dihukum dengan kadar faedah yang ditekan dan perbezaan prestasi ini diberikan kepada pemerintah untuk membiayai hutangnya.

2. Untuk menekan kadar faedah dan mendorong inflasi, pemerintah harus melaksanakan OMO, QE dan dasar monetari inflasi yang lain. Dalam ketiga-tiga keadaan, kami melihat peningkatan dalam pengembangan wang. Pengembangan monetari ini menyebabkan kehancuran daya beli, yang secara langsung memberi kesan kepada penabung dan pelabur berpendapatan tetap, sambil memberi manfaat kepada penghutang kerana dapat mengurangkan beban hutang mereka.

Anda mungkin tertanya-tanya mengapa seseorang akan meminjamkan wang dengan kadar faedah di bawah inflasi. Malangnya, ini bukan sesuatu yang banyak diperkatakan oleh penduduk. Pemerintah meletakkan langkah-langkah seperti:

● Syarat simpanan. Sebagai contoh, standard peraturan bank antarabangsa (Basel III) mendorong bank untuk menanggung hutang kerajaan dengan memberikan perlakuan istimewa untuk memenuhi keperluan modal.

● Pembatasan kadar faedah untuk mengelakkan kadar faedah naik di atas tahap tertentu (iaitu, kawalan keluk hasil8).

● Peningkatan peraturan pergerakan modal antara negara. Ini menyekat modal keluar dari A.S. ke pilihan yang lebih baik.

Taktik dan peraturan ini memastikan aliran modal yang berterusan ke dalam bon perbendaharaan, yang membolehkan pemerintah terus mengakses tunai untuk membiayai operasi dan mengarahkannya ke mana sahaja mereka merasa perlu.

Secara keseluruhan, pemerintah memperoleh dua cara dari inflasi dan, lebih khusus lagi, penindasan kewangan.

Dana Sendiri

Melalui dasar monetari inflasi dan penindasan kewangan, pemerintah tidak lagi harus bertindak demi kepentingan terbaik penduduknya. Ini kerana ia dapat membiayai dirinya sendiri tanpa mengira sama ada mengumpulkan modal yang mencukupi untuk membiayai operasi melalui percukaian. Ia dapat membiayai dirinya dengan cara berikut:

a) Perbendaharaan A.S. mengeluarkan bon kerajaan untuk mendapatkan modal untuk membiayai operasinya. Di bawah operasi biasa, bank perdagangan dan entiti lain membeli bon ini dan, sebagai gantinya, mengumpulkan bunga atas wang yang dipinjamkan kepada kerajaan. Namun, melalui OMO dan QE, Fed dapat membeli perbendaharaan ini dari bank perdagangan. Jadi, pada hakikatnya, pemerintah membiayai dirinya sendiri dengan mengeluarkan dan menjual bon perbendaharaan kepada dirinya sendiri dan menggunakan bank perdagangan besar sebagai perantara.9

b) Melalui cukai rahsia penindasan kewangan, pemerintah dapat meminjam modal pada kadar di bawah inflasi, memaksa kos pinjaman diserahkan kepada pemiutang. Pada akhirnya, ini dapat mengurangkan beban hutang kerajaan dan membolehkannya membiayai sendiri tanpa membebankan secara jelas kepada penduduknya.

Pengurangan Kesan Deflasi Hutang

Kerajaan telah membelanjakan lebih banyak daripada yang telah dibuatnya melalui percukaian dan bentuk pendapatan lain pada 19 dari yang terakhir 21 tahun.10 Sejak mengalami kekurangan besar untuk membiayai operasi, ia telah mengumpulkan sejumlah besar hutang. Apabila beban hutang semakin meningkat, begitu juga dengan tekanan deflasi. Penindasan kewangan melalui pengembangan monetari dan penurunan kadar membolehkan Fed mengurangkan kesan deflasi hutang.

Bank

Ketika pemerintah melaksanakan dasar monetari inflasi, pemberi faedah kedua terbesar adalah bank. Seperti yang dijelaskan di atas, di bawah sistem perbankan rizab pecahan kami, bank tidak perlu dijamin sepenuhnya (iaitu, mereka hanya perlu mempunyai sebahagian daripada liabiliti mereka dalam rizab). Apabila Fed menurunkan kadar faedah, kita melihat peningkatan permintaan untuk meminjam. Dengan peningkatan permintaan ini, bank dapat memperluas penawaran wang dengan meningkatkan jumlah pinjaman yang mereka hasilkan. Pada gilirannya, mereka mendapat keuntungan kerana mereka mengumpulkan faedah atas pinjaman ini. Yang membingungkan adalah bahawa wang ini tidak ada di neraca bank sebelum pinjaman dibuat.11 Apabila pinjaman baru dibuat, penawaran wang berkembang apabila wang baru diciptakan untuk memudahkan pinjaman. Penting untuk diketengahkan bahawa sebahagian besar wang dalam ekonomi kita dihasilkan dengan cara ini dan bukan, seperti yang diandaikan oleh kebanyakan orang, oleh Jerome Powell di Fed dengan menekan butang cetak.

Selain itu, ketika Fed melakukan langkah-langkah seperti QE, ini memberikan rizab yang lebih besar kepada bank untuk membuat lebih banyak pinjaman, yang memungkinkan pengembangan jumlah wang yang lebih besar.12 Pada dasarnya, bank hari ini, di bawah sistem rizab pecahan, adalah mampu menghasilkan pendapatan dari meminjamkan wang yang tidak pernah mereka miliki. Mereka menghasilkan wang dari udara, dan seperti pemerintah, mereka juga mendapat keuntungan dengan mencairkan mata wang.

Anda mungkin tertanya-tanya, mengapa bank diberi begitu banyak kuasa? Bank adalah kaedah pemerintah untuk menyebarkan modal ke dalam ekonomi. Apabila Fed menurunkan suku bunga, bank yang membuat pinjaman dan menyebarkan modal, yang membantu kapasiti produktif, memungkinkan kapitalisasi ekonomi oleh pemerintah dalam bentuk inflasi. Ringkasnya, bank memainkan peranan penting dalam kemampuan pemerintah untuk memanfaatkan penduduknya dan pemegang mata wang.

Namun, pengeluaran modal bukanlah satu-satunya faedah yang diberikan bank kepada pemerintah. Sektor kewangan adalah salah satu penyumbang terbesar dalam kempen dan lobi politik. Semasa pilihan raya 2020, bank dan perkhidmatan kewangan Wall Street membelanjakan $ 2.9 bilion untuk melobi dan menyumbang.13 Oleh itu, bank bukan sahaja membantu pengeluaran modal yang baru dibuat, tetapi juga menyediakan aliran pendapatan yang besar bagi ahli politik. Oleh kerana kedua-dua alasan inilah bank diberi begitu banyak kuasa.

Selain itu, jika kita mempelajari sesuatu dari politik AS, lobi mempunyai pengaruh yang besar terhadap peraturan dan proses perundangan.14 Dengan melobi, bank dapat mempengaruhi perundangan untuk memastikan peraturan diberlakukan, melindungi kedudukan mereka dalam sistem kewangan (misalnya, peraturan anti persaingan yang ketat, yang mengurangkan pesaing).

Dari semua yang telah kita bincangkan, terbukti bahawa pemerintah tidak lagi perlu bertindak demi kepentingan terbaik penduduknya untuk menerima dana (misalnya, cukai pendapatan, cukai penjualan, cukai korporat). Ia dapat membiayai dengan berkesan melalui percukaian tersembunyi dalam bentuk pengembangan wang atau penindasan kewangan tanpa penduduknya atau persetujuan pemegang mata wang. Inilah sebabnya mengapa pemerintah secara konsisten mendorong narasi inflasi dan terus menargetkan peningkatan produktiviti ekonomi. Semakin produktif sebuah negara, semakin banyak permintaan untuk barang, perkhidmatan dan mata wang negara itu. Permintaan yang meningkat ini menyebabkan pengukuhan mata wang. Semakin kuat mata wang, semakin besar jumlah pengembangan kewangan yang dapat dilakukan sebelum penduduknya mulai merasakan kesan buruknya.

Namun, inflasi adalah pedang bermata dua. Walaupun pemerintah dan bank mendapat banyak keuntungan dari inflasi, di samping inflasi timbul hutang. Seperti yang telah disebutkan sebelumnya, setiap kali penawaran wang meningkat, maka hutang akan membebankan. Ini mewujudkan gelung maklum balas negatif di mana untuk membayar hutang, lebih banyak wang perlu dicetak. Ini seterusnya memberi kesan kepada pemegang mata wang dengan dua cara:

1. Agar pemerintah terus membiayai dirinya sendiri dan menjaga tekanan deflasi, ia mesti memperluaskan penawaran wang. Pengembangan berterusan ini merosakkan daya beli mata wang.

2. Apabila beban hutang bertambah, rumah kad yang menjadi sistem kewangan menjadi semakin tidak stabil. Apabila kadar faedah pasti meningkat, akibatnya akan menjadi bencana (seperti krisis hutang Asia atau dekad Jepun yang hilang), dan hampir selalu masyarakat yang membayar harganya kerana kerugian biasanya disosialisasikan.

Sayangnya, ini sepertinya tidak menghentikan pemerintah daripada terus melakukan apa sahaja untuk memastikan narasi inflasi terus berlanjutan.

Perhambaan Zaman Moden

Mari kita selami lebih mendalam mengenai percukaian tanpa persetujuan ini melalui dasar kewangan. Kami tahu dari atas bahawa wang=masa + tenaga . Oleh itu, kerana inflasi menimbulkan kerugian dalam daya beli-dan penindasan kewangan adalah penekanan kadar faedah dan pemindahan kos pinjaman kepada pemiutang-dan jika ini telah dilakukan tanpa persetujuan pemegang mata wang, maka ini adalah pencurian mereka masa dan tenaga. Meskipun telah dilarang sejak tahun 1865, inflasi di bawah cahaya ini terdengar sangat mirip dengan perbudakan, yang juga merupakan pencurian masa dan wang.

Perhambaan adalah apabila entiti memanfaatkan masa dan tenaga orang lain, dengan perbelanjaan dan tanpa persetujuan mereka. Tidak kira sama ada orang itu tahu atau tidak. Pemerintah lebih suka menggunakan istilah”inflasi”kerana menyembunyikan maksud yang mendasari mereka dan memungkinkan mereka tampaknya melakukan apa yang terbaik untuk penduduk.

Tuntutan perbudakan ini mungkin terdengar tidak jelas. Namun, pada tahun 1862, surat rahsia, yang diedarkan oleh kapitalis Inggeris di kalangan bankir Amerika, dengan tepat menggambarkan sistem monetari yang mirip dengan sistem monetari yang kita gunakan sekarang. Suratnya ada di bawah ini:

“Perhambaan kemungkinan akan dihapuskan oleh kekuatan perang, dan perbudakan yang dihancurkan dihancurkan. Ini yang saya dan rakan-rakan Eropah saya pilih, kerana perhambaan hanyalah pemilikan buruh dan menjalankannya sebagai buruh, sementara rancangan Eropah, yang dipimpin oleh Inggeris, adalah kawalan modal buruh dengan mengawal upah. INI BOLEH DILAKUKAN DENGAN MENGAWAL WANG. Hutang besar yang akan dilihat oleh kapitalis keluar dari perang mesti digunakan sebagai langkah untuk mengawal jumlah wang; untuk mencapai ini bon mesti digunakan sebagai asas perbankan.”-Charles Hazard, Hazard Circular, 186215

Sudah jelas bahawa jauh sebelum sistem kewangan semasa wujud, kawalan besar yang dapat dilakukan seseorang, jika mereka memiliki kuasa atas wang, terkenal. Kerana jika anda mengawal sistem monetari, anda mengawal ekonomi, atau seperti yang dikatakan oleh Mayer Amschel Rothschild,”Izinkan saya mengeluarkan dan mengendalikan wang negara, dan saya tidak peduli siapa yang membuat undang-undangnya.”

Robert Breedlove menerangkannya lebih jauh dengan artikelnya yang berwawasan,”Masters and Slaves of Money,”di mana dia membandingkan pengembangan monetari dan yang setara dengan jam kerja yang bekerja.16 Pada akhirnya, dia menyimpulkan bahawa pengembangan wang M2 bekalan antara 1981–2020, dibahagi dengan AS rata-rata setiap jam (dengan anggapan bahawa pekerja AS rata-rata bekerja 2,000 jam setahun) sama dengan AS yang menjalankan 11,7 juta orang selama 40 tahun berturut-turut. Dia kemudian berkembang lebih jauh,”Waktu yang dicuri oleh The Fed sejak tahun 1981 adalah 341% lebih banyak per tahun daripada perdagangan hamba trans-Atlantik. Dengan 23.4B jam dicuri setiap tahun, The Fed dapat (secara teori) membina 2.3 Piramid Besar setiap tahun. Dari segi masa manusia mutlak dicuri setiap tahun, mata wang fiat adalah skim piramid terbesar dan institusi perhambaan dalam sejarah manusia.”

“Tidak ada yang lebih diperhambakan tanpa harapan daripada mereka yang salah percaya mereka bebas.”-Johann Wolfgang von Goethe

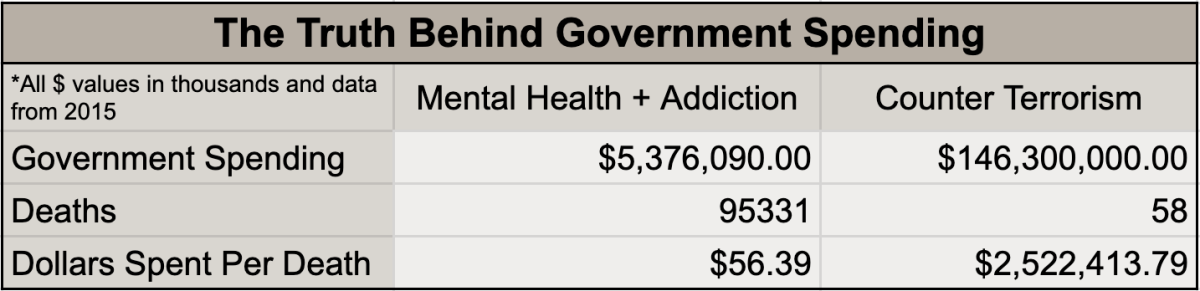

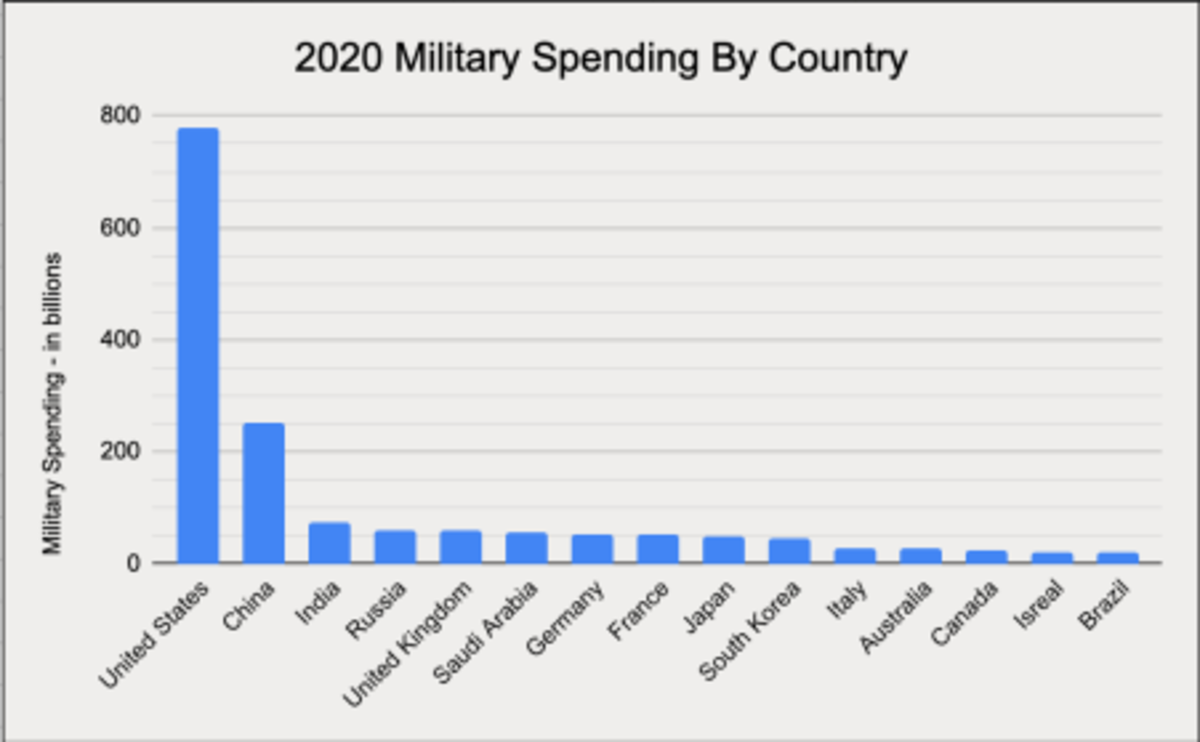

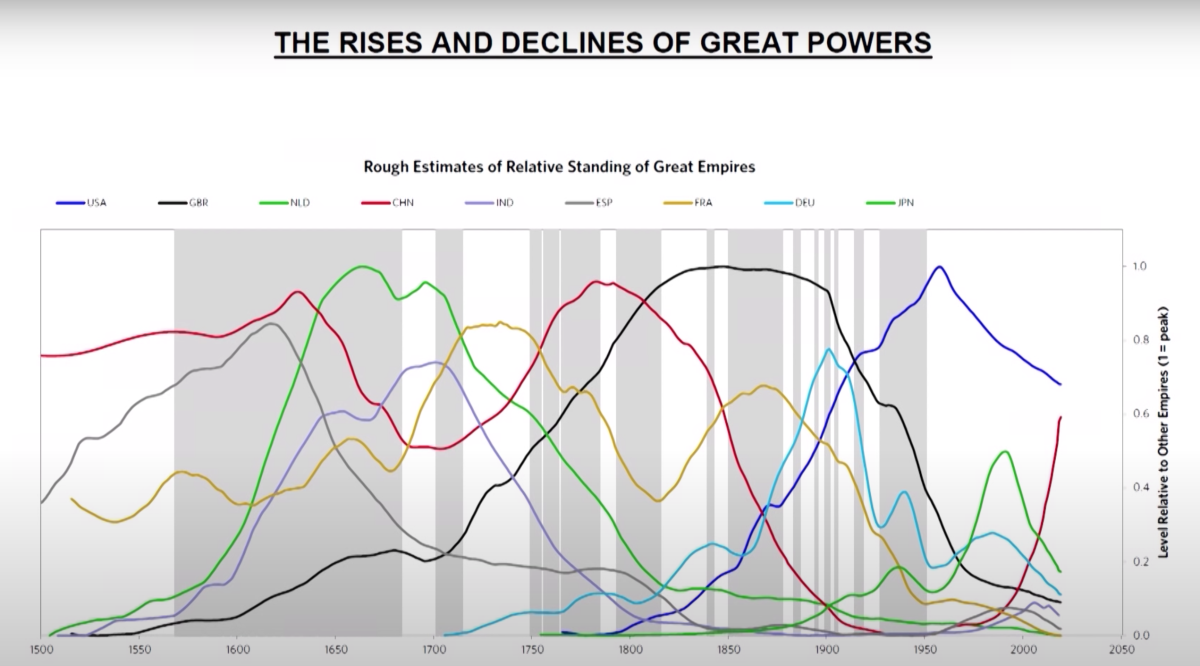

Jika setiap individu dan perniagaan biasa harus menambah nilai kepada masyarakat untuk mendapatkan wang untuk membayar bil dan beroperasi, mengapa pemerintah tidak seharusnya? Sebagai contoh, sebuah syarikat monopoli di sebuah bandar kecil mempunyai kawalan menyeluruh terhadap rakyatnya kerana ia merupakan sumber pekerjaan utama bagi masyarakat. Oleh itu, ia dapat menimbulkan kesulitan melalui pemberhentian kerja atau meningkatkan semangat melalui pengambilan pekerja dan kenaikan gaji. Penguasaan terhadap pekerjaan dan upah ini memupuk kesesuaian dan menghalang orang daripada bersuara kerana takut kehilangan pekerjaan atau dikucilkan dari masyarakat. Sejalan dengan ini, mana-mana entiti yang mengawal penawaran wang dapat menimbulkan kesulitan ekonomi dengan sekatan modal atau ilusi kemakmuran ekonomi melalui pengembangan wang. Ini memungkinkan untuk mengawal populasi kerana, ketika penduduk mulai memperoleh kemerdekaan, atau kekuatan entitas dilanggar, mereka dapat membuat kesulitan ekonomi melalui penguncupan monetari. Sebagai alternatif, mereka dapat memberikan ilusi kemakmuran ekonomi melalui pengembangan monetari, yang juga membantu fasad bahawa mereka melakukan apa yang terbaik untuk penduduk dan dengan itu membina semula keyakinan penduduk. Tidak semestinya entiti diminta untuk menawarkan nilai yang sah kepada masyarakat. Untuk menjelaskan, selagi pemerintah menawarkan perkhidmatan yang memberikan nilai kepada penduduknya dan menggunakan hasil dari percukaian dengan kepentingan penduduk, cukai dengan langkah tradisional seperti cukai pendapatan, cukai penjualan dan korporat cukai tidak semestinya mencuri. Sebaliknya, cukai adalah bahagian penting dalam ekonomi kerana melalui percukaian pemerintah dapat memperoleh modal untuk beroperasi dan bertahan. Di mana masalah percukaian timbul adalah ketika kita mengalami penindasan kewangan dan dasar monetari inflasi di samping cukai tradisional. Dalam senario ini, bukan hanya kita membayar cukai dalam bentuk pajak penghasilan, cukai penjualan dan cukai korporat, untuk beberapa nama, tetapi kita juga dikenakan pelonggaran mata wang dan menyokong beban hutang pemerintah tanpa persetujuan kita. Ini secara efektif menggandakan cukai dan membolehkan kerajaan membiayai dirinya sendiri tanpa perlu memberikan perkhidmatan yang bermanfaat kepada penduduknya. Adalah adil untuk memperjuangkan penyokong syaitan dan menyedari bahawa maklumat ini dapat ditafsirkan dengan pelbagai cara. Dalam hal ini, mungkin telah cenderung untuk melukis pemerintah dalam keadaan negatif. Selain itu, seseorang boleh berpendapat bahawa terdapat faedah inflasi seperti: ● membenarkan pemerintah memperoleh modal untuk membiayai program sosial, perubatan, kebajikan, dan sebagainya; ● menyediakan modal untuk ekonomi, yang dapat membantu pertumbuhan ekonomi; ● memberi Fed keupayaan untuk meredakan tekanan ekonomi; dan ● mengurangkan kesan deflasi hutang. Ini adalah poin yang wajar, jadi mari kita menggali lebih mendalam untuk melihat apakah pemerintah telah menjaga kepentingan penduduknya. Pepatah lama,”jangan dengarkan apa yang mereka katakan, lihatlah apa yang mereka lakukan”nampaknya sesuai.17 Berikut adalah jadual yang melihat perbelanjaan pemerintah yang ditujukan untuk kesihatan mental dan ketagihan dadah dalam hubungannya dengan pemerintah perbelanjaan yang ditujukan untuk melawan keganasan. Ia kemudian membandingkan jumlah kematian dan dolar yang dibelanjakan setiap kematian. Seperti yang kita lihat, jika pemerintah prihatin terhadap kesejahteraan rakyatnya, kita akan menganggap bahawa mereka akan mengarahkan perbelanjaan ke kawasan yang paling memerlukannya. Unfortunately, this does not seem to be the case. Additionally, if we look at the military versus healthcare spending, the U.S. spends 450% more on the military than healthcare.18 Source: The Truth Behind Government Spending Table19 Before we can understand why the government spends so much on its military and counter-terrorism, we must first dig into the USD and its world reserve currency status. Prior to 1971, the USD operated on the Bretton Woods system, a sort of gold standard. Under Bretton Woods, many foreign countries agreed to maintain a fixed exchange rate between their currencies and the dollar. In return, the U.S. agreed that every dollar in circulation was backed by and could be exchanged for its weight in gold. This agreement is what gave the USD value. However, in 1971, the U.S. dropped the Bretton Woods system and transitioned to the fiat standard, which we use today. The difference is that, instead of the dollar being backed by gold, it is now backed by nothing but debt. Internationally, this decision was not well received, and over the coming years, the dollar struggled.20 The U.S. urgently had to find a way to maintain its reserve currency status as the dollar was now under threat. Through the middle of the 1970s, the U.S. found a way, through bilateral agreements with Saudi Arabia (the largest Organization of the Petroleum Exporting Countries, or OPEC, oil producer at the time) to influence OPEC to standardize the trade of oil, ensuring transactions were facilitated in USD.21 The petrodollar was born.22 Two benefits the U.S. has over every other country: World Reserve Currency: Since the USD holds the global reserve currency status, most trade is made in USD. With this being the case, there is a vast amount of USD-denominated debt as countries have to obtain dollars to fund global trade operations. This constant demand for dollars to maintain/pay down USD-denominated debt and trade results in an artificial strengthening of the USD. The petrodollar: This agreement with OPEC in the 1970s, ensuring that most oil trade was now priced in dollars, has provided tremendous benefits to the U.S. With oil being the preeminent global energy source, the need for oil is immense. Just like the world reserve status, the OPEC agreement has created a universal artificial demand for dollars, strengthening the dollar. Additionally, there is one other huge advantage the U.S. has over other countries. As oil is the preeminent global energy source, not only does the U.S. have a considerable influence over the price of oil, the U.S. can now purchase oil through the printing of dollars. These petrodollars are then recycled back into the U.S. via the sale of U.S. Treasury bonds to petrodollar nations. Ultimately, this allows the U.S. to fund itself. This system is called petrodollar recycling. With both the petrodollar and the world reserve currency, the U.S. benefits greatly as there is this constant demand for dollars resulting in a strengthening of the currency. The U.S. government can then capitalize off this increased currency strength through monetary expansion and fund its operations. This grants the U.S. an extraordinary advantage over any other competing country as it can fund itself at the expense of another country. Any government which wants to compete globally is at the whim of the U.S. First, they have to obtain USD to purchase oil and trade. To do so, they must sell their currency in exchange for USD, which tends to devalue their currency. Second, the U.S. can capitalize off this USD currency holder through monetary policy by expanding the money supply for its own benefit. Ultimately, not only has the competing country had to devalue its currency in the purchasing of dollars, it now holds dollars that can be devalued for the benefit of the U.S. As I am sure it is now apparent, the purpose of the military and counter-terrorism is not to protect the people of the U.S. The military and counter-terrorism are there to aid the U.S. in its global hegemony and protect the government from any people or entities that infringe on its ability to capitalize off its currency holders. Therefore, the best way to protect the U.S.’ global positioning is to fund the military and counter-terrorism. This will ensure global control and allow the U.S. to continue to push the inflation narrative. This explains the imbalance between mental health/drug addiction spending and counter-terrorism in the chart above. It also explains the significant imbalance when we look at global military expenditure, where globally, the U.S. has the highest military spending budget. The U.S. spends 308% more than China, which is in second place, and more than the subsequent 10 countries combined. Source: 2020 Military Spending By Country Chart23 If the U.S. were to lose its monopoly on oil trade, we would see a significant drop in demand for the USD. This would most likely threaten its reserve currency status. If this were to play out, the U.S. could no longer capitalize off its global positioning, and it most definitely couldn’t expand the money supply to the same extent, without major repercussions and destruction of the USD’s purchasing power. Just to drive the point home one more time, this is why the U.S. is so highly incentivized to protect the petrodollar. The petrodollar helps ensure global reserve currency status, hugely enhancing its ability to continue legal theft/slavery through monetary expansion. With the positioning of the USD, it is clear that they are incentivized to challenge anyone who attempts to interfere with their power. With this in mind, let’s dig into how and where exactly the U.S. directs their immense global authority and military power. Although, first, we must detour so that we understand how the U.S. accrues power. This will allow us to understand why the U.S. does what it does when it comes to the military, a coup d’état (removal and seizure of a government and its powers), revolutions, and more. The U.S. tends to operate in a three stage process when it comes to maintaining and growing their global powerhouse:24 1. Economic Hitmen: The big conglomerates and corporations within the U.S. send economic hitmen (EHM) into developing nations with large energy reserves. The goal is to “altruistically” offer to lend these nations money and help develop and build energy infrastructure, allowing these nations to capitalize off their natural resources. These proposals are usually under the pretense that the country will prosper and see an increase in living standards. However, there is an ulterior motive to these “altruistic” loans. EHM will overemphasize the returns of these energy projects, encouraging the targeted nations to take on significantly more debt than they’re able to support. These nations will struggle and eventually default under the debt burden. As a consolation, these U.S.-backed corporations will offer to take control of the natural resources, military and/or political decision-making capacity. If they succeed, the U.S. will expand its global resources and power (we see China pursuing a similar path with their Belt and Road initiative25). If not, they move onto stage two. 2. Jackals: When these indebted nations refuse to play ball, the Jackals move in. These are CIA-sanctioned entities in charge of staging coups, revolutions, murder, abductions and assassinations.26 Examples of this are the coup against Chile’s President Salvador Allende,27 the coup against Brazil’s President João Goulart,28 and the coup to overthrow Iran’s Premier, Mohammad Mosaddeq,29 all supported by the CIA. To the average person, these events seem like domestic unrest, although when we dig deeper, there tends to be more sinister underpinnings. Usually, these events ensure that the U.S. can continue to capitalize on the nation’s resources or its global positioning. 3. Military: Finally, if all else fails, the U.S. military moves in. The goal is to use brute force to ensure that the U.S. can continue to operate in its monopolistic ways. Military intervention is a way for the U.S. to wipe clean the current political party and put in place someone who aligns with U.S. foreign policy. Proposals for military movement tend to be under the facade of humanitarianism or counter-terrorism. This quickly gains the backing of the general population, the congressmen and the politicians and ensures that the U.S. can continue running its global powerhouse at the expense of the global population. Within these three stages, the U.S. is able to enforce its authority globally and ensure that foreign nations comply. This may seem outlandish; however, all we need to do is watch the daily news to see global events such as these occur, time and time again. The following are examples of U.S. intervention. Fact: Iraq is in fifth place for largest known oil reserves, with 8.7% of the total known global reserves.30 In October 2000, Saddam Hussein announced that Iraq was going to transition to selling oil in euros. By February 2003, they had sold 3.3 billion barrels of oil, totaling 26 billion euros.31 In March 2003, the U.S., along with the U.K., invaded Iraq and overthrew Saddam. Three months later, Iraq was back to selling in dollars. The U.S. has claimed they invaded Iraq to promote human rights as they had deep ties to terrorists such as al-Qaeda and held weapons of mass destruction (WMD). However, as there have never been any verified links between Saddam and al-Qaeda, nor any evidence supporting WMDs in Iraq, it looks more likely that their intention was to protect the petrodollar.32 Fact:-Venezuela has the largest known oil reserves, with 18.2% of the total known global reserves.33 Since Hugo Chávez was elected president of Venezuela in 1999, he consistently threatened that Venezuela would stop selling oil to the U.S.34 In addition, Chávez regularly talked about raising oil prices, taxes and royalties so that Venezuelans could benefit from oil revenue instead of the U.S.35 Chávez did not believe that oil prices should be suppressed and that due to increasing oil demand, there was room for increased prices. However, an increase in oil prices will only benefit the oil producers, ultimately hurting the oil importers (i.e., the U.S.). Chávez aimed to use excess revenue generated by increased oil prices, taxes and royalties to be reinvested into various South American countries in a bid to increase the prosperity of Venezuela and other South American countries. In April 2002, President Chávez was removed from office in a coup supported by the U.S. government.36 He was then forcefully asked to resign. After he was removed from office, he was kidnapped and finally replaced by Pedro Carmona, the head of Venezuela’s business confederation, Fedecámaras. This event was followed by mass protests by the Venezuelan people and certain army sectors until Chávez was returned and reinstated as president. Although there were many threats up to Chávez’s death, the U.S. was never cut off from Venezuelan oil. Fact: Libya is home to Africa’s largest oil reserves and is in ninth place for largest known oil reserves, with 2.9% of the total known global reserves.37 In 2009, Muammar Gaddafi proposed the idea of the gold dinar to the states of the African continent, a currency backed by gold and facilitated by the transition from selling oil in dollars to selling oil for gold.38 The gold dinar would be a way to divert oil revenues toward state-controlled funds and away from the U.S. In October 2011, a NATO airstrike targeting Gaddafi loyalists forced him and his inner circle to flee. While fleeing, he was captured by Misrata-based militias and ultimately executed.39 As expected, with Gaddafi’s death also came the death of the gold dinar. Today, the majority of Libyan oil is priced in dollars. Again, U.S. intervention reasoning was under the pretence of humanitarian interventionism. However, not only could human rights foundations not find any evidence to support this, in 2015, Wikileaks released a U.S. Department of State document emailed to Hillary Clinton in March 2011, which detailed that Gaddafi’s government held 143 tonnes of gold intended for the establishment of the gold dinar.40 The U.S. knew about Gaddafi’s plans for the gold dinar.41 Therefore, what seems more likely is that they recognized that the petrodollar was under threat of attack, and they needed to react. With the U.S. displaying a lot of concern for human rights and terrorism, one must find it strange that they haven’t chosen to take on: ● Saudi Arabia: There have been links between Saudi Arabia and terrorism, including connections between the Saudi Royal Family and al-Qaeda.42 There has even been evidence showing that the country’s crown prince, Mohammed bin Salman, directly approved the murder of Washington Post columnist, Jamal Khashoggi.43 However, neither Presidents Trump nor Biden have shown any intent to go after Saudi Arabia. Instead, whenever Saudi Arabian oil is under threat, the U.S. supports them. Why does the U.S. not want to take action? As explained above, the U.S. and Saudi Arabia have a deep bilateral relationship where the U.S. is not incentivized to go on the offense. Instead, the U.S. will do whatever it takes to protect the Saudis. Saudi Arabia has agreed to sell its oil in dollars, and, in return, the U.S. has agreed to give them access to U.S. arms and military protection. Saudi Arabia supplies the U.S. with a third of its oil, and between 2015–2019, Saudi Arabia alone purchased a quarter of all U.S. arms exports.44 ● North Korea: In 2014, the Human Rights in North Korea Report by the United Nations Commission of Inquiry concluded that “the government committed crimes against humanity, including extermination, murder, enslavement, torture, imprisonment, rape, and other forms of sexual violence, and forced abortion.”45 Additionally, North Korea has publicly stated that it has WMDs.46 The U.S. could easily build a solid humanitarian case to infiltrate North Korea, as it did with Gaddafi. However, just like Saudi Arabia, the U.S. shows no signs of intervening. One reason the U.S. may be disinterested could be that North Korea has no proven oil reserves and, therefore, does not pose a threat to the U.S.47 As should now be evident, “do not listen to what they say, look at what they do” can give us a great deal of insight into the government’s agenda.48 We can now more easily understand why the U.S. seems significantly more interested in directing its government spending and military efforts toward protecting the petrodollar and its world reserve status than protecting human rights and the people of the U.S. Until we see a shift away from centralized monetary systems, this will, unfortunately, continue to happen. Although we may never be able to answer with certainty why the U.S. went to war with Hussein and Gaddafi or chose to support the coup against Chávez, we can gain a great deal of information from their approach. Do you think it would be easier for the president to rally Congress and the general public under the altruistic premise that ● the U.S. needs to go to war on humanitarian and anti-terrorism grounds to defend its people or, under the more legitimate rationale, ● to protect the petrodollar and its world reserve currency status, ensuring that the U.S. can continue to capitalize off its population and foreign currency holders. Unfortunately, the former seems most likely. Hussein, Gaddafi and Chávez were directly attacking the petrodollar and the ability of the U.S. to capitalize off its currency holders. The most effective way for the U.S. to challenge them is to use its incredible global power to create a narrative relating to humanitarian/terrorism grounds, painting the so-called enemy in a negative light. This will ensure the backing of Congress and the American public, and with this backing and support, they can do what’s needed under the pretense of humanitarian interventionism/terrorism. This misleading humanitarian/terroristic war narrative will continue as long as the petrodollar exists. In the eyes of the U.S., any threat on the petrodollar warrants a response, and no narrative supports the response better than altruism or defending one’s country. The U.S. will do anything to ensure its position is not encroached upon as a loss of the petrodollar or world reserve currency status would severely impact the U.S. and its ability to capitalize off its currency holders. This is why we see so much funding being directed toward counter-terrorism and the military, even though there is empirical evidence showing that military spending is detrimental to economic productivity and growth.49 The dollar depends on a strong military, and the military depends on a strong dollar.50 Without either, the U.S. is unable to continue its inflationary narrative. *This piece is not so much about Bitcoin and its benefits but rather about how the U.S. operates and why Bitcoin is under threat. Therefore, I won’t go into too much detail about Bitcoin’s well-known benefits. For more information on the benefits of Bitcoin, check out: https://bitcoinmagazine.com/culture/bitcoin-illusion-of-reality. Bitcoin has the potential to give power to individuals, capitalize off stranded energy, increase economic productivity and boost innovation.51 We could, therefore, assume that this new exponentially growing technology would be adopted with open arms. However, although we have seen incredible adoption from certain areas of the general population and forward-thinking individuals, this is not true for the government. Like Hussein, Gaddafi and Chávez, bitcoin directly threatens governments’ability to capitalize off its currency holders. If bitcoin were to become adopted as the world reserve currency, it would be a significant threat to the U.S. and its ability to operate an inflationary monetary policy for these three reasons: 1. Fixed Supply: For the first time in history, bitcoin offers an accurate measuring stick with which to view the world. As bitcoin cannot be manipulated, it will always maintain a 21 million coin supply cap. Therefore, bitcoin offers the potential to give accurate insight into supply-and-demand information. As we know, when we hit periods of economic stress, we are given feedback in the form of economic indicators (e.g., interest rates, equity prices, GDP). When we inflate the money supply to capitalize off the currency holders or dampen the underlying economic stress, we distort these economic indicators as we mask true supply and demand. This prevents the economy from accurately error-correcting. Bitcoin, due to its lack of manipulation, does not allow any entity to capitalize off its currency holders or for the masking of stress through inflation. Instead, governments must offer value to society and solve underlying economic issues directly. This would allow one to see the world as it really is instead of one distorted by monetary expansion. With this in mind, bitcoin would expose the inflationary narrative for what it is, a way for the government to self-fund and capitalize off its currency holders. Additionally, as individuals, we want our economic productivity to benefit us and those around us. With bitcoin, this increased productivity would accrue in the form of increased currency strength, which would allow the holders, rather than the government, to benefit. This is the case for the USD when they extract this increased productivity through inflation. 2. Decentralized: Bitcoin is a monetary system governed by rules, not rulers.52 No single entity has authority or control over bitcoin. With bitcoin’s decentralized nature, it doesn’t matter whether you are the president, an unbanked asylum seeker or a private doctor. Everybody has to play by the same rules. This would prevent influential figures from controlling monetary policy at the expense of the currency holders. 3. Self-Custody: Bitcoin is the first asset that allows the holder the ability to self-custody easily and securely. Doing so transfers power from the government and the third parties that custody our assets to the currency holders. This ensures that governments, banks and corporations act as service providers with their population and customers best interests at heart, rather than the overbearing, controlling entities that they are today. Although Bitcoin is a technology that offers excellent benefits, we can see from the three benefits detailed above that bitcoin is at great odds with the current structure of our economy. Bitcoin directly impacts the government’s ability to capitalize off its population and currency holders as it undermines the U.S. and its currency monopoly. Therefore, it is evident why we see such opposition within the government. Even after many rigorous studies disproving all major false narratives, bitcoin still regularly comes under fire. One study by the ex-deputy director of the CIA concluded that “the broad generalizations about the use of Bitcoin in illicit finance are significantly overstated.”53 Since 2016, only around 0.5% of bitcoin’s total transaction volume has been used for illicit activity. In comparison, within traditional finance illicit activity makes up between 2–4% of GDP. This is a stark difference to how Bitcoin is portrayed in the media, yet we continue to see misleading statements such as that by U.S. Treasury Secretary Janet Yellen,”I see the promise of these new technologies, but I also see the reality: Cryptocurrencies have been used to launder the profits of online drug traffickers; they’ve been a tool to finance terrorism.” It appears that the people in power are not interested in the truth. Instead, they are set on constructing the most damning narratives so that bitcoin is deemed detrimental to the economy in the eyes of the public. Therefore, it does not matter that bitcoin is trying to solve financial oppression through monetary inclusion and equality. Bitcoin directly interferes with the government’s agenda by allowing individuals to opt out of inflation taxation, and so for this reason alone, bitcoin is portrayed as a threat to the U.S. One may argue, why do we need bitcoin? Or, why not put someone in power who wants what’s best for the people? It is evident from history that people inherently want to protect their bloodline, wealth and power in society. Therefore, anyone in charge of a currency will usually end up abusing their power, and if the present person in power doesn’t, it’s just a matter of time before one will. Bitcoin removes this monetary temptation and creates an even playing field for all. Without temptation, political figures can focus on what’s best for society instead of what benefits them. Additionally, bitcoin allows the currency holders to have a say in monetary policy and ensure that any change is up to general consensus instead of those in power. “If men were angels, no government would be necessary. If angels were to govern men, neither external nor internal controls on government would be necessary.” — James Madison, Federalist Paper No. 51 Many decades ago, Milton Friedman famously said, “There’s no such thing as a free lunch.” Those words still hold true today. As shown below, no nation in history has ever maintained its global hegemony indefinitely (this is known as the Triffin paradox).54 As the global reserve currency, the U.S. cannot maintain its reserve currency status, grow its manufacturing base and preserve its sovereignty. Source: Rough Estimate of Relative Standing Great Empires Chart55 With the U.S. directing all its energy and resources into protecting the petrodollar in order to maintain its reserve currency status, we inevitably see sacrifices when it comes to healthcare, infrastructure and domestic manufacturing. In time, these sacrifices will end up being the demise of the U.S. and its global hegemony. It will then become clear that its attacks on bitcoin and other entities that infringed on the government’s ability to capitalize off its currency holders were just the U.S.’ desperate final attempts to defend its global positioning. However, until this day comes, bitcoin will most likely continue to be seen as a threat by the US. Therefore, it does not matter that bitcoin may be one of the most ingenious and economically productive inventions to date, or that it has an incredible ability to channel human ingenuity, transfer power and spur on the construction of a true decentralized free-market capitalist system. While the U.S. holds its global hegemony, bitcoin interferes with its ability to self-fund and push its inflationary narrative. Therefore, under the lens of the government, bitcoin does not aid economic productivity and, just like Hussein and Gaddafi, will be tarnished by the people in power and be positioned as a threat to society. As an advocate for equality and an investor in bitcoin, this attack on bitcoin can be disheartening. However, we must keep in mind: a) The powers that be are incentivized to prevent the adoption of bitcoin as it impacts their ability to self-fund and continue their inflationary narrative. However, they cannot maintain this hegemony indefinitely. b) Bitcoin paves the way for a new paradigm in monetary inclusion, equality and reduced financial oppression. It concurrently brings increased economic productivity, as it channels ingenuity and encourages innovation. c) Bitcoin is a monetary system governed by rules, not rulers.56 Considering these points, one can more easily look through the fear, uncertainty and doubt (FUD) and advocate for a world of equality, where the population’s best interests are at heart and where decision-making is by consensus rather than power. We should not let a fear of the U.S. and its overbearing nature dictate our decision to demand global monetary equality. Instead, we should embrace it. Let this fear be the fuel that stokes the fire of change. Bitcoin is attempting to transfer many millennia of centralized power through currency to the people. Of course, there will be hurdles, and, of course, there will be pushback, but that’s a small price to pay on the road toward freedom and equality. Just like China, the Netherlands and the U.K., which all succumb to the Triffin paradox, so, too, will the U.S. But as with any global change in reserve currency comes opportunity, which brings up the important question: Who will pick up the mantle? “I predict future happiness for Americans, if they can prevent the government from wasting the labors of the people under the pretense of taking care of them.” — Thomas Jefferson This is a guest post by Sebastian Bunney. Opinions expressed are entirely their own and do not necessarily reflect those of BTC, Inc. or Bitcoin Magazine. References 1 Gallant, Chris. “How Central Banks Can Increase or Decrease Money Supply.” Investopedia, May 18, 2021, https://www.investopedia.com/ask/answers/07/central-banks.asp. 2 Lumen. “Creating Money.” Lumen, 2021, https://courses.lumenlearning.com/boundless-economics/chapter/creating-money/. 3 Federal Reserve. “Why Does the Federal Reserve Aim for Inflation of 2 Percent Over the Longer Run?” Federal Reserve, August 27, 2020, https://www.federalreserve.gov/faqs/economy_14400.htm. 4 Bunney, Sebastian. “When More Isn’t Better.” Bitcoin Magazine, May 12, 2021, https://bitcoinmagazine.com/culture/when-more-isnt-better-money-inflation. 5 FRED. “Assets: Total Assets: Total Assets.” FRED, July 27, 2021, https://fred.stlouisfed.org/series/WALCL.; Google Finance. “S&P 500 Index.” Google, 2021, https://www.google.com/finance/quote/.INX:INDEXSP.. 6 Hayes, Adam. “Financial Repression.” Investopedia, March 1, 2021, https://www.investopedia.com/terms/f/financial-repression.asp. 7 FRED. “Federal Debt: Total Public Debt.” FRED, June 2, 2021, https://fred.stlouisfed.org/series/GFDEBTN. 8 Kolakowski, Mark. “What Is Yield Curve Control?” Investopedia, July 25, 2021, https://www.investopedia.com/what-is-yield-curve-control-4797189. 9 Amadeo, Kimberly. “How the Fed Monetizes the US Debt.” The Balance, February 20, 2021, https://www.thebalance.com/how-is-the-fed-monetizing-debt-3306126. 10 USAspending. “Federal Deficit Trends Over Time.” USAspending, 2020, https://datalab.usaspending.gov/americas-finance-guide/deficit/trends/. 11 Werner, Richard. “Can Banks Individually Create Money Out of Nothing?” Science Direct, December 2014, https://www.sciencedirect.com/science/article/pii/S1057521914001070. 12 Barone, Adam. “Bank Reserves.” Investopedia, July 25, 2021, https://www.investopedia.com/terms/b/bank-reserve.asp. 13 Americans for Financial Reform. “Wall Street Money in Washington.” CNBC, March 2021, https://fm.cnbc.com/applications/cnbc.com/resources/editorialfiles/2021/04/14/AFR_Wall_Street_Money_in_Politics_2021.pdf. 14 Cigler, Allan J., Burdett A. Loomis, and Anthony J. Nownes. “Lobbying in the Shadows.” SSRN, October 7, 2014, https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2507300. 15 fileandclaw322. “The History of the Hazard Circular.” File & Claw Archives, October 20, 2014, https://fileandclaw322.wordpress.com/2014/10/20/history-of-the-hazard-circular/. 16 Breedlove, Robert. “Masters and Slaves of Money.” Medium, July 5, 2020, https://breedlove22.medium.com/masters-and-slaves-of-money-255ecc93404f. 17 Jankélévitch, Vladimir, and Ann Hobart. “Do Not Listen to What They Say, Look at What They Do.” JSTOR, Spring 1996, https://www.jstor.org/stable/1344022. 18 Ghosh, Iman. “How Much Do Countries Spend on Healthcare Compared to the Military?” Visual Capitalist, July 22, 2020, https://www.visualcapitalist.com/what-do-countries-spend-on-healthcare-versus-military/. 19 The National Council. “Federal Budget.” The National Council, 2015, https://www.thenationalcouncil.org/topics/federal-budget/; NIMH. “Suicide.” NIMH, May 2021, https://www.nimh.nih.gov/health/statistics/suicide; Stimson Study Group. “Counterterrorism Spending: Protecting America While Promoting Efficiencies and Accountability” Stimson, May 2018, https://www.stimson.org/wp-content/files/file-attachments/CT_Spending_Report_0.pdf. 20 Kenton, Will. “Nixon Shock.” Investopedia, July 1, 2021, https://www.investopedia.com/terms/n/nixon-shock.asp.. 21 Amadeo, Kimberly. “Petrodollars and the System that Created It.” The Balance, November 22, 2020, https://www.thebalance.com/what-is-a-petrodollar-3306358. 22 Thiha Tun, Zaw. “How Petrodollars Affect the U.S. Dollar.” Investopedia, April 21, 2020, https://www.investopedia.com/articles/forex/072915/how-petrodollars-affect-us-dollar.asp. 23 Szmigiera, M. “Countries with the Highest Military Spending Worldwide in 2020.” Statista, May 7, 2021, https://www.statista.com/statistics/262742/countries-with-the-highest-military-spending/. 24 Perkins, John. Confessions of an Economic Hitman. San Francisco: Berrett-Koehler Publishers, 2004. 25 Kuo, Lily, and Niko Kommenda. “What Is China’s Belt and Road Initiative?” The Guardian, 2017, https://www.theguardian.com/cities/ng-interactive/2018/jul/30/what-china-belt-road-initiative-silk-road-explainer. 26 Younge, Gary. “A Hit Man Repents.” The Guardian, January 28, 2006, https://www.theguardian.com/books/2006/jan/28/usa.politics. 27 Guenberg, Mark. “Newly Revealed Documents Show Nixon, Kissinger Plotted Allende Overthrow from Day One.” People’s World, November 17, 2020, https://www.peoplesworld.org/article/newly-revealed-documents-show-nixon-kissinger-plotted-allende-overthrow-from-day-one/. 28 Pereira, Anthony. “The US Role in the 1964 Coup in Brazil.” Wiley, June 20, 2016, https://onlinelibrary.wiley.com/doi/10.1111/blar.12518. 29 History.com. “CIA-Assisted Coup Overthrows Government of Iran.” History, August 18, 2020, https://www.history.com/this-day-in-history/cia-assisted-coup-overthrows-government-of-iran. 30 Worldometer. “Oil Reserves by Country.” Worldometer, 2016, https://www.worldometers.info/oil/oil-reserves-by-country/. 31 Gladstein, Alex. “The Hidden Costs of the Petrodollar.” Bitcoin Magazine, April 29, 2021, https://bitcoinmagazine.com/culture/the-hidden-costs-of-the-petrodollar. 32 Kessler, Glenn. “The Cheneys’ claim of a ‘deep, longstanding, far-reaching relationship’ between al-Qaeda and Saddam.” Washington Post, July 17, 2014, https://www.washingtonpost.com/news/fact-checker/wp/2014/07/17/the-cheneys-claims-of-a-deep-longstanding-f ar-reaching-relationship-between-al-qaeda-and-saddam/. 33 Worldometer. “Oil Reserves by Country.” Worldometer, 2016, https://www.worldometers.info/oil/oil-reserves-by-country/. 34 Nelson, Brian. “Hugo Chavez.” Britannica, July 24, 2021, https://www.britannica.com/biography/Hugo-Chavez; The Associated Press. “Chavez Threatens to Stop Shipping Oil to U.S.” NBC News, February 10, 2008, https://www.nbcnews.com/id/wbna23098780. 35 Alvarez, Johannes, and James Fiorito. “Venezuelan Oil Unifying Latin-America.” Stanford University, June 2, 2005, https://web.stanford.edu/class/e297a/Venezuelan%20Oil%20Unifying%20Latin%20America.doc. 36 English, Telesur. “Venezuela on April 11.” Venezuela Analysis, April 14, 2015, https://venezuelanalysis.com/analysis/11335. 37 Worldometer. “Oil Reserves by Country.” Worldometer, 2016, https://www.worldometers.info/oil/oil-reserves-by-country/; Faria, Julia. “Proved Crude Oil Reserves in Africa in 2020, by Country.” Statista, June 1, 2021, https://www.statista.com/statistics/1178147/crude-oil-reserves-in-africa-by-country/. 38 Millenium State. “Gold Dinar: the Real Reason Behind Gaddafi’s Murder.” Millenium State, May 3, 2019, https://millenium-state.com/blog/2019/05/03/the-dinar-gold-the-real-reason-for-gaddafis-murder/. 39 Perawongmetha, Athit. “North Korea Events of 2019.” HRW, 2019, https://www.hrw.org/world-report/2020/country-chapters/north-korea. 40 RT. “Gaddafi Gold-for-Oil, Dollar-Doom Plans Behind Libya’Mission’?” YouTube, 2011, https://www.youtube.com/watch?v=GuqZfaj34nc&ab_channel=RT. 41 Cockburn, Patrick. “Amnesty Questions Claim that Gaddafi Ordered Rape as Weapon of War.” Independent, October 22, 2011, https://www.independent.co.uk/news/world/africa/amnesty-questions-claim-gaddafi-ordered-rape-weapon-war-2302037.html; Brown, Ellen. “Why Qaddafi had to go: African gold, oil and the challenge to monetary imperialism.” Theecologist, March 14, 2016, https://theecologist.org/2016/mar/14/why-qaddafi-had-go-african-gold-oil-and-challenge-monetary-imperialism. 42 Levitt, Matthew. “Evidence of Financial Links Between Saudi Royal Family and Al Qaeda.” New York Times, n.d., https://www.nytimes.com/interactive/projects/documents/evidence-of-financial-links-between-saudi-royal-family-and-al-qaeda. Accessed July 16, 2021. 43 Sanger, David E. “Biden Won’t Penalize Saudi Crown Prince Over Khashoggi’s Killing, Fearing Relations Breach.” New York Times, February 28, 2021, https://www.nytimes.com/2021/02/26/us/politics/biden-mbs-khashoggi.html. 44 U.S. Department of State. “U.S. Relations With Saudi Arabia.” December 15, 2020, https://www.state.gov/u-s-relations-with-saudi-arabia/; Gladstein, Alex. “The Hidden Costs of the Petrodollar.” Bitcoin Magazine, April 29, 2021, https://bitcoinmagazine.com/culture/the-hidden-costs-of-the-petrodollar. 45 Perawongmetha, Athit. “North Korea Events of 2019.” HRW, 2019, https://www.hrw.org/world-report/2020/country-chapters/north-korea. 46 BBC. “North Korea: What We Know About Its Missile and Nuclear Programme.” BBC, April 14, 2021, https://www.bbc.com/news/world-asia-41174689. 47 Fensom, Anthony. “Could North Korea Become the Next Oil and Gas Mega Producer?” The National Interest, December 28, 2019, https://nationalinterest.org/blog/buzz/could-north-korea-become-next-oil-and-gas-mega-producer-109066. 48 Jankélévitch, Vladimir, and Ann Hobart. “Do Not Listen to What They Say, Look at What They Do.” JSTOR, Spring 1996, https://www.jstor.org/stable/1344022. 49 Azam, Muhammad. “Does Military Spending Stifle Economic Growth? The Empirical Evidence from non-OECD Countries.” ScienceDirect, December 2020, https://www.sciencedirect.com/science/article/pii/S2405844020326955. 50 van Eeden, Paul. “The End of Dollar Hegemony.” Kitco, February 24, 2006, https://www.kitco.com/ind/VanEeden/feb242006.html. 51 Bunney, Sebastian. “Bitcoin and the Illusion of Reality.” Bitcoin Magazine, June 15, 2021, https://bitcoinmagazine.com/culture/bitcoin-illusion-of-reality. 52 Stevens, Ross. “Stone Ridge 2020 Shareholder Letter.” MicroStrategy, 2020, https://www.microstrategy.com/en/bitcoin/documents/stone-ridge-2020-shareholder-letter. 53 Josh Kirshner and Thomas Schoenberger. “An Analysis of Bitcoin’s Use in Illicit Finance.” Crypto Council for Innovation, April 6, 2021, https://cryptoforinnovation.org/resources/Analysis_of_Bitcoin_in_Illicit_Finance.pdf. 54 Smith, Tim. “How The Triffin Dilemma Affects Currencies.” Investopedia, June 25, 2019, https://www.investopedia.com/financial-edge/1011/how-the-triffin-dilemma-affects-currencies.aspx. 55 Dalio, Ray. “The Changing World Order.” Principles, 2021, https://www.principles.com/the-changing-world-order/. 56 Stevens, Ross. “Stone Ridge 2020 Shareholder Letter.” MicroStrategy, 2020, https://www.microstrategy.com/en/bitcoin/documents/stone-ridge-2020-shareholder-letter. Penyokong Iblis

Why Might The Government Be Spending So Much On Counter-Terrorism And The Military?

What Do The Military And Counter-Terrorism Have To Do With Protecting The Inflation Narrative?

Where Does This Military Spending Go?

Saddam Hussein

Hugo Chávez

Muammar Gaddafi

Behind The Altruistic Curtain

Where Does Bitcoin Stand In All Of This?

How Come Bitcoin Sees Such Strong Opposition From Certain Individuals Within The Government?

Conclusion