Obejrzyj ten odcinek na YouTube lub Rumble

Posłuchaj tego odcinka tutaj:

„Fed Watch” to podcast makro dla Bitcoinerów. W każdym odcinku omawiamy bieżące wydarzenia makro z całego świata, z naciskiem na banki centralne i waluty.

W tym odcinku Christian Keroles i ja omawiamy rozwój sytuacji w Japonii w odniesieniu do kontroli krzywej dochodowości (YCC ); w USA w odniesieniu do prognoz wzrostu i inflacji; aw Europie w odniesieniu do obaw o fragmentację. Pod koniec odcinka świętujemy setny odcinek „Fed Watch”, przeglądając niektórych gości i rozmowy, które wykonaliśmy w całej historii programu.

Wielkie kłopoty w Japonii

Kłopoty gospodarcze w Japonii są w tym momencie legendarne. Cierpieli przez kilka straconych dziesięcioleci niskiego wzrostu i niskiej inflacji, którymi zajmują się najlepsze narzędzia polityki pieniężnej dnia, przez jednych z najlepszych ekspertów w dziedzinie ekonomii (może to był błąd). Nic z tego nie zadziałało, ale poświęćmy chwilę na sprawdź, jak się tu znaleźliśmy.

Japonia weszła w recesję/depresję w 1991 roku po pęknięciu gigantycznej bańki aktywów. Od tego czasu japoński wzrost gospodarczy wynosi średnio około 1% rocznie, przy niskim bezrobociu i bardzo niskiej dynamice. Nie jest to ujemny wzrost produktu krajowego brutto (PKB), ale to absolutne minimum, aby mieć puls ekonomiczny.

Aby rozwiązać te problemy, Japonia stała się pierwszym głównym bankiem centralnym, który w 2001 r. uruchomił luzowanie ilościowe (QE). To tutaj bank centralny, Bank Japonii (BOJ), kupował rządowe papiery wartościowe od banków próbując naprawić wszelkie problemy z bilansem, torując tym bankom drogę do pożyczania (czyli drukowania pieniędzy).

Pierwsza próba QE nie powiodła się i w rzeczywistości spowodowała spadek wzrostu z 1,1% do 1%. Japończyków przekonali zachodni ekonomiści, tacy jak Paul Krugman, który twierdził, że BOJ zawiódł, ponieważ „nie obiecywali wiarygodnie [d], że będą nieodpowiedzialni”. Muszą zmienić oczekiwania ludzi w zakresie inflacji/wzrostu, wywołując w nich obawy o inflację.

Druga runda polityki pieniężnej w 2013 r. została nazwana „QQE” (łagodzenie ilościowe i jakościowe). W tej strategii BOJ wywołałby „szok i podziw” swoją rozrzutnością, kupując nie tylko rządowe papiery wartościowe, ale także inne aktywa, takie jak fundusze giełdowe (ETF) na giełdzie w Tokio. Oczywiście i to się nie powiodło.

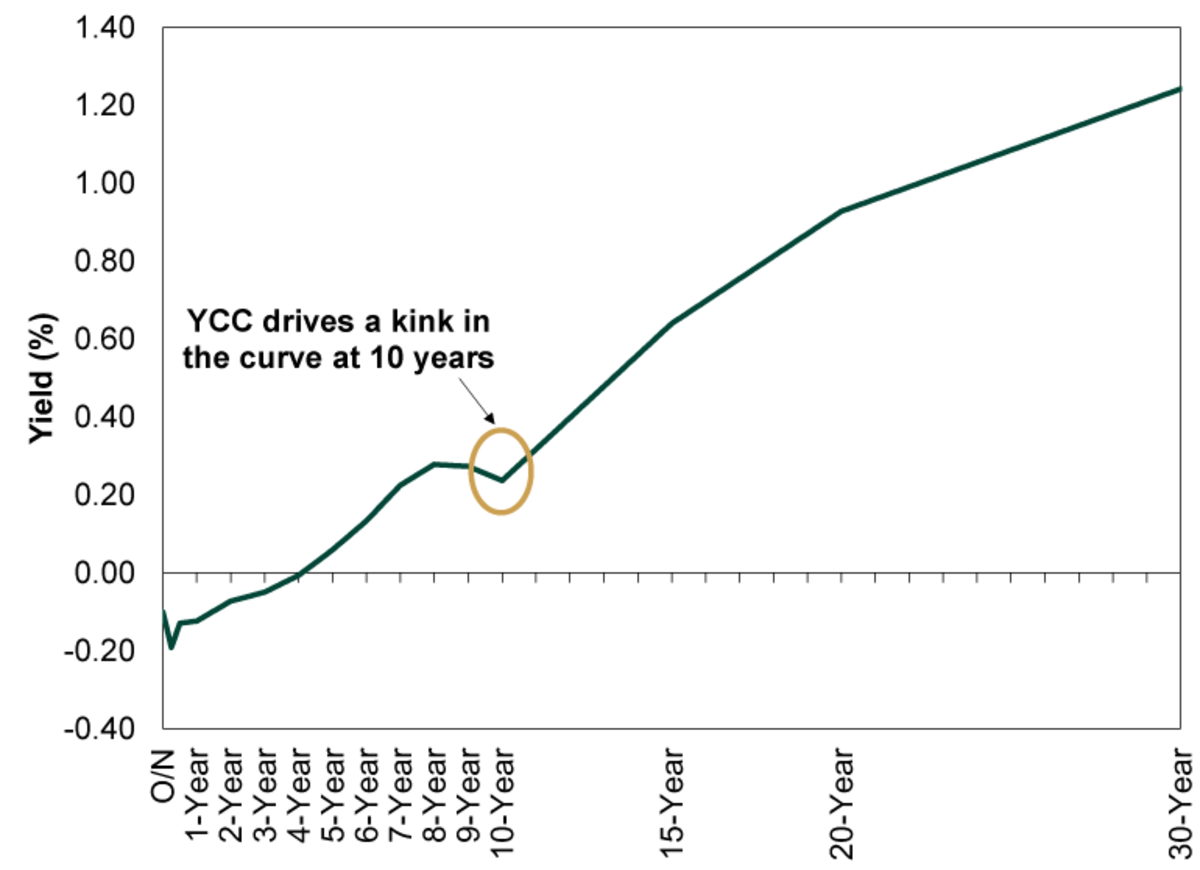

Runda trzecia polegała na dodaniu YCC w 2016 r., w którym BOJ ustalił rentowność 10-letnich japońskich obligacji rządowych (JGB) w przedziale plus lub minus 10 punktów bazowych. W 2018 r. zakres ten został rozszerzony do plus-minus 20 punktów bazowych, a w 2021 r. do plus-minus 25 punktów bazowych, gdzie jesteśmy dzisiaj.

Walka YCC

(Źródło)

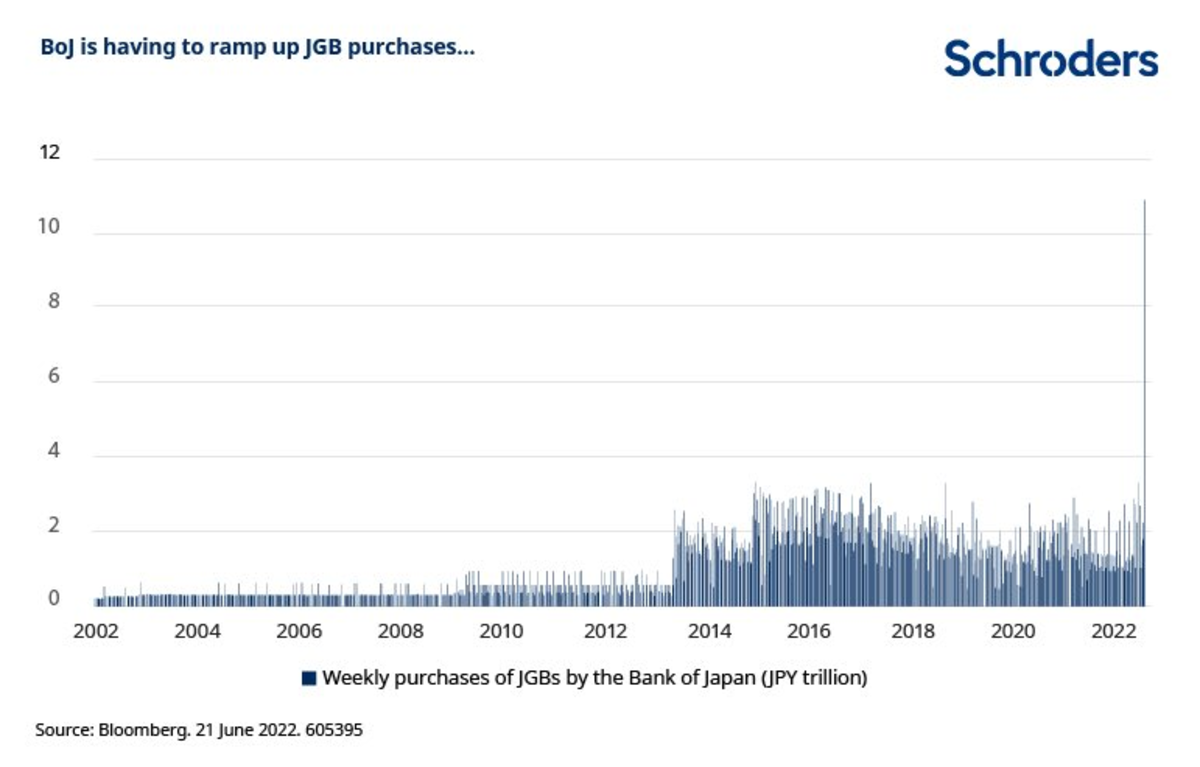

Ponieważ świat ma teraz do czynienia z ogromną ceną rośnie z powodu ekonomicznego huraganu, krzywa dochodowości obligacji rządowych w Japonii naciska w górę, testując determinację BOJ. Do tej pory sufit został naruszony kilka razy, ale nie przebił się całkowicie.

(Źródło)

(Źródło)

BOJ jest obecnie właścicielem ponad 50% wszystkich obligacji rządowych, oprócz ogromny udział ETF-ów na ich giełdzie. W tym tempie cała japońska gospodarka będzie wkrótce własnością BOJ.

Jen również spada w stosunku do dolara amerykańskiego. Poniżej znajduje się kurs wymiany jena na dolara amerykańskiego.

(Źródło)

Rezerwa Federalna DSGE Prognozy

Przewodniczący Rezerwy Federalnej, Jerome Powell, wystąpił w tym tygodniu przed Kongresem i powiedział, że recesja w USA nie jest jego „przypadkiem podstawowym”, mimo że prawie wszystkie wskaźniki gospodarcze załamały się w ostatnim miesiącu.

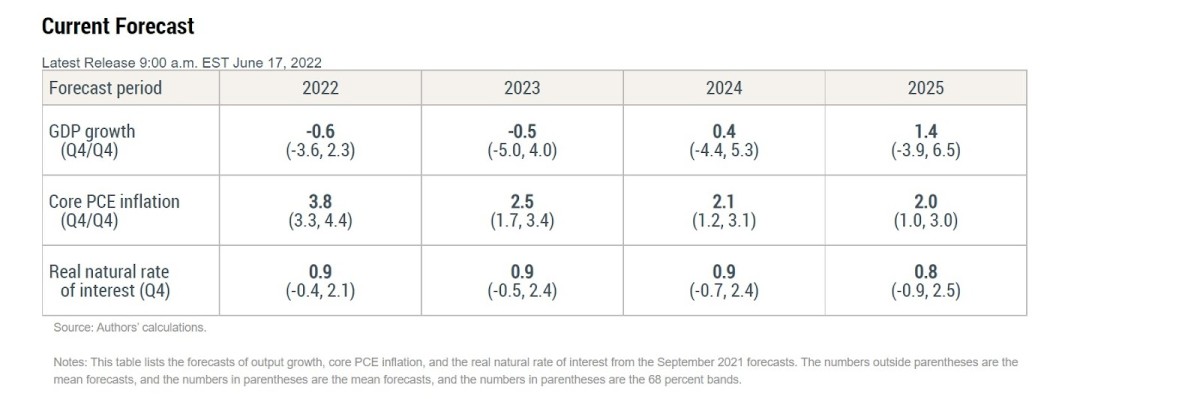

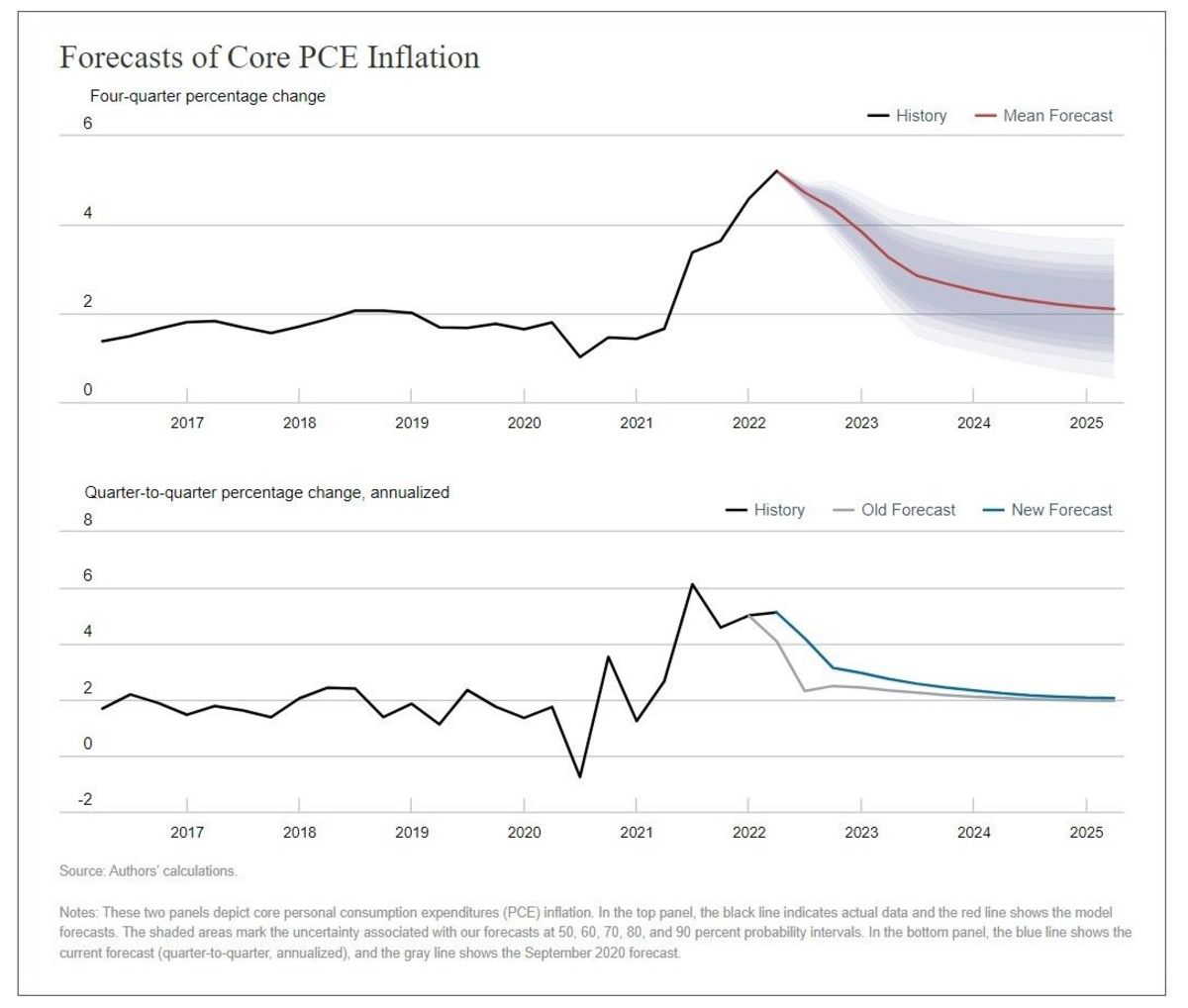

Tutaj przyjrzymy się własnemu dynamicznemu stochastycznemu modelowi równowagi ogólnej (DSGE) Fed.

Model DSGE nowojorskiego Fed jest używany do prognozowania gospodarki od 2011 r., a jego prognozy zostały opracowane publicznej nieprzerwanie od 2014 r.

Obecna wersja modelu DSGE nowojorskiego Fed jest modelem gospodarki zamkniętej, agentem reprezentatywnym, modelem racjonalnych oczekiwań (chociaż odbiegamy od racjonalnych oczekiwań w modelowaniu wpływu ostatnich zmian polityki, np. h jako średni cel inflacyjny, na gospodarkę). Model ma średnią skalę, ponieważ obejmuje kilka zmiennych zagregowanych, takich jak konsumpcja i inwestycje, ale nie jest tak szczegółowy jak inne, większe modele.

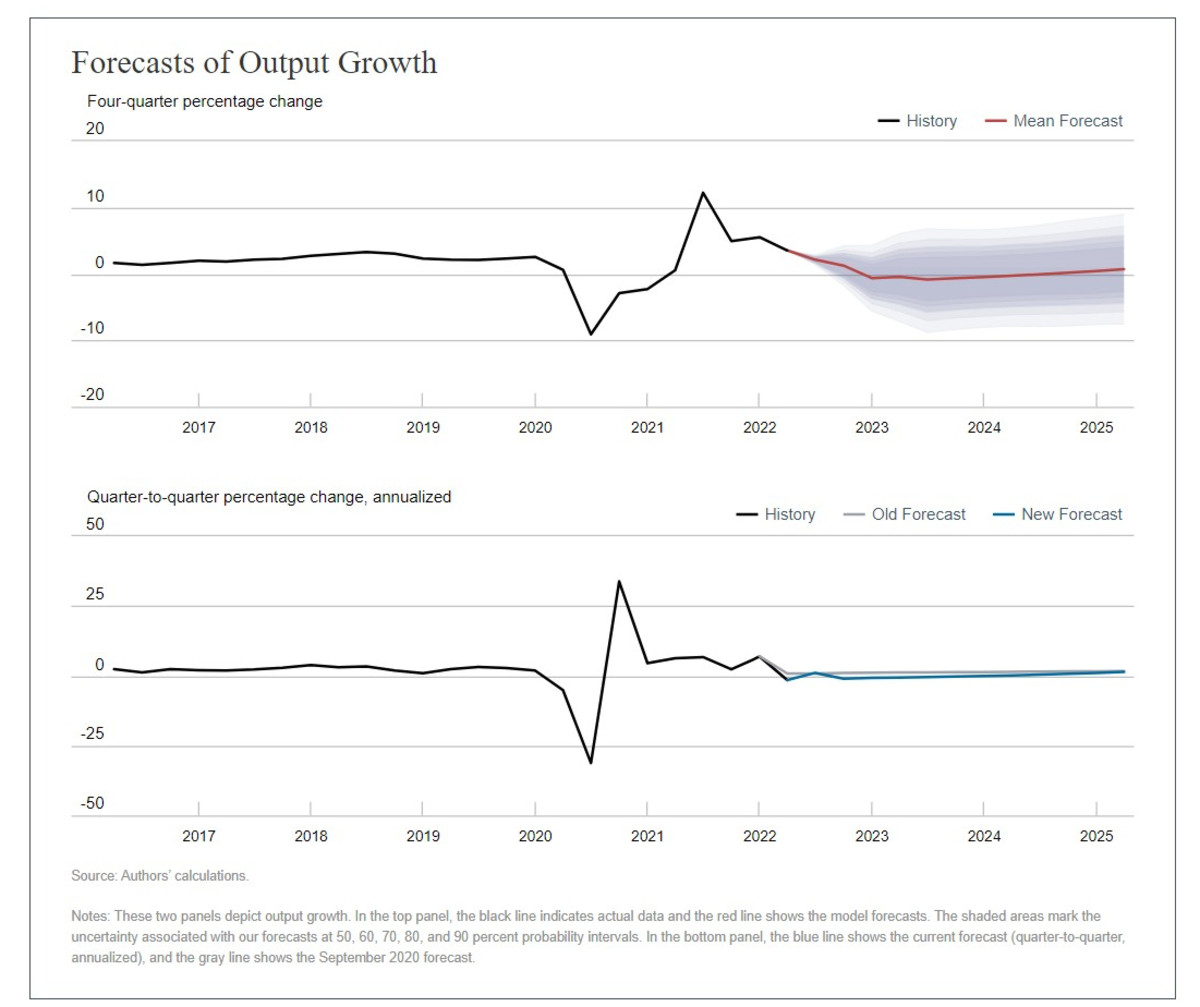

Jak widać poniżej, model przewiduje, że IV kwartał 2022 r. PKB w IV kwartale będzie ujemny, podobnie jak PKB w 2023 roku. To sprawdza się z moimi własnymi oszacowaniami i oczekiwaniem, że Stany Zjednoczone doświadczą długotrwałej, ale lekkiej recesji, podczas gdy reszta świata doświadczy głębszej recesji.

Na poniższym wykresie zwracam uwagę na powrót do normy niskiego wzrostu i niskiego inflacja, nawiasem mówiąc, norma podzielana przez Japonię.

(Źródło)

(Źródło)

Europejskie pęknięcia zapobiegające odłamkom

Zaledwie tydzień po tym, jak pokazaliśmy obserwatorom, słuchaczom i czytelnikom „Fed Watch” prezes Europejskiego Banku Centralnego (EBC), Christine Lagarde, frustrację z powodu powtarzających się pytań antyfragmentacyjnych, pojawia się unijny zawodnik wagi ciężkiej, holenderski premier Mark Rutte jak byk w sklepie z porcelaną.

Przeczytałem fragmenty artykułu z Bloomberg, w którym Rutte twierdzi, że ograniczenie spreadów kredytowych należy do Włoch, a nie EBC.

Jaki jest wielki zmartwienie związane z fragmentacją? Europejska Unia Walutowa (UGW, inaczej strefa euro) to unia walutowa bez unii fiskalnej. Polityka EBC musi służyć różnym krajom o różnej wysokości zadłużenia. Oznacza to, że polityka EBC dotycząca stóp procentowych będzie miała inny wpływ na każdy kraj w Unii, a bardziej zadłużone kraje, takie jak Włochy, Grecja i Hiszpania, będą odczuwać większy ciężar rosnących stóp.

Niepokój polega na tym, że te spready kredytowe doprowadzi do kolejnego europejskiego kryzysu zadłużenia 2.0, a być może nawet do pęknięć politycznych. Kraje mogą być z tego powodu zmuszone do opuszczenia strefy euro lub Unii Europejskiej.

Spojrzenie na 100 odcinków

Ostatnia część tego odcinka została poświęcona niektórym prognozy i świetne rozmowy telefoniczne, które wykonaliśmy. Nie poszło to jednak zgodnie z moim planem i zgubiliśmy się w chwastach. Ogólnie rzecz biorąc, byliśmy w stanie podkreślić sukces naszych unikalnych teorii przedstawionych przez ten program w przestrzeni bitcoinów:

Silna dominacja dollarBitcoin i USD stablecoin Względna decentralizacja USA sprawia, że kraj lepiej pasuje do bitcoina. Europa

Podkreślamy również kilka konkretnych połączeń, które zostały na miejscu, a które musisz wysłuchać w odcinku, aby usłyszeć.

Chciałem podkreślić te rzeczy, aby pokazać sukces naszych przekornych poglądów , mimo że jest niepopularny wśród Bitcoinerów. Ten program jest ważnym głosem na scenie Bitcoin, ponieważ szturchamy i szturchamy narracje, aby znaleźć prawdę o globalnym systemie monetarnym.

Wykresy dla tego odcinka można znaleźć tutaj.

To wystarczy w tym tygodniu. Dzięki obserwatorom i słuchaczom. Jeśli podoba Ci się ta treść, zasubskrybuj, przejrzyj i udostępnij!

To jest gościnny post Ansela Lindnera. Wyrażone opinie są całkowicie ich własnymi i niekoniecznie odzwierciedlają opinie BTC Inc. lub Bitcoin Magazine.