Poniżej znajduje się fragment ostatniego wydania Bitcoin Magazine Pro, biuletynu dotyczącego rynków premium magazynu Bitcoin. Aby być jednym z pierwszych, którzy otrzymają te spostrzeżenia i inne analizy rynku bitcoinów bezpośrednio na swoją skrzynkę odbiorczą, zasubskrybuj teraz.

Nadchodzi kontrola krzywej dochodowości

Kluczowym tematem naszej długoterminowej tezy o Bitcoinie jest ciągła porażka scentralizowanej polityki pieniężnej w globalnych bankach centralnych w świecie, w którym scentralizowana polityka monetarna prawdopodobnie nie naprawi, a jedynie zaostrzy większe problemy systemowe. Porażka, stłumiona niestabilność i destrukcja ekonomiczna, które wynikają z prób rozwiązania tych problemów przez bank centralny, tylko pogłębią nieufność do instytucji finansowych i gospodarczych. To otwiera drzwi do alternatywnego systemu. Uważamy, że tym systemem, a nawet znaczną jego częścią, może być Bitcoin.

Mając na celu zapewnienie stabilnego, zrównoważonego i użytecznego globalnego systemu monetarnego, banki centralne stoją przed jednym z największych wyzwań w historii: rozwiązaniem globalnego kryzysu zadłużenia państwowego. W odpowiedzi zobaczymy, jak na całym świecie rozwija się i rozwija więcej eksperymentów w zakresie polityki monetarnej i fiskalnej, aby spróbować utrzymać obecny system. Jeden z tych eksperymentów politycznych znany jest jako kontrola krzywej dochodowości (YCC) i staje się coraz bardziej krytyczny dla naszej przyszłości. W tym poście omówimy, czym jest YCC, jego kilka historycznych przykładów oraz przyszłe konsekwencje zwiększonego wdrażania YCC.

Przykłady historyczne YCC

W uproszczeniu YCC to metoda kontrolowania przez banki centralne stóp procentowych i ogólnego kosztu kapitału lub wpływania na nie. W praktyce bank centralny ustala idealną stopę procentową dla określonego instrumentu dłużnego na rynku. Kupują lub sprzedają ten instrument dłużny (tj. 10-letnią obligację) bez względu na to, jak utrzymać określoną stopę procentową, której chcą. Zazwyczaj kupują za nowo wydrukowaną walutę, co zwiększa presję inflacyjną.

YCC można wypróbować z kilku różnych powodów: utrzymywanie niższych i stabilnych stóp procentowych, aby pobudzić nowy wzrost gospodarczy, utrzymywanie niższych i stabilnych stóp procentowych, aby obniżyć koszty pożyczek i spłat zadłużenia oprocentowanego lub celowo wywołać inflację w środowisku deflacyjnym (by wymienić tylko kilka). Jego sukces jest tak dobry, jak wiarygodność banku centralnego na rynku. Rynki muszą „ufać”, że banki centralne będą nadal realizować tę politykę za wszelką cenę.

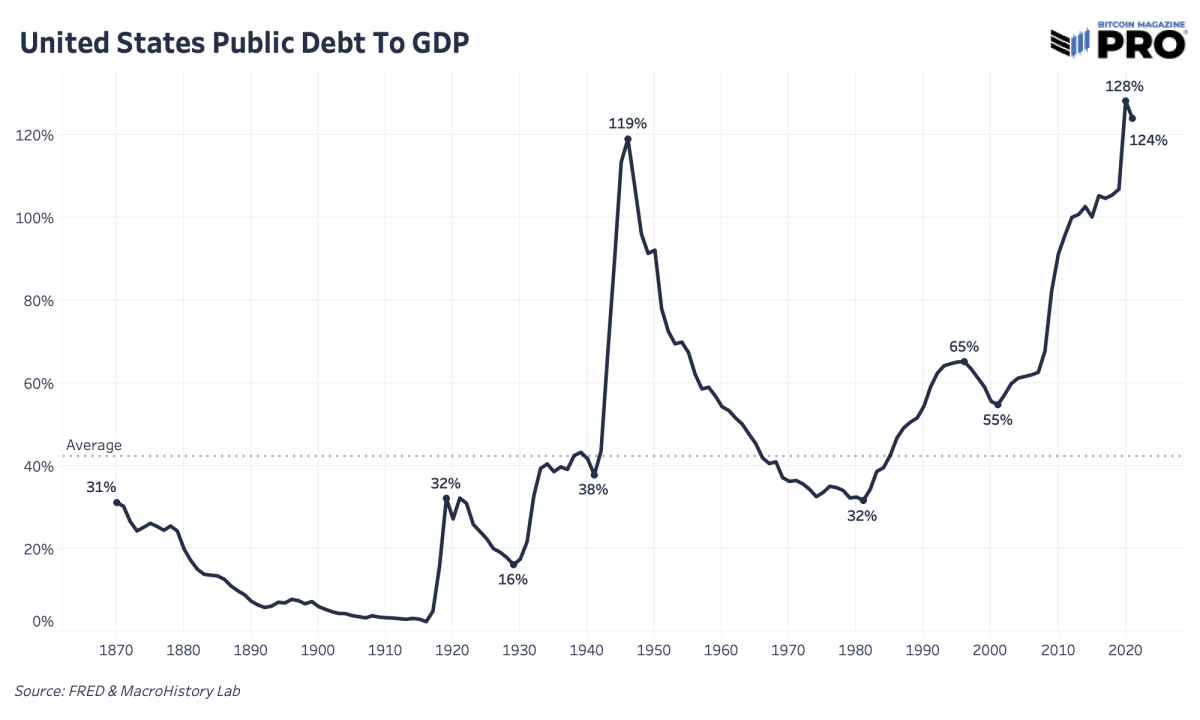

Największy przykład YCC miał miejsce w Stanach Zjednoczonych w 1942 r. po II wojnie światowej. Stany Zjednoczone poniosły ogromne wydatki dłużne, aby sfinansować wojnę, a Fed ograniczył rentowność, aby utrzymać niskie i stabilne koszty finansowania zewnętrznego. W tym czasie Fed ograniczył zarówno krótko-, jak i długoterminowe stopy procentowe dla krótkoterminowych bonów do 0,375%, a długoterminowych obligacji do 2,5%. W ten sposób Fed zrezygnował z kontroli nad swoim bilansem i podażą pieniądza, które zwiększyły się w celu utrzymania niższych powiązań stóp procentowych. Była to wybrana metoda radzenia sobie z niezrównoważonym, windującym wzrostem długu publicznego w stosunku do produktu krajowego brutto.

Aktualny YCC I przyszłość

Europejski Bank Centralny (EBC) skutecznie angażuje się w politykę YCC pod innym hasłem. EBC kupuje obligacje, aby spróbować kontrolować rozpiętość rentowności między najsilniejszą i najsłabszą gospodarką strefy euro.

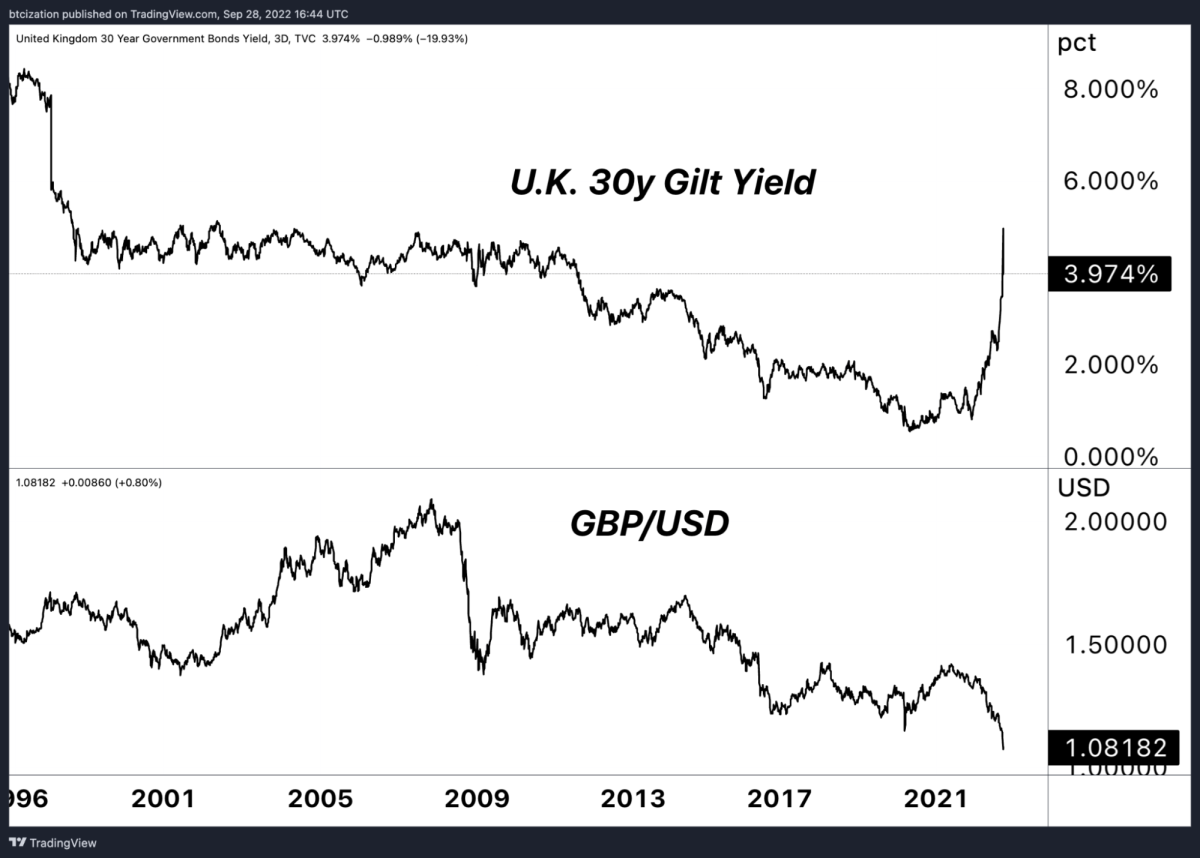

Rentowności stały się zbyt wysokie, aby gospodarki mogły funkcjonować, a obecnie na rynku obligacji brakuje marginalnych nabywców, ponieważ obligacje skarbowe stoją w obliczu najgorszych wyników od początku roku w historii. To nie pozostawia BoE innego wyboru, jak tylko być nabywcą ostatniej szansy. Jeśli ponowne uruchomienie QE i początkowy zakup obligacji nie wystarczą, możemy łatwo zauważyć przejście do bardziej rygorystycznego i długotrwałego programu limitów rentowności YCC.

Poinformowano, że BoE wkroczył, aby powstrzymać drogę loszkom ze względu na możliwość wezwań do uzupełnienia depozytu zabezpieczającego w brytyjskim systemie emerytalnym, który posiada około 1,5 biliona funtów aktywów, z których większość została zainwestowana w obligacje. Ponieważ niektóre fundusze emerytalne zabezpieczały swoje ryzyko zmienności za pomocą instrumentów pochodnych na obligacje, zarządzane przez tzw. fundusze inwestycyjne oparte na zobowiązaniach (LDI). Ponieważ cena długoterminowych obligacji skarbowych Wielkiej Brytanii drastycznie spadła, pozycje w instrumentach pochodnych, które zostały zabezpieczone tymi obligacjami jako zabezpieczenie, stały się coraz bardziej narażone na wezwania do uzupełnienia depozytu zabezpieczającego. Chociaż szczegóły nie są szczególnie ważne, kluczową kwestią do zrozumienia jest to, że kiedy zacieśnienie monetarne stało się potencjalnie systemowe, do akcji wkroczył bank centralny.

Chociaż polityka YCC może „kopać puszkę” i ograniczać krótkoterminowe obrażenia kryzysowe wyzwalają całe pole konsekwencji i efektów drugiego rzędu, z którymi trzeba będzie sobie poradzić.

YCC jest zasadniczo końcem wszelkiej działalności „wolnorynkowej” pozostawionej w systemach finansowych i gospodarczych. Bardziej aktywne jest scentralizowane planowanie, aby utrzymać określony koszt kapitału, na którym działa cała gospodarka. Odbywa się to z konieczności, aby uchronić system przed całkowitym załamaniem, co okazało się nieuniknione w systemach monetarnych opartych na fiatach pod koniec ich okresu przydatności do spożycia.

YCC przedłuża bańkę długu państwowego, umożliwiając rządom obniżenie ogólnego oprocentowania płatności odsetkowych i niższych kosztów finansowania zewnętrznego w przypadku rolowania zadłużenia w przyszłości. Biorąc pod uwagę samą wielkość długu publicznego, tempo przyszłych deficytów fiskalnych i znaczące obietnice dotyczące wydatków z tytułu uprawnień w odległej przyszłości (Medicare, Social Security itp.), wydatki na stopy procentowe będą nadal przejmować większą część dochodów podatkowych z malejąca podstawa opodatkowania pod presją.

Uwaga końcowa

Pierwszym zastosowaniem kontroli krzywej dochodowości była globalna miara czasu wojny. Jego użycie było w ekstremalnych okolicznościach. Tak więc nawet próba wdrożenia programu typu YCC lub YCC powinna działać jako sygnał ostrzegawczy dla większości, że coś jest poważnie nie tak. Teraz mamy dwa z największych banków centralnych na świecie (na granicy trzech) aktywnie realizujące politykę kontroli krzywej dochodowości. To jest nowa ewolucja polityki pieniężnej i eksperymentów monetarnych. Banki centralne dołożą wszelkich starań, aby ustabilizować warunki gospodarcze, a rezultatem będzie większe osłabienie monetarne.

Jeśli kiedykolwiek była kampania marketingowa wyjaśniająca, dlaczego Bitcoin ma miejsce na świecie, to właśnie to. Tak samo, jak mówiliśmy o obecnych przeciwnościach makroekonomicznych, które wymagają czasu na rozegranie i niższych cenach bitcoin, które są prawdopodobnym krótkoterminowym wynikiem w scenariuszu poważnej zmienności na rynku akcji, fali polityki pieniężnej i nieustającej płynności, które będą musiały być uwolniony w celu ratowania systemu będzie ogromny. Uzyskanie niższej ceny bitcoina w celu zgromadzenia wyższej pozycji i uniknięcie kolejnego potencjalnego znaczącego spadku w globalnej recesji jest dobrą grą (jeśli rynek zapewnia), ale przegapienie kolejnego dużego ruchu w górę jest naszym zdaniem naprawdę straconą szansą.

Powiązane artykuły w przeszłości