Przejęcie podkreśla popularność modelu biznesowego, który podważył kredyt konsumencki, obciążając handlowców opłata za oferowanie niewielkich pożyczek w punkcie sprzedaży, które klienci spłacają w nieoprocentowanych ratach, z pominięciem kontroli kredytowej. poniżej 10 AUD na początku 2020 r. i od tego czasu gwałtownie wzrosła, gdy pandemia COVID-19 – i płatności stymulacyjne dla pracowników, którzy utknęli w domu – szybko przestawiły się na zakupy online.

wykup wyceniłby akcje na 126,21 dolarów australijskich (92,65 dolarów), podały firmy we wspólnym oświadczeniu w poniedziałek.

Oznacza to, że założyciele Afterpay, Anthony Eisen i Nick Molnar, otrzymają wypłatę w wysokości 2,46 miliarda dolarów. Chińska firma Tencent Holdings Ltd, która zapłaciła 300 milionów dolarów za 5% Afterpay w 2020 r., odejdzie z 1,7 miliarda dolarów.

„Zbudowaliśmy naszą działalność, aby system finansowy był bardziej sprawiedliwy, dostępny i integracyjny , a Afterpay zbudował zaufaną markę zgodną z tymi zasadami” – powiedział Dorsey w oświadczeniu.

„Razem możemy lepiej połączyć nasze … ekosystemy, aby dostarczać jeszcze bardziej atrakcyjne produkty i usługi dla sprzedawców i konsumentów , oddając władzę z powrotem w ich ręce”.

Założyciele programu Afterpay powiedzieli, że umowa oznacza „ważne uznanie dla australijskiego sektora technologicznego jako rodzimych innowacji, które są nadal szerzej udostępniane na całym świecie”.

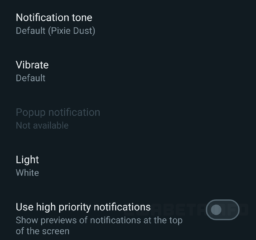

WZROST AKCJI

Akcje Afterpay skoczyły nieco wyżej niż orientacyjna cena zakupu Square we wczesnym obrocie, po czym późnym rankiem ustabilizowały się tuż poniżej tej wartości 119,36 AUD, co oznacza wzrost o 23,5%, co pomogło popchnąć szerszy rynek w górę o 1,2%.

Transakcja, która przyćmiewa poprzedni rekord dla zakończonego Aust wykup Ralian – sprzedaż globalnego imperium centrów handlowych Westfield o wartości 16 miliardów dolarów firmie Unibail-Rodamco w 2018 r. – również zwiększyła udziały rywalizujących graczy BNPL.

Afterpay konkuruje z nienotowaną na giełdzie szwedzką firmą Klarna Inc, notowaną na australijskim rynku Zip Co Ltd i nowe oferty amerykańskiego weterana dostawcy płatności online PayPal Holdings Inc.

„Niewielu innych konkurentów jest tak dobrze przystosowanych jak Square” – powiedzieli w notatce badawczej Wilsons Advisory i analitycy giełdy papierów wartościowych.

„Podobno Klarna buduje strategiczny udział w Z1P, a PayPal już osiąga wczesny sukces w swoim rodzimym BNPL, poza głównymi amerykańskimi tytanami technicznymi lobbującymi za 11-godzinną ofertą, spodziewamy się konkurencyjnego propozycja nowej partii, aby była niskiego ryzyka”.

Analitycy Credit Suisse stwierdzili, że powiązanie wydaje się być „oczywistym dopasowaniem” do „wartości strategicznej” opartej na sprzedaży krzyżowej produktów płatniczych, i że konkurencyjny oferta wydawała się mało prawdopodobna.

Australijska Komisja ds. Konkurencji i Konsumentów, która musiałaby zatwierdzić transakcję, powiedziała, że dopiero została powiadomiona o planie i „przeanalizujemy go uważnie, gdy poznamy szczegóły”.

POPULARNOŚĆ

Utworzony w 2014 r., Afterpay był liderem niszowego sektora płatności online bez czeków kredytowych, który w zeszłym roku wdarł się do głównego nurtu, ponieważ coraz więcej osób, zwłaszcza młodych, wybrało płacić w ratach za przedmioty codziennego użytku podczas pandemii.

Firmy BNPL pożyczają kupującym środki natychmiastowe, zwykle do kilku tysięcy dolarów, które można spłacić bez odsetek.

na ogół zarabiają pieniądze z prowizji handlowców i opóźnionych opłat – a nie z płatności odsetek – omijają prawną definicję kredytu, a tym samym prawa kredytowe.

Oznacza to, że dostawcy BNPL nie są zobowiązani do sprawdzania przeszłości nowych kont, w przeciwieństwie do firm obsługujących karty kredytowe i zwykle proszą tylko o imię i nazwisko wnioskodawcy, adres i datę urodzenia te. Krytycy twierdzą, że sprawia to, że system jest łatwiejszym celem oszustw.

Luźne regulacje, rosnąca popularność i szybkie przyjęcie wśród użytkowników doprowadziły do szybkiego wzrostu w sektorze i podobno zmusiły nawet Apple Inc do uruchomienia usługi.

W przypadku Afterpay umowa z Square zapewnia dużą bazę klientów na głównym rynku docelowym, Stanach Zjednoczonych, gdzie sprzedaż w roku fiskalnym 2021 prawie potroiła się do 11,1 miliarda dolarów w stałych walutach.

p> Transakcja „wygląda na zbliżoną do sfinalizowania, przy braku lepszej propozycji”, powiedział Phillip Chippindale, analityk Ord Minnett, dodając, że „przynosi znaczące korzyści w skali, w tym dla produktów Square’s Seller and Cash”.

Rozmowy między obiema firmami rozpoczęły się ponad rok temu, a Square był przekonany, że nie ma konkurencyjnej oferty, powiedziała osoba mająca bezpośrednią wiedzę o transakcji.

Akcjonariusze Afterpay otrzymają 0,375 klasy Square Akcje za każdą posiadaną akcję Afterpay, co oznacza cenę około 126,21 A$ za akcję ba spółki poinformowały o piątkowym zamknięciu Square.

Square poinformowało, że przeprowadzi wtórne notowanie na Australijskiej Giełdzie Papierów Wartościowych, aby umożliwić akcjonariuszom Afterpay handel akcjami za pośrednictwem udziałów depozytowych CHESS (CDI).

/p>

FacebookTwitterLinkedin