Este es un editorial de opinión de Luke Mikic, escritor, presentador de podcasts y macroanalista.

Esta es la segunda parte de dos serie sobre la Teoría del Batido de Dólares y la progresión natural de esto al”Batido de Bitcoin”. En este artículo, exploraremos dónde encaja Bitcoin en una crisis global de deuda soberana.

La teoría del batido de Bitcoin

La mayoría de la gente cree que la monetización de Bitcoin perjudicará más a los Estados Unidos como es el país con la moneda de reserva mundial actual. No estoy de acuerdo.

La monetización de bitcoin beneficia a una nación desproporcionadamente más que a cualquier otro país. Te guste, déle la bienvenida o prohíbalo, EE. UU. es el país que más se beneficiará de la monetización de bitcoin. Bitcoin ayudará a prolongar la vida del USD más de lo que muchos pueden conceptualizar y este artículo explica por qué.

Si avanzamos asumiendo que la tesis del batido del dólar continúa diezmando las monedas más débiles en todo el mundo, estos los países tendrán que tomar una decisión cuando su moneda sufra una hiperinflación. Algunos de estos países se verán obligados a dolarizar, como el more de 65 países que están dolarizados o tienen su moneda local vinculada al dólar estadounidense.

Algunos pueden optar por adoptar un patrón cuasi-oro como lo ha hecho Rusia recientemente. Algunos incluso pueden optar por adoptar el yuan chino o el euro como su medio de cambio local y unidad de cuenta. Algunas regiones podrían copiar lo que ha hecho el gobierno en la sombra de Myanmar y adopte la moneda estable Tether como moneda de curso legal. Pero lo que es más importante, algunos de estos países adoptarán bitcoin.

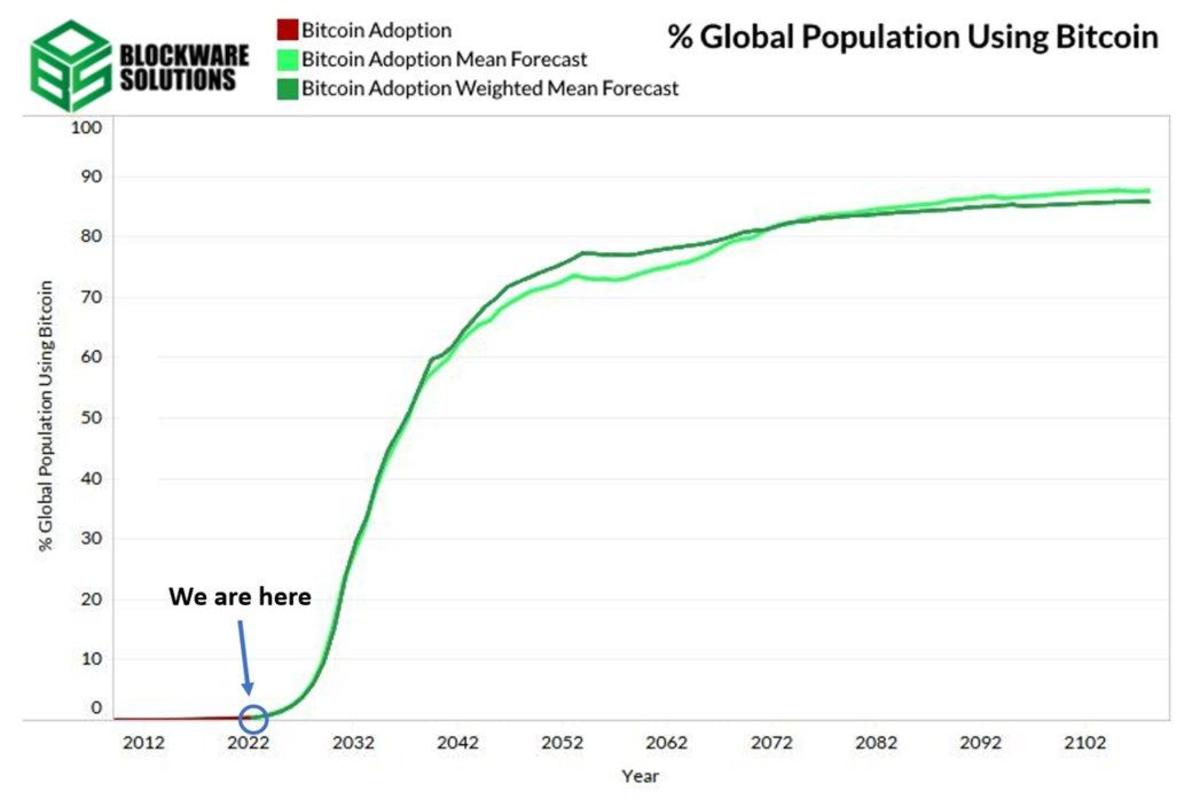

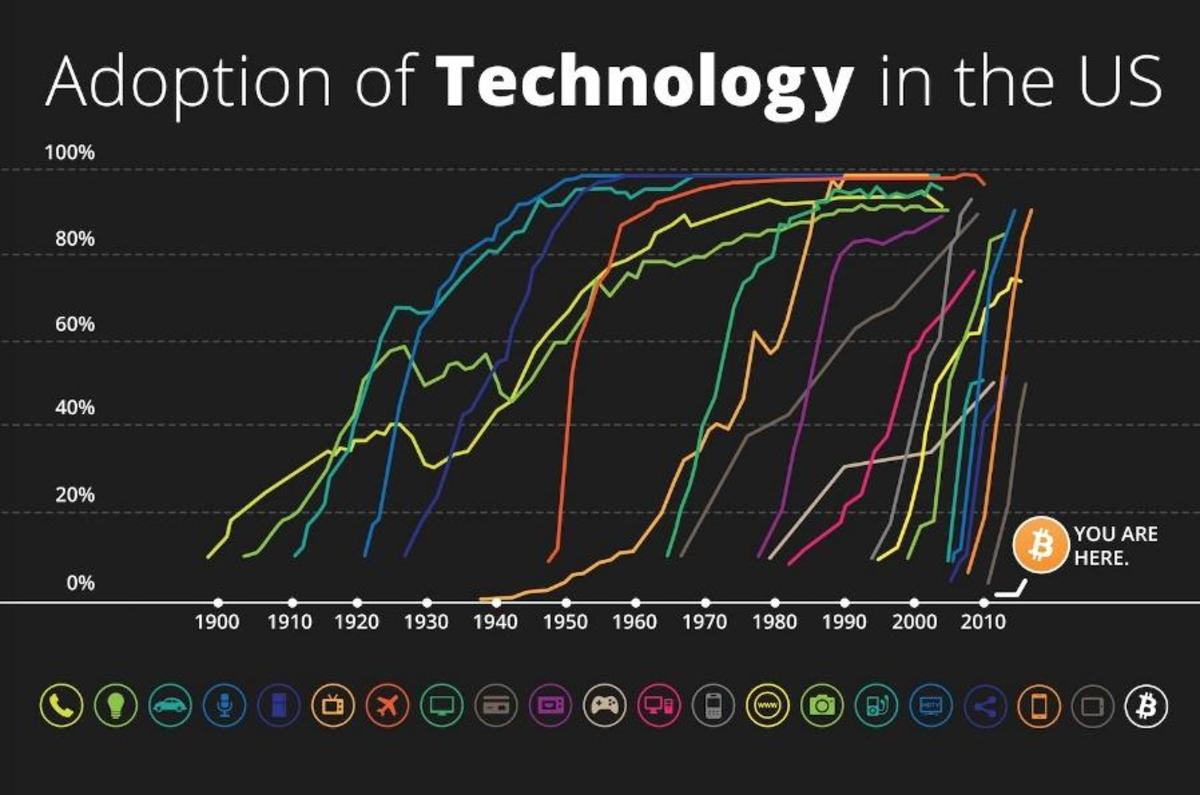

Para los países que adopten bitcoin, será demasiado volátil para hacer cálculos económicos y usarlo como unidad de cuenta cuando aún está en sus inicios. curva de adopción.

(Fuente)

A pesar de la narrativa de consenso que rodea a aquellos que dicen:”La volatilidad de Bitcoin está disminuyendo porque las instituciones han llegado”, creo firmemente que esto no está arraigado en la realidad. En un artículo anterior escrito a fines de 2021 que analizaba la curva de adopción de bitcoin, describí por qué creo que la volatilidad de bitcoin seguirá aumentando a partir de aquí a medida que avanza a través de $ 500,000, $ 1 millón e incluso $ 5 millones por moneda. Creo que bitcoin seguirá siendo demasiado volátil para usarlo como una verdadera unidad de cuenta hasta que supere las ocho cifras en dólares actuales, o una vez que absorba el 30 % de la riqueza mundial.

(Fuente)

Por esta razón, creo que los países que adoptarán bitcoin, también se verán obligados a adoptar el dólar estadounidense específicamente como una unidad de cuenta. Los países que adopten un estándar de bitcoin serán un caballo de Troya para el dominio global continuo del dólar.

Deja de lado tus opiniones sobre si las monedas estables son monedas de mierda por solo un segundo. Con desarrollos recientes, como Taro trayendo monedas estables a Lightning Network, imagine la posibilidad de mover monedas estables alrededor del mundo, instantáneamente y por tarifas casi nulas.

La Reserva Federal de Cleveland parece estar prestando mucha atención a estos desarrollos, ya que recientemente publicaron un artículo titulado “The Lightning Network: Turning Bitcoin Into Dinero.”

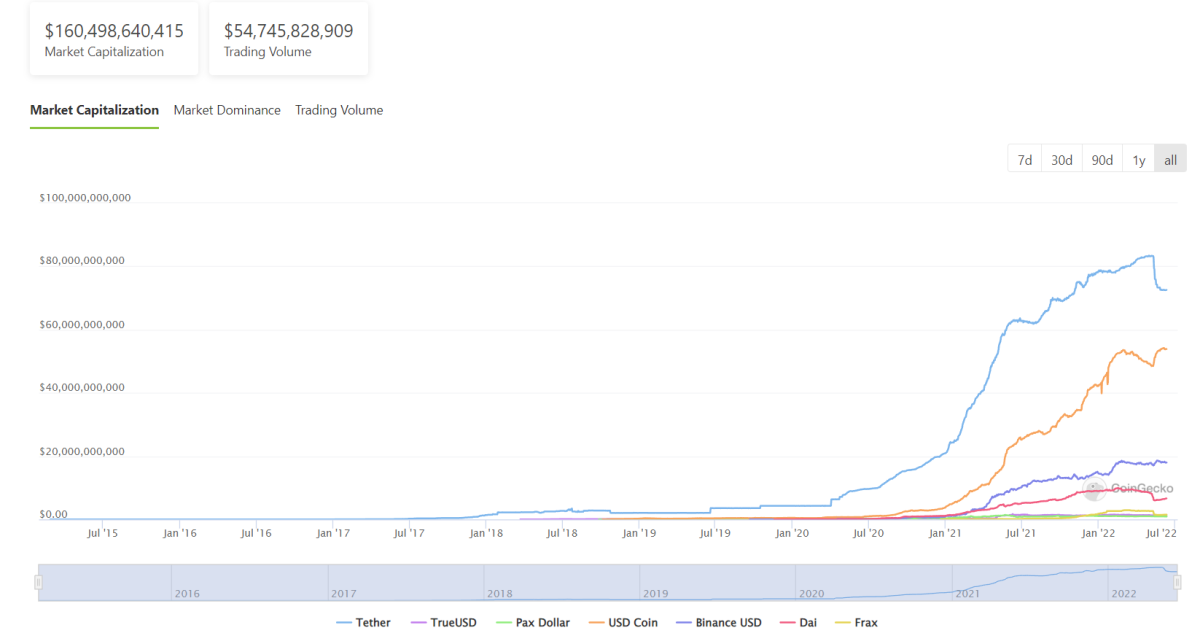

Al alejarnos, podemos ver que desde marzo de 2020, el suministro de monedas estables ha crecido de menos de $ 5 mil millones a más de $ 150 mil millones.

(Fuente)

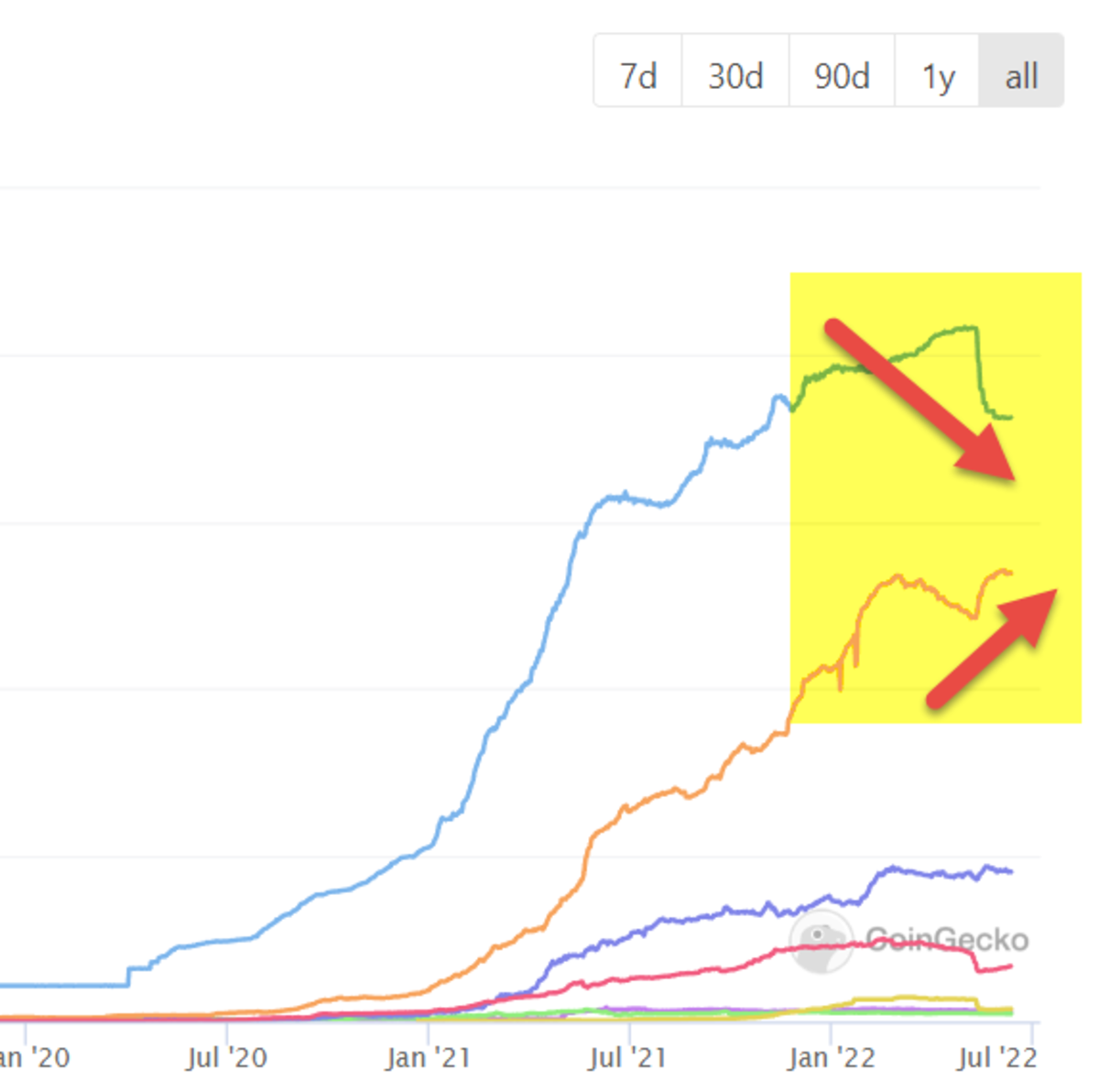

Lo que encuentro más interesante no es la tasa de crecimiento de las monedas estables, sino qué monedas estables están creciendo más rápido. Después de la reciente debacle de Terra/LUNA, el capital huyó de lo que se percibe como monedas estables más”arriesgadas”como tether, a otras más”seguras”como USDC.

(Fuente)

Esto se debe a que USDC es 100% respaldado por efectivo y deuda a corto plazo.

BlackRock es el administrador de activos más grande del mundo y recientemente encabezó un Ronda de recaudación de fondos de $440 millones invirtiendo en Circle. Pero no fue solo una ronda de financiación; BlackRock actuará como el principal administrador de activos para USDC y sus reservas de tesorería, que ahora es de casi $ 50 mil millones.

(Fuente)

El mencionado Tether parece estar siguiendo los pasos del USDC. Tether ha sido criticado durante mucho tiempo por su opacidad y el hecho de que está respaldado por papel comercial riesgoso. Tether ha sido visto como la moneda estable del dólar estadounidense en alta mar no regulada. Dicho esto, Tether vendió su papel comercial más riesgoso a cambio de deuda del gobierno de EE. UU. más prístina. También acordaron someterse a una auditoría completa para mejorar la transparencia.

Si Tether es fiel a su palabra y continúa respaldando USDT con deuda del gobierno de EE. UU., podríamos ver un escenario en el futuro cercano en el que el 80 % del mercado total de monedas estables esté respaldado por deuda del gobierno de EE. UU. Otro emisor de stablecoin, MakerDao, también capituló esta semana y compró 500 millones de dólares en bonos del gobierno para su tesorería.

Fue crucial que el dólar estadounidense fuera la principal denominación de bitcoin durante los primeros 13 años de su vida, durante los cuales se había liberado el 85 % del suministro de bitcoin. Los efectos de red son difíciles de cambiar, y el dólar estadounidense se beneficiará más de la proliferación del mercado”criptográfico”en general.

Este marco de Bretton Woods III describe correctamente el problema al que se enfrenta Estados Unidos: el país necesita encontrar a alguien que compre su deuda. Muchos agoreros del dólar asumen que la Fed tendrá que monetizar gran parte de la deuda. Otros dicen que el aumento de las regulaciones está en camino para el sistema bancario comercial de EE. UU., que fue regulado para tener más bonos del Tesoro en la era 2013-2014, ya que países como Rusia y China comenzaron a desinvertir y desacelerar sus compras. Sin embargo, ¿qué sucede si un mercado de monedas estables en proliferación, respaldado por la deuda del gobierno, puede ayudar a absorber esa demanda perdida de bonos del Tesoro de EE. UU.? ¿Es así como EE. UU. encuentra una solución al sistema de petrodólares que se está desmoronando?

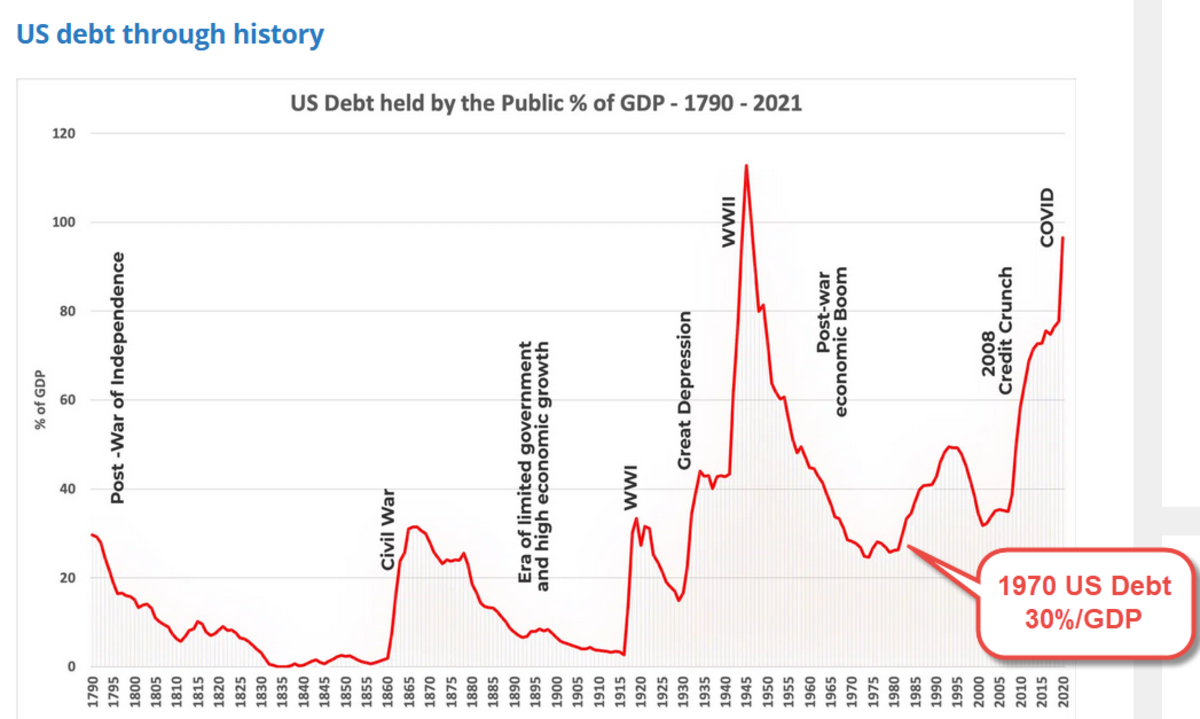

Curiosamente, EE. UU. necesita encontrar una solución a sus problemas de deuda, y rápido. Las naciones de todo el mundo están compitiendo para escapar del sistema de petrodólares centrado en el dólar que Estados Unidos ha podido utilizar durante décadas como arma para afianzar su hegemonía. Las naciones BRICS han anunciado sus intenciones de crear un nueva moneda de reserva y hay muchos otros países, como Arabia Saudita, Irán, Turquía y Argentina, que son solicitando ser parte de esta asociación BRICS. Para empeorar las cosas, Estados Unidos tiene una deuda de 9 billones de dólares que vence en los próximos 24 meses.

¿Quién va a comprar ahora toda esa deuda?

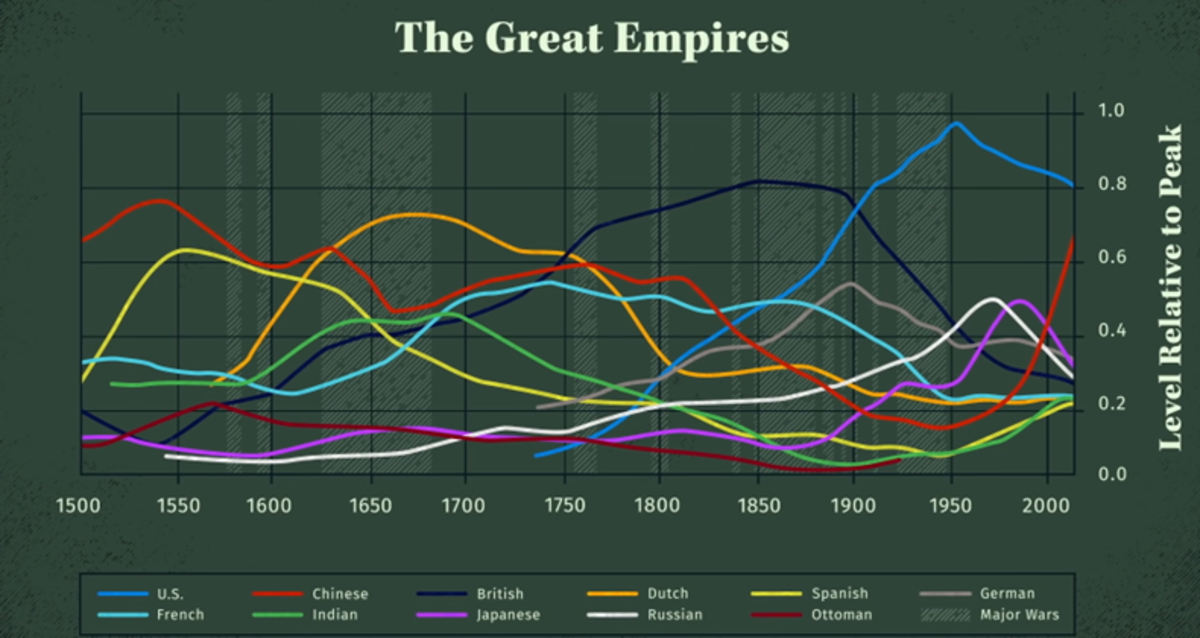

Estados Unidos vuelve a estar arrinconado como en la década de 1970. ¿Cómo protege el país su hegemonía de casi 100 años como emisor de moneda de reserva mundial y su hegemonía de 250 años como el imperio dominante del mundo?

Guerras de divisas y comodines económicos

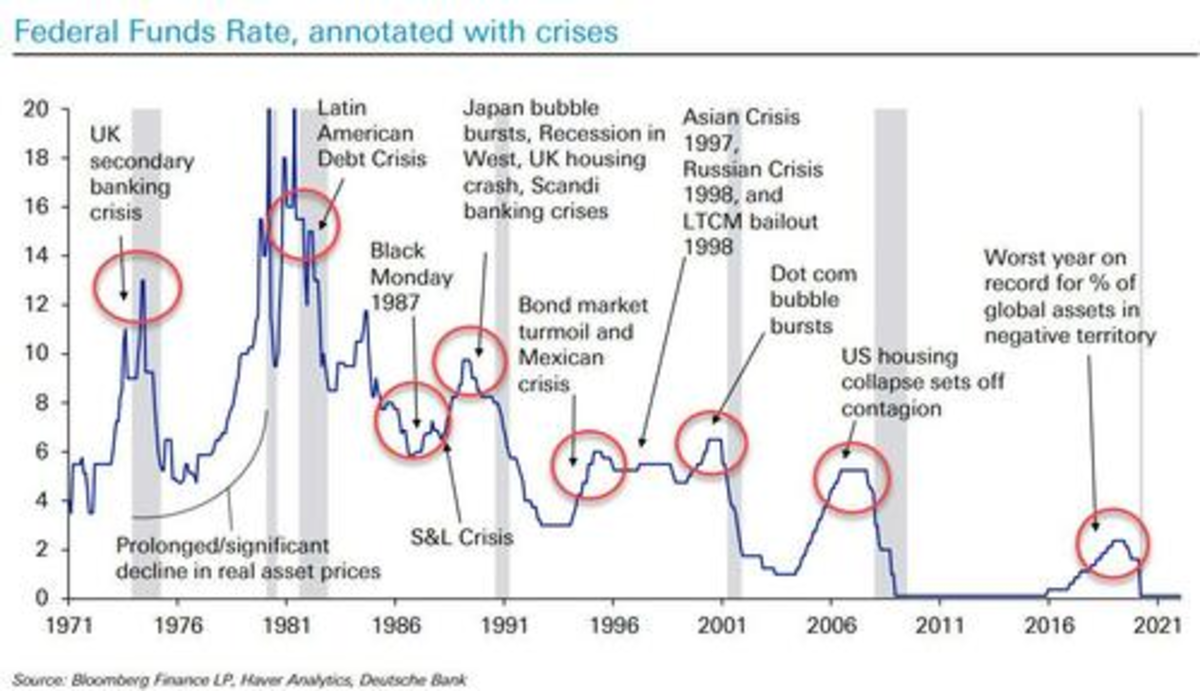

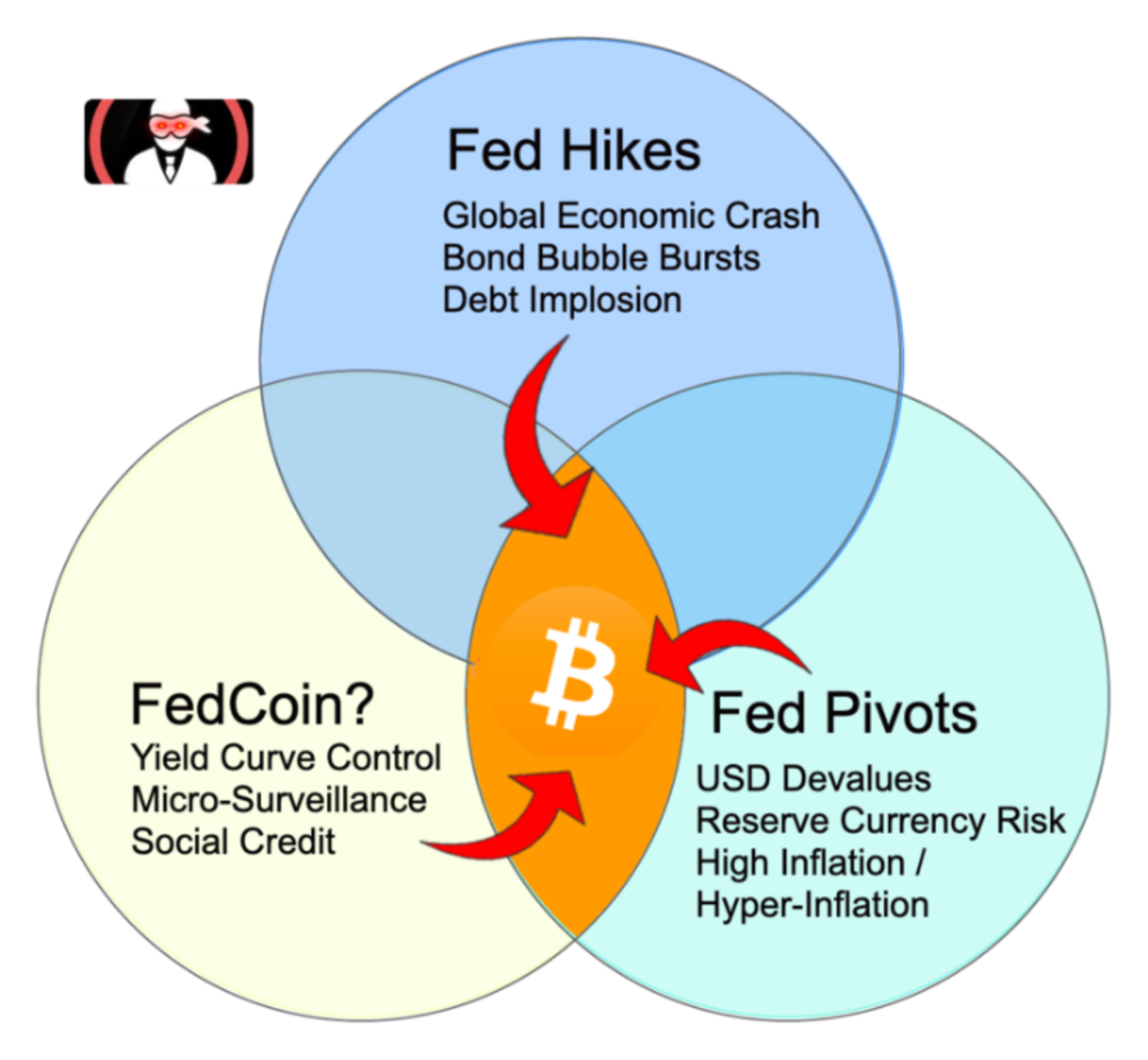

Esta Es donde la tesis se vuelve mucho más especulativa. ¿Por qué la Reserva Federal continúa elevando agresivamente las tasas de interés, llevando a la bancarrota a sus supuestos aliados como Europa y Japón, mientras aparentemente envía al mundo a una depresión global? “Para combatir la inflación”, es lo que nos dicen.

Exploremos una alternativa, la posible razón por la que la Fed podría estar subiendo las tasas de manera tan agresiva. ¿Qué opciones tiene Estados Unidos para defender su hegemonía?

En un mundo actualmente bajo una guerra caliente, ¿parecería tan descabellado especular que podríamos estar entrando en una guerra fría económica? ¿Una guerra de bancos centrales, por así decirlo? ¿Nos hemos olvidado de las “armas de destrucción masiva”? ¿Hemos olvidado lo que le hicimos a Libia e Irak por intentar eludir el sistema de petrodólares y dejar de usar el dólar estadounidense a principios de la década de 2000?

(Fuente)

Hasta hace seis meses, mi caso base era que la Reserva Federal y los bancos centrales de todo el mundo actuarían al unísono, fijarían las tasas de interés bajas y usarían el objetivo”sándwich de represión financiera” para inflar la enorme e insostenible relación deuda-PIB del 400% del mundo. Esperaba que siguieran los planos económicos establecidos en dos libros blancos económicos. El primero publicado por el FMI en 2011 titulado “The Liquidation Of Government Debt” y luego el segundo artículo publicado por BlackRock en 2019 titulado, “Hacer frente a la próxima recesión.”

También esperaba que todos los bancos centrales trabajaran en conjunto para avanzar hacia la implementación monedas digitales del banco central (CBDC) y trabajando juntos para implementar el”Gran Reinicio”. Sin embargo, cuando los datos cambian, cambio mis opiniones. Desde las políticas progresivamente coordinadas de los gobiernos y los bancos centrales de todo el mundo a principios de 2020, creo que algunos países no están tan alineados como antes.

Hasta finales de 2021, tenía la firme opinión de que era matemáticamente imposible que EE. UU. aumentara las tasas, como lo hizo Paul Volcker en la década de 1970, en esta etapa del ciclo de la deuda a largo plazo sin colapsar el mercado mundial. mercado de deuda.

La deuda en poder del público es casi tan alta como durante la Segunda Guerra Mundial

Pero, ¿qué pasa si la Fed quiere colapsar los mercados de deuda globales? ¿Qué pasa si EE. UU. reconoce que un dólar fortalecido causa más dolor a sus competidores globales que a ellos mismos? ¿Qué pasa si EE. UU. reconoce que sería la última ficha de dominó que queda en pie en una cascada de incumplimientos soberanos? ¿El colapso de los mercados de deuda globales conduciría a la hiperdolarización? ¿Es este el único comodín económico que EE. UU. tiene bajo la manga para prolongar su reinado como hegemonía global dominante?

(Fuente)

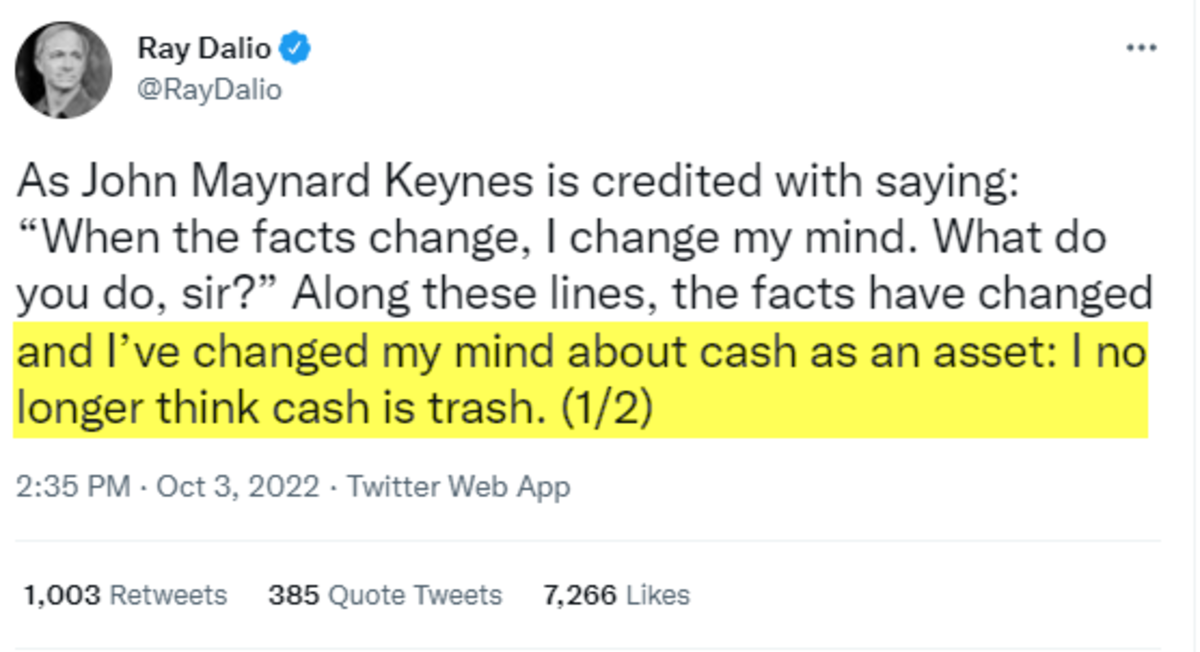

Mientras todos esperan el pivote de la Fed, creo que el pivote más importante ya sucedió: el Pivote de Dalio.

(Fuente)

Como Discípulo de Ray Dalio, he construido todo mi marco macroeconómico sobre la idea de que”el efectivo es basura”. Creo que ese mantra sigue siendo válido para cualquiera que use cualquier otra moneda fiduciaria, pero ¿Dalio se ha topado con alguna información nueva sobre el USD que lo ha hecho cambiar de opinión?

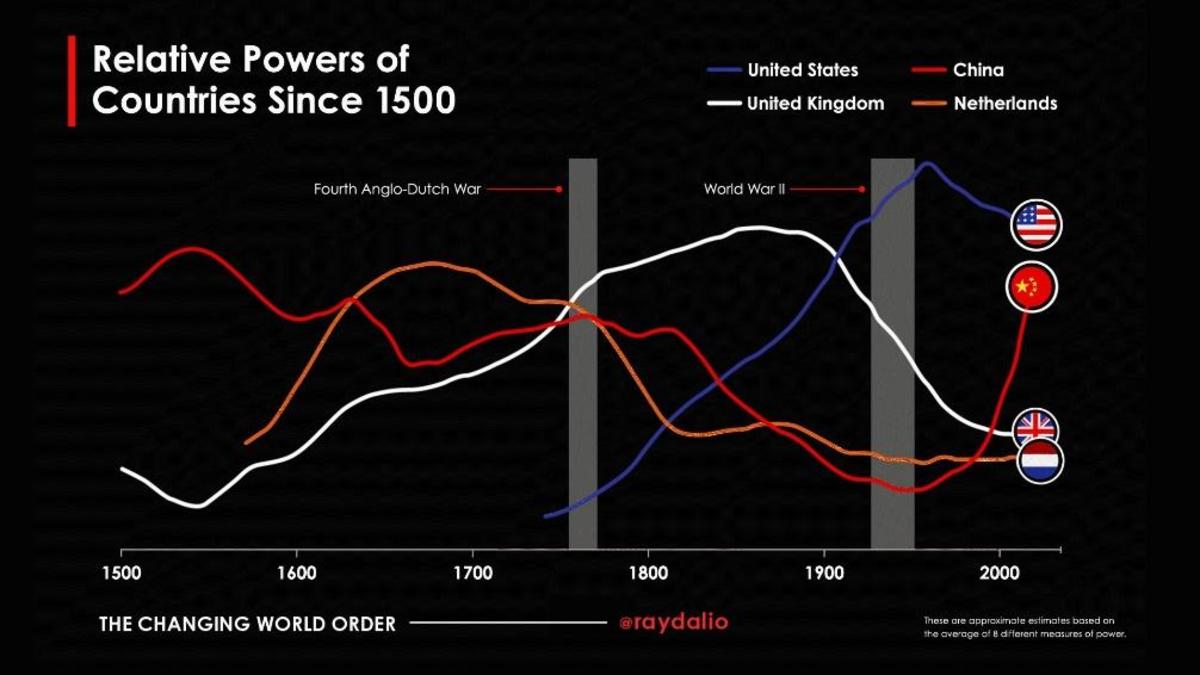

Dalio escribió un libro fenomenal”El orden mundial cambiante: Por qué las naciones tienen éxito o fracasan” que detalla cómo ocurren las guerras cuando los imperios globales chocan.

(Fuente)

¿Ha llegado a la conclusión de que Estados Unidos podría estar a punto de armar el dólar, por lo que no es tan basura? ¿Ha llegado a la conclusión de que Estados Unidos no va a permitir voluntariamente que China sea el próximo imperio en ascenso del mundo como proclamó una vez? ¿El aumento agresivo de las tasas de EE. UU. conduciría a una fuga de capitales a EE. UU., un país que tiene un sistema bancario comparativamente más saludable que sus competidores en China, Japón y Europa? ¿Tenemos alguna evidencia para este extravagante escenario hipotético del campo izquierdo?

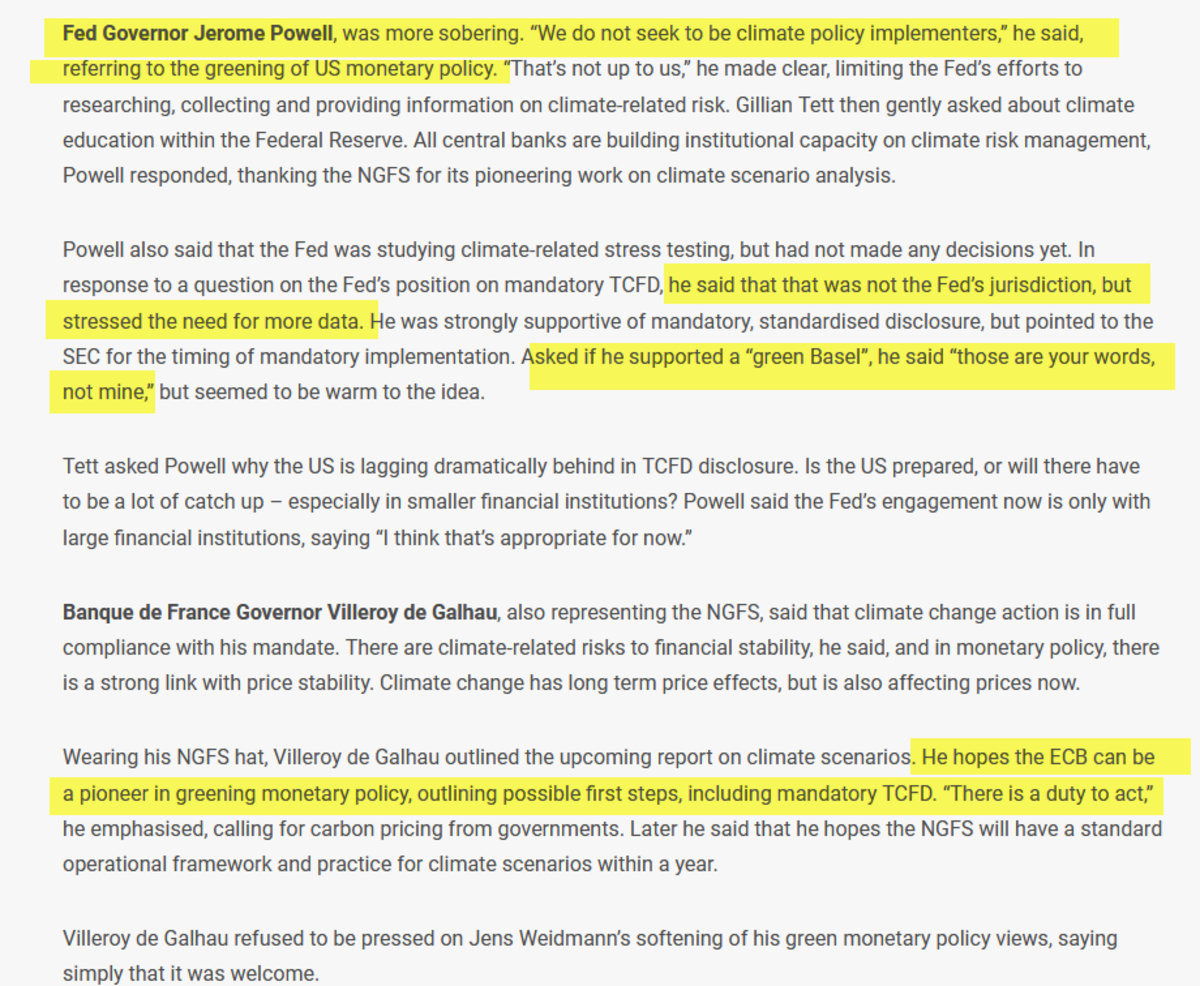

Tampoco olvidemos que esta no es solo una carrera con Estados Unidos contra China. A la segunda moneda extranjera más utilizada en el mundo, el euro, probablemente no le importaría obtener el poder de un imperio estadounidense en declive. Tenemos que hacer la pregunta, ¿por qué Jerome Powell se niega a alinear las políticas monetarias con uno de nuestros aliados más cercanos en Europa?

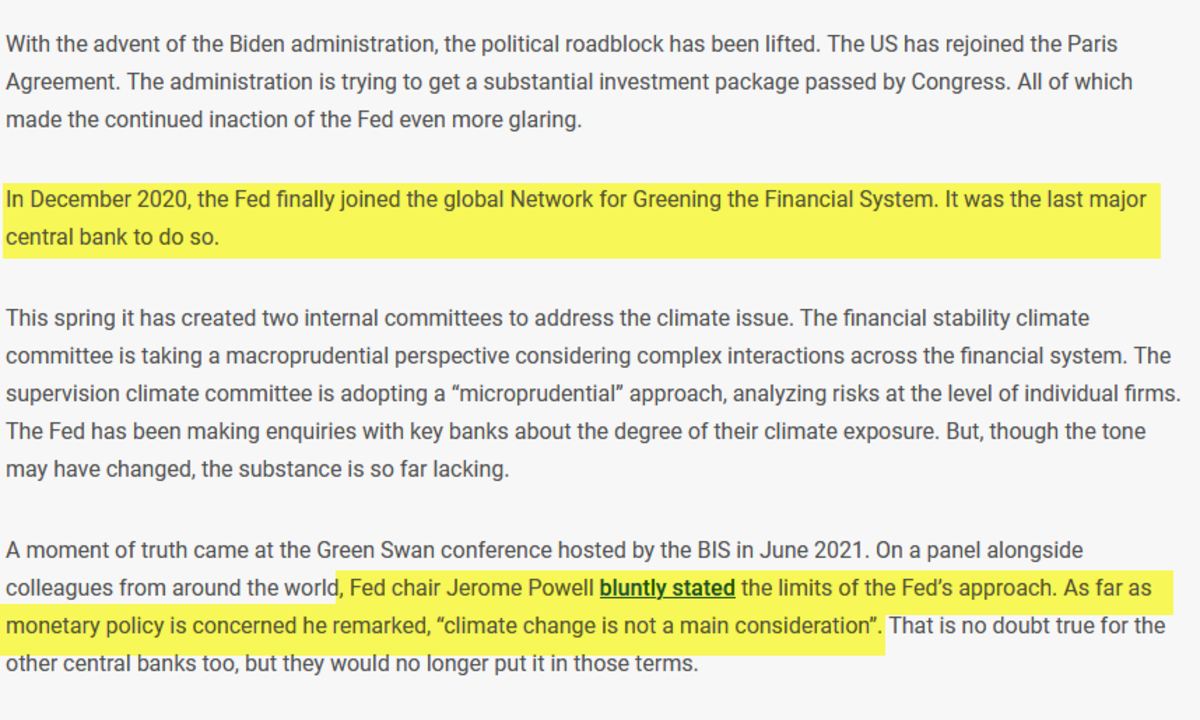

(Fuente)

En este esclarecedor 2021 webinar, en la conferencia de banca central Green Swan, Powell se negó rotundamente a aceptar las políticas de”banca central verde”que se discutieron. Esto enfureció visiblemente a Christine Lagarde, directora del Banco Central Europeo, quien también formó parte del evento.

(Fuente )

Algunas de las citas de Powell en esa entrevista son esclarecedoras.

(Fuente)

(Fuente)

¿Es esto una señal de que EE. UU. ya no es fanático de la ¿Grandes ideologías de reinicio que salen de Europa? ¿Por qué la Fed también ignora a las Naciones Unidas rogándoles que bajen las tasas?

(Fuente)

Podemos especular sobre cuáles pueden ser las intenciones de Powell todo el día, pero prefiero mirar los datos. Desde el acalorado debate inicial de Powell con Lagarde y el posterior aumento de tasas de la Fed en el repo inverso días después, el dólar ha diezmado al euro.

Las tasas de reporto inverso aumentaron inicialmente el 31 de mayo de 2022

En abril de 2022, Powell fue arrastrado a otro “debate” con Lagarde, encabezado por el titular del FMI. Powell reafirmó su postura sobre el cambio climático y la banca central.

La La trama se complica cuando consideramos las implicaciones de la transición de la tasa de interés LIBOR y SOFR que ocurrió a principios de 2022. ¿Este cambio en la tasa de interés permitirá que la Fed aumente las tasas de interés y aísle al sistema bancario del contagio que resultará de una ola? de los impagos de deuda global en el mercado más amplio de eurodólares?

(Fuente)

Creo que es interesante que, según algunas métricas, el sistema bancario de EE. UU. muestre comparativamente menos signos de estrés que en Europa o el resto del mundo, lo que valida la tesis de que SOFR está aislando a EE. UU. hasta cierto punto.

Un nuevo activo de reserva

Si EE. UU. está en guerra con otros bancos centrales o no, no cambia el hecho de que el país necesita un nuevo activo de reserva neutral para respaldar al dólar. Crear un colapso deflacionario global y convertir el dólar en un arma es solo una jugada a corto plazo . Recoger activos a bajo precio y armar el dólar solo forzará la dolarización en el corto plazo. Las naciones BRICS y otras que están desilusionadas con el sistema financiero centrado en SWIFT continuarán desdolarizando y tratando de crear una alternativa al dólar.

La moneda de reserva global ha estado respaldada de manera informal por la nota del Tesoro de EE. UU. durante los últimos 50 años, desde que Nixon cerró la ventana del oro en 1971. En tiempos de riesgo, las personas recurren al activo de reserva como una forma de conseguir dólares. Durante los últimos 50 años, cuando las acciones se liquidaron, los inversores huyeron a la”seguridad”de los bonos, que se apreciarían en entornos de”aversión al riesgo”. Esta dinámica sentó las bases de la infame cartera 60/40, hasta que esta operación finalmente se rompió en marzo de 2020 cuando el mercado del Tesoro perdió liquidez.

(Fuente)

A medida que hacemos la transición a la era de Bretton Woods III , el dilema de Triffin finalmente se está volviendo insostenible. Estados Unidos necesita encontrar algo con lo que respaldar al dólar. Me parece poco probable que respalden el dólar con oro. Esto sería hacerle el juego a Rusia y China, que tienen reservas de oro mucho mayores.

Esto deja a los EE. UU. con la espalda contra la pared. Se está perdiendo la fe en el dólar y seguramente querrían conservar su estatus de moneda de reserva global. La última vez que Estados Unidos estuvo en una posición vulnerable similar fue en la década de 1970 con una alta inflación. Parecía que el dólar fracasaría hasta que EE. UU. vinculó efectivamente el dólar al petróleo a través del acuerdo de petrodólares con los saudíes en 1973.

El país se enfrenta hoy a un dilema similar pero con un conjunto diferente de variables. Ya no tienen la opción de respaldar el dólar con petróleo u oro.

¡Ingrese a Bitcoin!

Bitcoin puede estabilizar el dólar e incluso prolongar su estado de moneda de reserva global por mucho más tiempo que muchos la gente espera! Lo que es más importante, bitcoin le da a EE. UU. lo único que necesita para las guerras monetarias del siglo XXI: confianza.

Los países pueden confiar más en un (petro)rublo/yuan respaldado en oro que en un dólar respaldado por papel sin valor. Sin embargo, un dólar respaldado por bitcoin es mucho más confiable que un (petro) rublo/yuan respaldado por oro.

Como se mencionó anteriormente, la monetización de bitcoin no solo ayuda económicamente a los EE. UU., sino que también perjudica directamente a nuestros competidores monetarios, China y, en menor medida, a Europa, nuestro supuesto aliado.

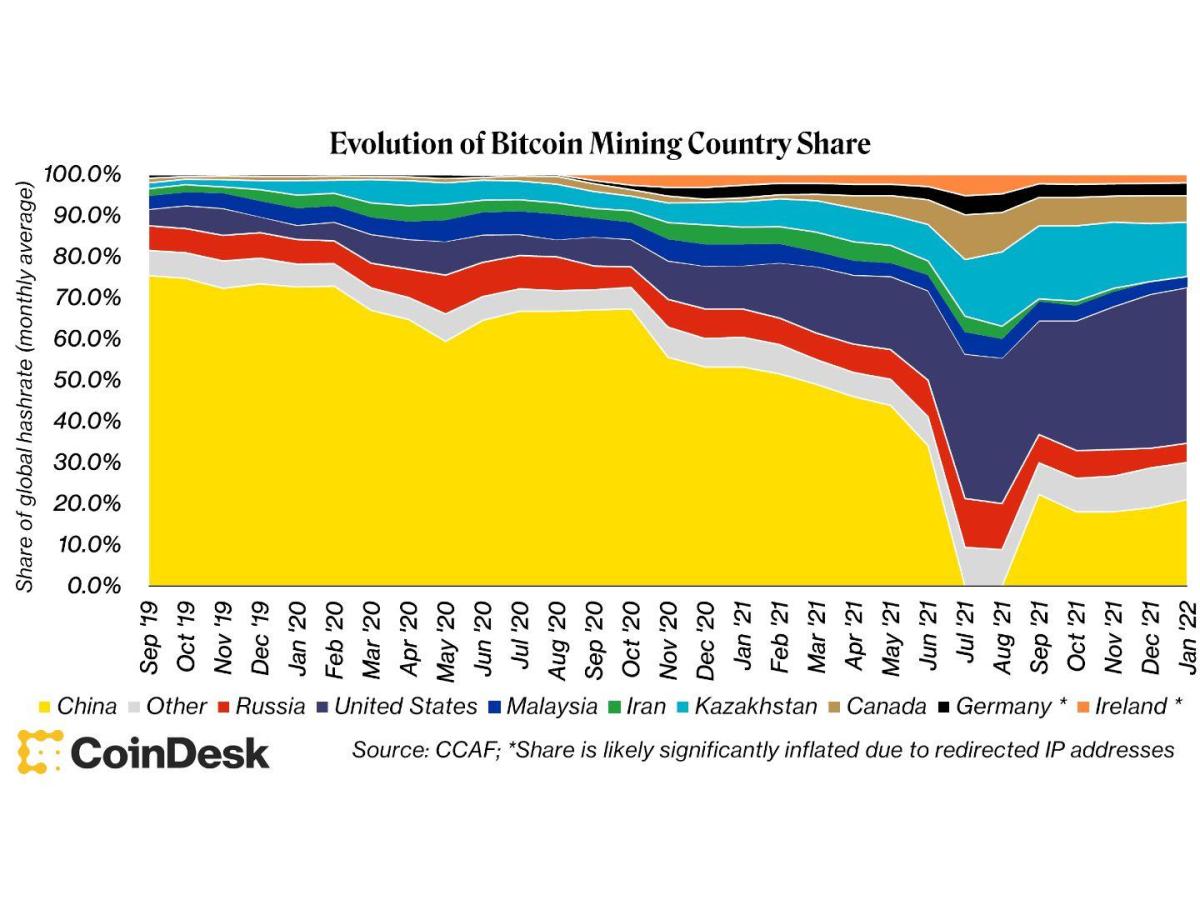

¿Estados Unidos se dará cuenta de que respaldar el dólar con energía perjudica directamente a China y Europa? China y Europa se enfrentan a importantes obstáculos relacionados con la energía y han prohibido infamemente la minería de prueba de trabajo de Bitcoin. Yo declaré que la crisis energética en China fue la verdadera razón por la que China prohibió la minería de bitcoins en 2021.

Hoy, a medida que hacemos la transición a la era digital, creo que se avecina un cambio fundamental:

Durante miles de años, el dinero ha estado respaldado por la confianza y oro, y protegido por barcos. Sin embargo, en este milenio, el dinero ahora estará respaldado por encriptación y matemática, y protegido por chips.

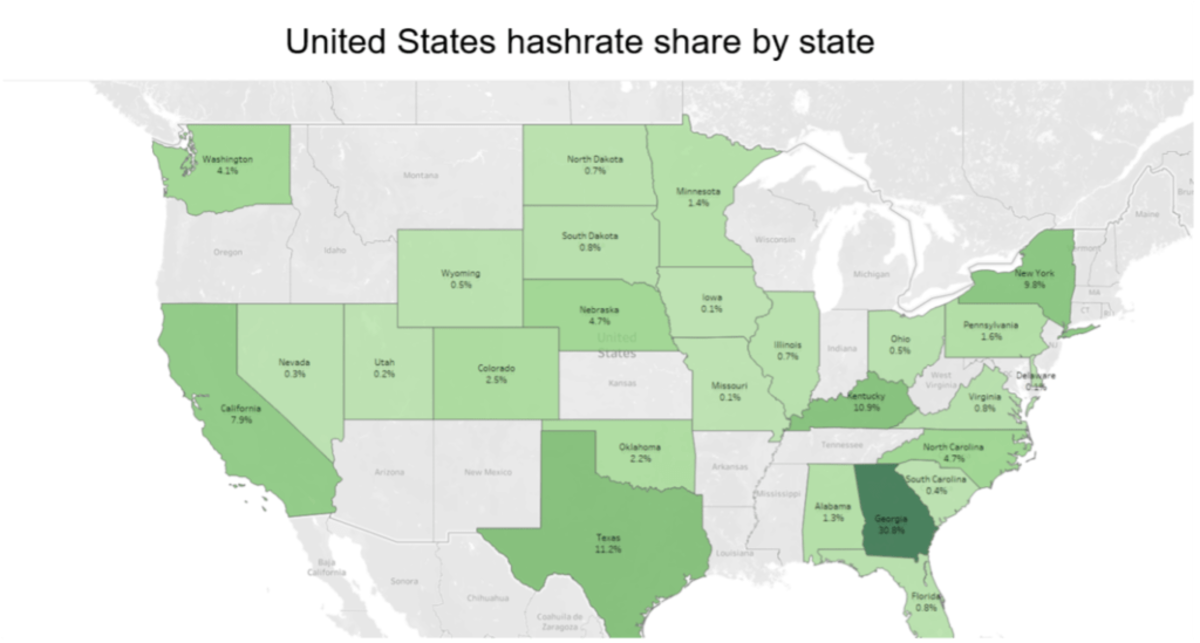

Si me permite una vez más participar en algunas especulaciones, creo que EE. UU. comprende esta realidad y se está preparando para un mundo desglobalizado de muchas maneras diferentes. Estados Unidos parece ser la nación occidental que adopta el enfoque más amigable con Bitcoin. Tenemos senadores en todos los EE. UU. tropezando con ellos mismos para convertir a sus estados en centros de Bitcoin al promulgar una regulación amistosa para la minería. La gran migración de hash de 2021 ha hecho que la mayor parte del hash chino se transfiera a los EE. UU., que ahora alberga más del 35 % de la tasa de hash del mundo.

(Fuente)

Las recientes sanciones contra los mineros rusos solo podrían acelerar aún más este hash migración. Aparte de algo de ruido en Nueva York, y el ETF al contado retrasado decisión, parece que EE. UU. está adoptando bitcoin.

(Fuente )

En este video, la secretaria del Tesoro, Janet Yellen, habla sobre Satoshi La innovación de Nakamoto. El presidente de la SEC, Gary Gensler, diferencia continuamente Bitcoin de”cripto”y también ha elogiado la invención de Satoshi Nakamoto.

(Fuente)

ExxonMobil es la compañía petrolera más grande de los EE. UU. y anunció que estaba utilizando la minería de bitcoin para compensar sus emisiones de carbono.

Luego está la pregunta, ¿por qué se le permitió a Michael Saylor lanzar un ataque especulativo contra el dólar para comprar bitcoin? ¿Por qué la Reserva Federal publica herramientas que destacan cómo fijar el precio de los huevos ( y otros bienes) en términos de bitcoin? Si EE. UU. se opuso tanto a prohibir bitcoin, ¿por qué se permitió todo esto en el país?

(Fuente)

Estamos pasando de un dólar respaldado por petróleo a un activo de reserva en dólares respaldado por bitcoin. Los cripto-eurodólares, también conocidos como monedas estables respaldadas por la deuda de los EE. UU., proporcionarán el puente entre el sistema de dólar respaldado por energía existente y este nuevo sistema de bitcoin/dólar respaldado por energía. Me parece terriblemente poético que el país fundado en la ideología de la libertad y la autosoberanía parezca posicionarse como el que más aprovecha esta innovación tecnológica. El dólar respaldado por bitcoin es la única alternativa al creciente posicionamiento de amenaza chino para la moneda de reserva global.

Sí, Estados Unidos ha cometido muchas atrocidades, diría que en ocasiones han sido culpables de abusar de su poder como potencia hegemónica mundial. Sin embargo, en un mundo que está siendo rápidamente consumido por un totalitarismo acelerado, ¿qué sucede si falla el poderoso experimento de EE. UU.? ¿Qué le sucede a nuestra civilización si permitimos que un imperio chino de puntuación de crédito social se levante y exporte su panóptico digital respaldado por CBDC al mundo? Una vez fui una de esas personas que vitoreaba la desaparición del imperio estadounidense, pero ahora temo que la supervivencia de nuestra propia civilización depende de la supervivencia del país que se fundó originalmente sobre los principios de la vida, la libertad y la propiedad.

Conclusiones

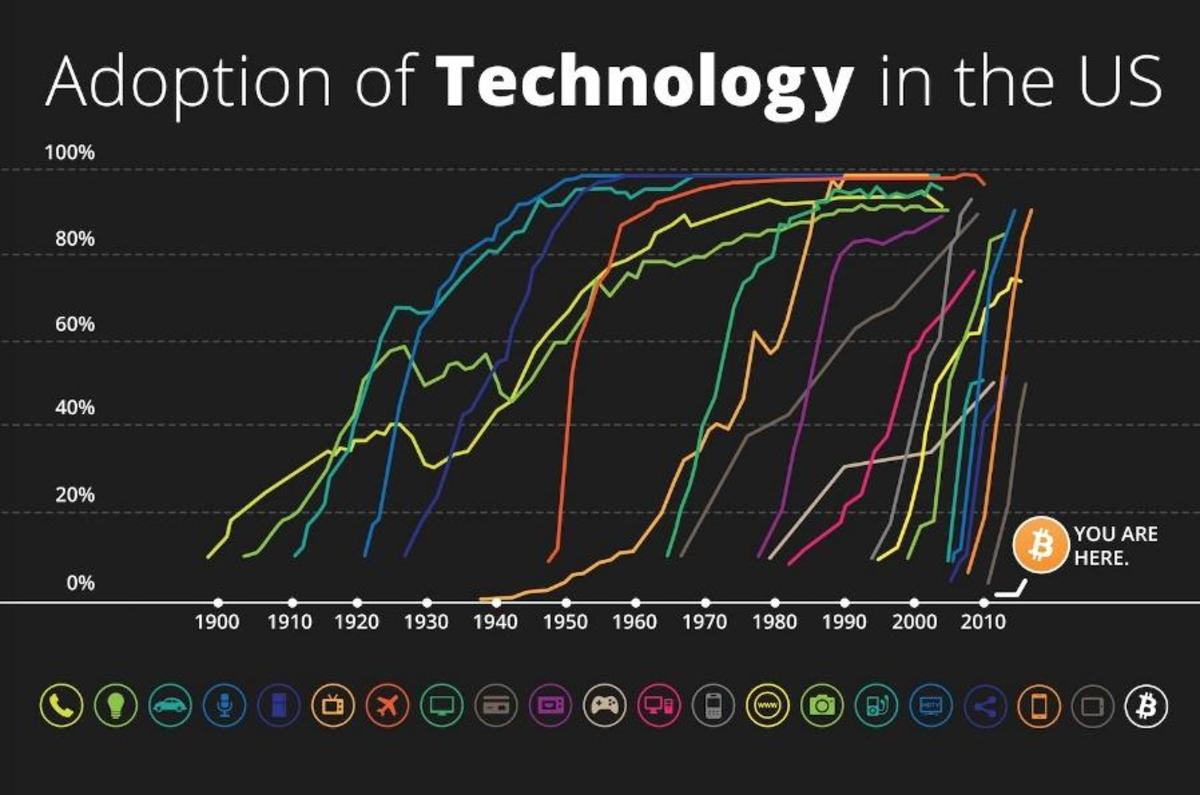

Alejándome, mantengo mi tesis original de que estamos en un nuevo orden monetario al final de la década. Sin embargo, los eventos de los meses anteriores sin duda han acelerado esa línea de tiempo 2030 ya rápida. También mantengo mi tesis original del artículo de 2021 sobre cómo se desarrolla la curva de adopción de bitcoin debido a lo roto que está el régimen monetario actual.

(Fuente)

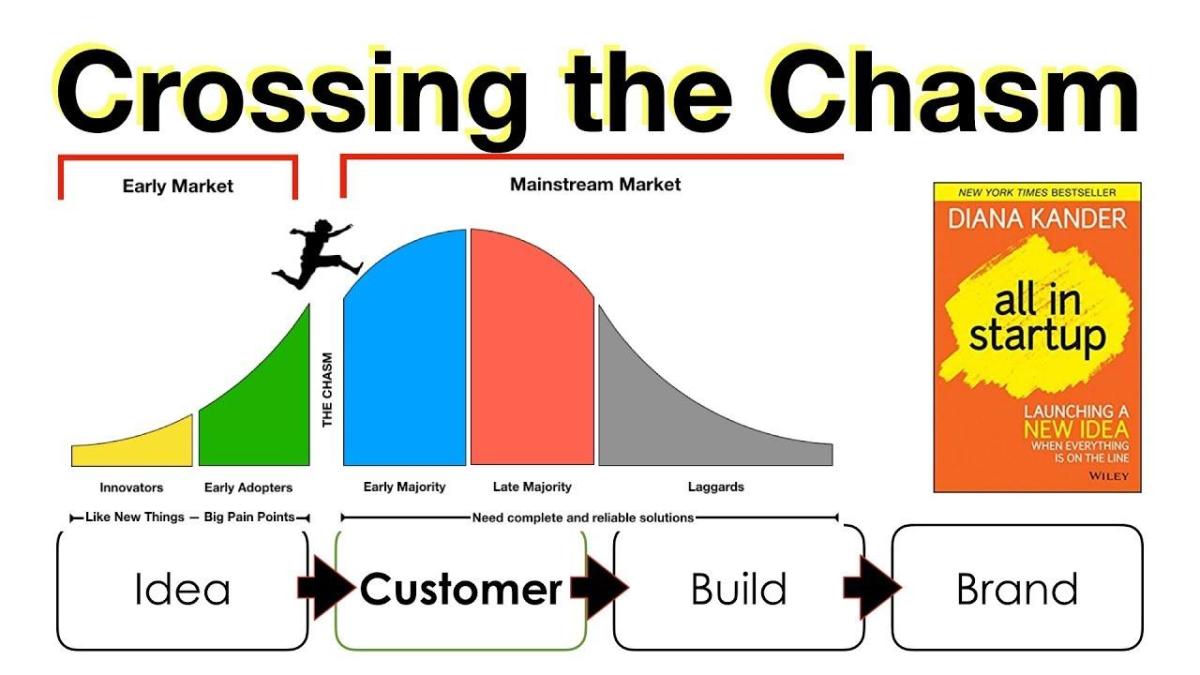

Creo que 2020 fue el punto de inflexión monetaria que ser el catalizador que toma bitcoin de 3.9% adopción global al 90 % de adopción en esta década. Esto es lo que implica cruzar el abismo para todas las tecnologías transformadoras que alcanzan una penetración generalizada.

(Fuente)

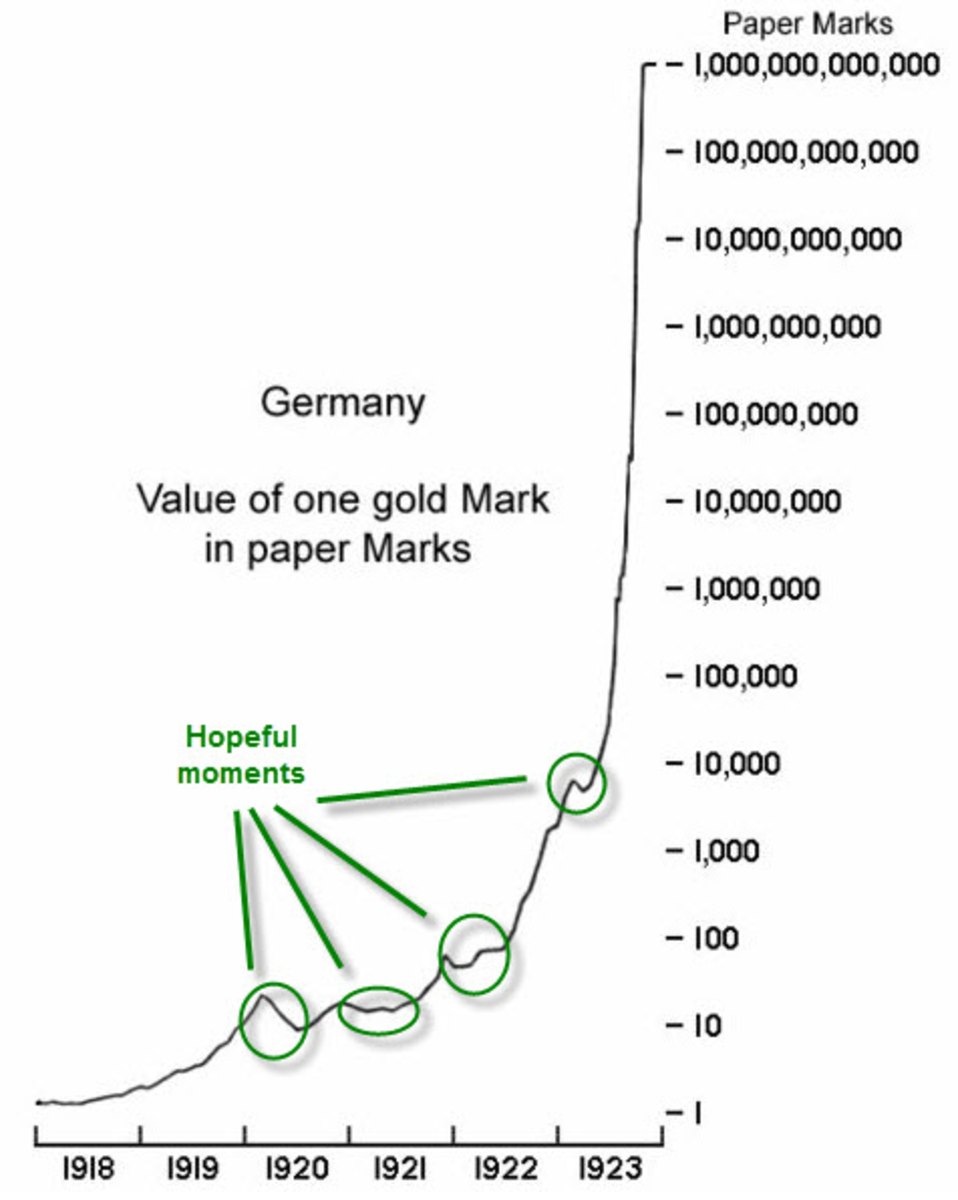

Sin embargo, habrá muchos”momentos de esperanza”en el camino, como ocurrió con el evento hiperinflacionario alemán de Weimar en la década de 1920.

(Fuente)

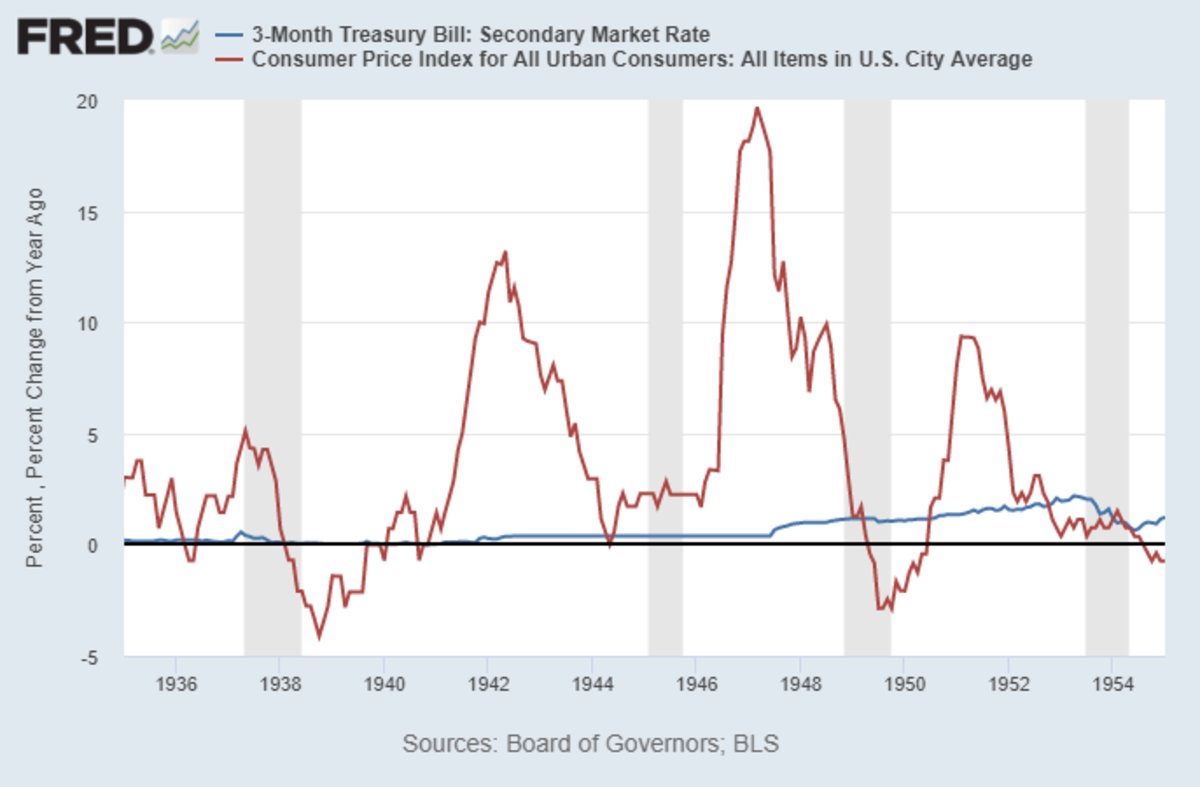

Habrá caídas y picos en la inflación, como hubo en la década de 1940 durante el desapalancamiento del gobierno de EE. UU.

(Fuente)

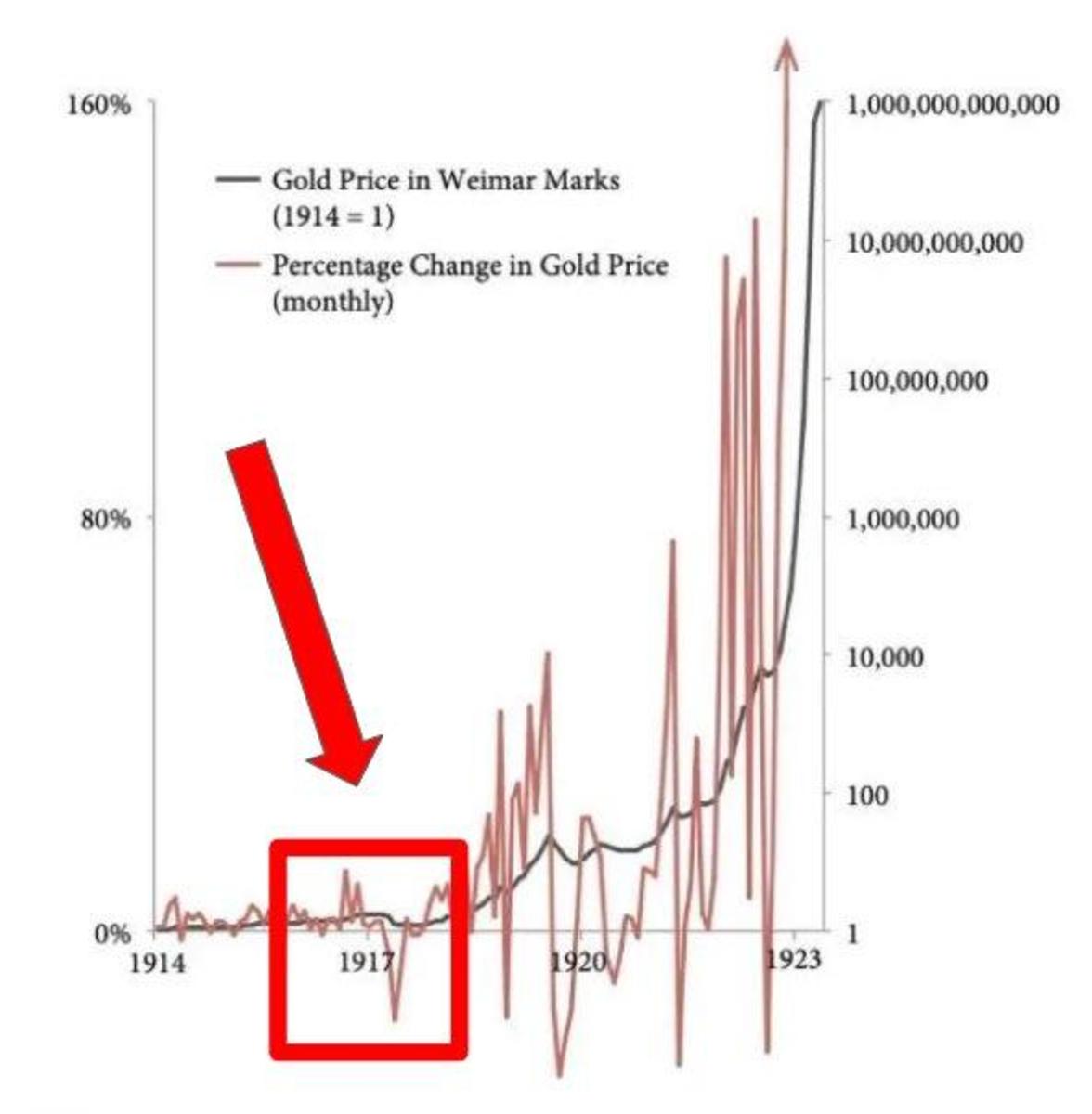

La desglobalización será el chivo expiatorio perfecto para lo que siempre iba a ser una década de desapalancamiento de la deuda pública. Las contracciones y espasmos monetarios son cada vez más frecuentes y más violentos con cada retiro que encontramos. Creo que la mayoría de las monedas fiduciarias se encuentran en las etapas de 1917 de la hiperinflación de Weimar.

(Fuente)

Este artículo estaba muy centrado en la adopción de bitcoin por parte del estado-nación, pero no perder de vista lo que realmente se está desarrollando aquí. Bitcoin es un caballo de Troya para la libertad y la soberanía propia en la era digital. Curiosamente, también siento que la hiperdolarización acelerará esta revolución pacífica.

La hiperinflación es el evento que hace que las personas hagan el trabajo y aprendan sobre el dinero. Una vez que muchos de estos dictadores hambrientos de poder se vean obligados a dolarizar y ya no tengan el control de su impresora de dinero local, es posible que estén más incentivados para apostar en algo como bitcoin. Algunos incluso pueden hacerlo por despecho, no queriendo que Estados Unidos les dicte su política monetaria

(Fuente)

El dinero es la principal herramienta utilizada por los estados para ejercer sus poderes autocráticos y autoritarios. Bitcoin es la innovación tecnológica que disolverá el estado-nación y fracturará el poder que tiene el estado al eliminar su monopolio sobre la oferta monetaria. De la misma manera que la imprenta fracturó el poder del dúo dinámico que era la iglesia y el estado, bitcoin separará el dinero del estado por primera vez en más de 5000 años de historia monetaria.

(Source)

So, to answer the dollar doomsdayers, “Is the dollar going to die?” Yes! But what will we see in the interim? De-dollarization? Maybe on the margins, but I believe we will see hyperdollarization followed by hyperbitcoinization.

This is a guest post by Luke Mikic. Opinions expressed are entirely their own and do not necessarily reflect those of BTC Inc or Bitcoin Magazine.