Este es un editorial de opinión de Leon Wankum, uno de los primeros estudiantes de economía financiera en escribir una tesis sobre Bitcoin en 2015.

El siguiente artículo es la última parte de una serie de artículos en los que tiene como objetivo explicar algunos de los beneficios de usar bitcoin como una”herramienta”. Las posibilidades son infinitas. Seleccioné tres áreas en las que Bitcoin me ha ayudado. Bitcoin me ayudó a llevar mis esfuerzos empresariales al siguiente nivel al permitirme administrar mi dinero de manera fácil y eficiente y generar ahorros. En la primera parte, expliqué qué oportunidades ofrece Bitcoin para los inversores inmobiliarios. En la segunda parte, describí cómo Bitcoin puede ayudarnos a encontrar el optimismo para un futuro más brillante.

Los psicólogos evolutivos creen que la capacidad de preservar la riqueza le dio a los humanos modernos la ventaja decisiva en la competencia evolutiva con otros humanos. Nick Szabo incluyó una anécdota interesante en su ensayo”Shelling Out: The Origins of Money“. Cuando el Homo sapiens sapiens desplazó al Homo neanderthalensis en Europa hace aproximadamente 35.000 años, siguió una explosión demográfica. Es difícil explicar por qué, porque los recién llegados, H. s. sapiens tenían cerebros de tamaño similar, huesos más débiles y músculos más pequeños que los neandertales. La mayor diferencia puede haber sido que las transferencias de riqueza se hicieron más efectivas o incluso posibles gracias a los coleccionables. H. s. sapiens se complacía en coleccionar conchas, hacer joyas con ellas, exhibirlas e intercambiarlas. Los neandertales no lo hicieron.

Sigue que la capacidad de preservar la riqueza es una de las bases de la civilización humana. Históricamente, ha habido una variedad de tecnologías de preservación de la riqueza que han cambiado constantemente y se han adaptado a las posibilidades tecnológicas de la época. Todas las tecnologías de preservación de la riqueza cumplen una función específica: almacenar valor. La principal de las primeras formas es la joyería hecha a mano. A continuación, compararé bitcoin con las cuatro tecnologías de preservación de la riqueza más utilizadas en la actualidad (oro, bonos, bienes raíces y acciones) para mostrar por qué tienen un rendimiento inferior y cuán eficientemente bitcoin puede ayudarnos a ahorrar y planificar nuestro futuro. En el caso de las acciones, me centro específicamente en los ETF como instrumentos de acciones que se utilizan como medio de ahorro a largo plazo.

¿Qué constituye una buena reserva de valor?

Como explica Vijay Boyapati, cuando las tiendas de valor compiten entre sí, son los atributos únicos que hacen una buena reserva de valor que permite que uno supere a otro. Las propiedades de una buena reserva de valor son durabilidad, portabilidad, fungibilidad, divisibilidad y especialmente escasez. Estas propiedades determinan lo que se utiliza como reserva de valor; por ejemplo, las joyas pueden ser escasas, pero se destruyen fácilmente, no son divisibles y ciertamente no son fungibles. Oro cumple estas propiedades mucho mejor. Con el tiempo, el oro ha reemplazado a las joyas como la tecnología preferida de la humanidad para la preservación de la riqueza, sirviendo como la reserva de valor más eficaz durante 5000 años. Sin embargo, desde la introducción de bitcoin en 2009, el oro se ha enfrentado a la disrupción digital. La digitalización optimiza casi todas las funciones de almacenamiento de valor. Bitcoin sirve no solo como una reserva de valor, sino que también es un dinero inherentemente digital, que finalmente derrota al oro en la era digital.

Bitcoin versus oro

Durabilidad

Según Boyapati, “El oro es el rey indiscutible de la durabilidad.” La mayor parte del oro que se ha extraído sigue existiendo hoy. Bitcoin es un libro mayor de registros digitales. Por lo tanto, no es la manifestación física de bitcoin cuya durabilidad debe considerarse, sino la durabilidad de la institución que los emite. Bitcoin, al no tener una autoridad emisora, puede considerarse duradero siempre que la red que lo protege permanezca intacta. Es demasiado pronto para sacar conclusiones sobre su durabilidad. Sin embargo, hay señales de que, a pesar de los casos de estados-nación que intentan regular Bitcoin y años de ataques, la red ha seguido funcionando, mostrando un notable grado de antifragilidad. De hecho, con casi 99,99 % de tiempo de actividad, es una de las redes informáticas más fiables de la historia.

Portabilidad

La portabilidad de Bitcoin es muy superior a la del oro, ya que la información puede moverse a la velocidad de la luz, gracias a las telecomunicaciones. El oro ha perdido su atractivo en la era digital. No puedes enviar oro por Internet. La portabilidad de oro en línea simplemente no existe. Durante décadas, la incapacidad de digitalizar el oro generó problemas en nuestro sistema monetario. Con la digitalización del dinero, no quedó claro si las monedas nacionales estaban realmente respaldadas por oro. Además, es difícil transportar oro a través de las fronteras debido a su peso. Esto ha creado problemas para el comercio globalizado. Nuestro sistema monetario basado en fiat existe hoy debido a la debilidad del oro en términos de portabilidad. Bitcoin es una solución a este problema, ya que es un producto escaso nativo digital que es fácilmente transportable.

Almacenar oro versus almacenar bitcoin (fuente)

Divisibilidad

Bitcoin es puramente digital, por lo que su divisibilidad es mucho mejor que el oro. La información se puede subdividir y recombinar casi infinitamente a un costo casi nulo. Un bitcoin se puede dividir en 100.000.000 unidades llamadas satoshis. El oro, por otro lado, es difícil de dividir. Requiere herramientas especiales y conlleva el riesgo de perder oro en el proceso.

Fungibilidad

El oro se puede distinguir de muchas maneras, es decir, con un logotipo grabado, pero cuando se funde abajo se convierte en totalmente fungible. Con bitcoin, la fungibilidad es complicada. Bitcoin es información digital, que es la más objetivamente discernible sustancia en el universo. Sin embargo, dado que todas las transacciones de Bitcoin son transparentes, los gobiernos podrían prohibir el uso de Bitcoin que se haya utilizado para actividades consideradas ilegales. Esto afectaría negativamente la fungibilidad de bitcoin y su uso como medio de intercambio, porque cuando el dinero no es fungible, cada unidad de dinero tiene un valor diferente y el dinero ha perdido su propiedad de medio de intercambio. Esto no afecta la función de almacenamiento de valor de bitcoin, sino su aceptación como dinero, lo que puede afectar negativamente su precio. La fungibilidad del oro es superior a la de bitcoin, pero las desventajas de portabilidad del oro lo hacen inútil como medio de intercambio o depósito digital de valor.

Escasez

El oro es relativamente escaso, con una inflación anual tasa de 1.5%. Sin embargo, el suministro no está limitado. Siempre hay nuevos descubrimientos de oro y existe la posibilidad de que nos encontremos con grandes depósitos en el espacio. El precio del oro no es perfectamente inelástico. Cuando los precios del oro suben, existe un incentivo para extraer oro de forma más intensiva, lo que puede aumentar la oferta. Además, el oro físico se puede diluir con metales menos preciosos, lo que es difícil de verificar. Además, el oro que se mantiene en cuentas en línea a través de materias primas negociadas en bolsa u otros productos financieros es difícil de controlar e impacta negativamente en el precio al aumentar artificialmente la oferta. Por otro lado, la oferta de bitcoin tiene un límite máximo: nunca habrá más de 21 000 000. Está diseñado para ser deflacionario, lo que significa que habrá menos con el tiempo. La tasa de inflación anual de Bitcoin es actualmente 1,75 % y seguirá disminuyendo. Las recompensas de la minería de Bitcoin se reducen a la mitad aproximadamente cada cuatro años, de acuerdo con el código del protocolo. En 10 años, la tasa de inflación de bitcoin será insignificante. El último bitcoin se extraerá en 2140; después de eso, la tasa de inflación anual de bitcoin será cero.

Auditabilidad

Esta no es una propuesta única para una reserva de valor, pero sigue siendo importante porque proporciona información sobre si una reserva de valor es adecuada para un sistema financiero justo y transparente. Bitcoin es perfectamente audible para la unidad más pequeña. Nadie sabe cuánto oro existe en el mundo y nadie sabe cuántos dólares estadounidenses existen en el mundo. Como señaló Sam Abbassi, bitcoin es el primer activo perfectamente público y auditable a nivel mundial. Esto evita el riesgo de rehipoteca, una práctica en la que los bancos y los corredores utilizan los activos entregados como garantía por sus clientes para sus propios fines. Esto elimina una enorme cantidad de riesgo del sistema financiero. Permite la prueba de reservas, donde una institución financiera debe proporcionar su dirección de Bitcoin o el historial de transacciones para mostrar sus reservas.

(Fuente)

Bitcoin versus bonos

En 1949, Benjamin Graham, un economista, profesor e inversor estadounidense nacido en Gran Bretaña, publicó”The Intelligent Investor”, que se considera uno de los libros fundamentales de inversión de valor y un clásico de la literatura financiera. Uno de sus principios es que una cartera equilibrada debe constar de un 60 % de acciones y un 40 % de bonos, ya que creía que los bonos protegerían a los inversores de un riesgo significativo en los mercados bursátiles.

Si bien gran parte de lo que Graham descrito todavía tiene sentido hoy, sostengo que los bonos, en particular los bonos del gobierno, han perdido su lugar como cobertura en una cartera. Los rendimientos de los bonos no pueden seguir el ritmo de la inflación monetaria y nuestro sistema monetario está sistemáticamente en riesgo. Esto se debe a que la salud financiera de muchos gobiernos que forman el corazón de nuestro sistema monetario y financiero también está en riesgo. Cuando los balances del gobierno estaban en buena forma, el riesgo implícito de incumplimiento por parte de un gobierno era casi cero debido a dos razones principales: su capacidad para cobrar impuestos y, lo que es más importante, su capacidad para imprimir dinero para pagar la deuda. En el pasado, esa asignación de bonos tenía sentido, pero eventualmente imprimir dinero se ha convertido en un “credit boogie man”, según explicó Greg Foss.

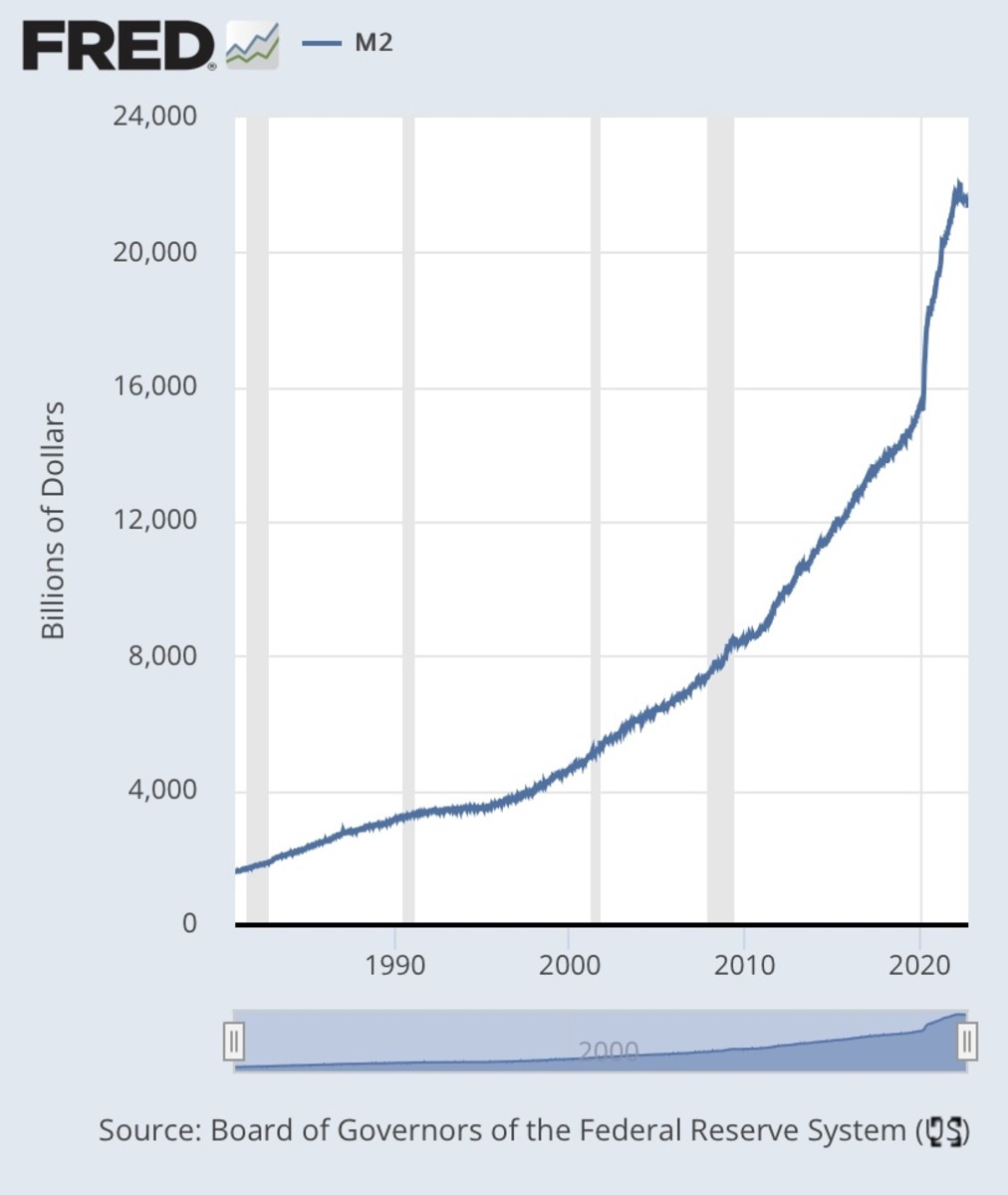

Los gobiernos están circulando más dinero que nunca. Los datos de la Reserva Federal muestran que una medida amplia de las existencias de dólares, conocida como M2, aumentó de 15,4 billones de dólares a principios de 2020, a 21,18 billones de dólares a finales de diciembre de 2021. El aumento de 5,78 billones de dólares equivale al 37,53 % de la oferta total de dólares. Esto significa que la tasa de inflación monetaria del dólar ha promediado más del 10% anual durante los últimos tres años. Los bonos del Tesoro rinden menos.

(Fuente)

El rendimiento que uno podría ganar mañana con el dinero si se deshace de ese dinero hoy debería ser teóricamente positivo para compensar el riesgo y el costo de oportunidad. Sin embargo, cuando se tiene en cuenta la inflación, los bonos se han convertido en una obligación contractual para perder dinero. Además, existe el riesgo de un fallo sistemático. El sistema financiero global es rotura irreversible y los bonos corren un alto riesgo.

Hay un cantidad de crédito irresponsable en los mercados. En las últimas décadas, los bancos centrales han tenido políticas de endeudamiento muy laxas y los estados-nación han contraído grandes cantidades de deuda. Argentina y Venezuela ya han incumplido. Existe la posibilidad de que más países no paguen su deuda. Este incumplimiento no significa que no puedan pagar su deuda imprimiendo más dinero. Sin embargo, esto devaluaría la moneda nacional, provocaría inflación y haría que la mayoría de los bonos fueran cada vez menos atractivos. con sus rendimientos comparativamente bajos.

Durante los últimos 50 años, cuando las acciones se liquidaron, los inversores huyeron a la”seguridad”de los bonos, que se apreciarían en entornos”sin riesgo”. Esta dinámica sentó las bases de la infame cartera 60/40, hasta que esa realidad finalmente colapsó en marzo de 2020, cuando los bancos centrales decidieron inundar el mercado con dinero. El intento de estabilizar los bonos solo conducirá a una mayor demanda de bitcoin con el tiempo.

La filosofía de Graham era preservar el capital primero y primero, y luego tratar de hacerlo crecer. Con bitcoin, es posible almacenar riqueza de manera autónoma con absolutamente cero riesgo de crédito o de contraparte.

Bitcoin versus Bienes Raíces

Dados los altos niveles de inflación monetaria de las últimas décadas, mantener el dinero en una cuenta de ahorros no es suficiente para preservar el valor de ese dinero. Como resultado, muchas personas tienen una parte importante de su riqueza en bienes raíces, que se ha convertido en una de las tiendas de valor preferidas. En esta capacidad, bitcoin compite con los bienes raíces. Las propiedades asociadas con bitcoin lo convierten en una reserva de valor ideal: el suministro es finito, es fácilmente portátil, divisible, duradero, fungible, resistente a la censura y sin custodia. Bitcoin es más raro, más líquido, más fácil de mover y más difícil de confiscar. Se puede enviar a cualquier parte del mundo casi sin costo ya la velocidad de la luz. Por otro lado, los bienes raíces son fáciles de confiscar y muy difíciles de liquidar en tiempos de crisis, como se ilustró recientemente en Ucrania, donde muchos recurrieron a bitcoin para proteger su riqueza, aceptar transferencias y donaciones y cumplir con sus necesidades diarias. necesidades.

En una entrevista reciente, Michael Saylor detalló las desventajas de los bienes raíces como un activo de reserva de valor. Como explica Saylor, los bienes raíces en general necesitan mucha atención cuando se trata de mantenimiento: surgen costos de alquiler, reparaciones, administración de propiedades y otros altos. Los bienes raíces comerciales requieren mucho capital y, por lo tanto, no son interesantes para la mayoría de las personas. Además, los intentos de hacer que el activo sea más accesible también han fallado, ya que las inversiones de segundo nivel, como los fondos de inversión en bienes raíces (REIT), no alcanzan a mantener el activo.

A medida que Bitcoin (propiedad digital) continúa su ciclo de adopción, puede reemplazar la propiedad física como la reserva de valor preferida. Como resultado, el valor de la propiedad física puede colapsar hasta su valor de utilidad y dejar de tener la prima monetaria de ser utilizada como reserva de valor. En el futuro, los rendimientos de bitcoin serán muchas veces mayores que los bienes raíces, ya que bitcoin se encuentra justo en el comienzo de su ciclo de adopción. Además, lo más probable es que no veamos el mismo tipo de rendimiento de las inversiones inmobiliarias que hemos visto en el pasado. Desde 1971, los precios de la vivienda ya aumentó casi 70 veces. Más allá de eso, como señala Dylan LeClair en su artículo,”La conclusión del ciclo de deuda a largo plazo y el auge de Bitcoin”, los gobiernos tienden a cobrar impuestos a los ciudadanos en momentos como este. Los bienes inmuebles se gravan fácilmente y son difíciles de mover fuera de una jurisdicción. Bitcoin no puede ser gravado arbitrariamente. Es resistente a la incautación ya la censura fuera del dominio de cualquier jurisdicción.

(Fuente)

Bitcoin versus ETF

Los fondos cotizados en bolsa (ETF) surgieron de la inversión en índices, que utiliza una estrategia de inversión pasiva que requiere que un administrador solo se asegure de que las posiciones del fondo coincidan con las de un índice de referencia. En 1976, Jack Bogle, fundador de Vanguard Group, lanzó el primer fondo indexado , el Vanguard 500, que realiza un seguimiento de los rendimientos del S&P 500. Hoy en día, los ETF gestionan más de 10 billones de dólares. Bogle tenía un principio único: la selección activa de acciones es un ejercicio sin sentido. Lo recuerdo afirmando en sus entrevistas que a lo largo de la vida, solo hay un 3% de posibilidades de que un administrador de fondos pueda superar constantemente al mercado. Concluyó que a los inversionistas promedio les resultaría difícil o imposible ganarle al mercado, lo que lo llevó a priorizar formas de reducir los gastos asociados con la inversión y ofrecer productos efectivos que permitan a los inversionistas participar en el crecimiento económico y ahorrar. Los fondos indexados requieren menos transacciones para mantener sus carteras que los fondos con esquemas de gestión más activos y, por lo tanto, tienden a producir rendimientos más eficientes desde el punto de vista fiscal. El concepto de ETF es bueno, pero bitcoin es mejor. Puede cubrir mucho terreno a través de un ETF, pero aún debe limitarse a un índice, industria o región. Sin embargo, cuando compra bitcoin, compra un índice de productividad humana. Bitcoin es como un”ETF con esteroides”.

Déjame explicarte: la promesa de Bitcoin debería estar al menos en la mente de todos ahora. Bitcoin es una red informática descentralizada con su propia criptomoneda (bitcoin). Como red peer-to-peer, esto permite el intercambio y, sobre todo, el almacenamiento de valor. Es el mejor dinero que tenemos y es el protocolo base para Lightning Network, la red de transacciones más eficiente que existe. Es muy probable que Bitcoin se convierta en la red dominante para las transacciones en un futuro no muy lejano. En ese momento, actuará como un índice de la productividad global. Cuanto más productivos somos, más valor creamos, más transacciones se ejecutan, más valor debe almacenarse, mayor es la demanda de bitcoin, mayor es el precio de bitcoin. Llegué a la conclusión de que en lugar de usar un ETF para rastrear índices específicos, puedo usar bitcoin para participar en la productividad de toda la humanidad. Como era de esperar, los rendimientos de bitcoin han superado a todos los ETF desde su creación.

SPDR S&P 500 ETF Trust es el ETF más grande y antiguo del mundo. Está diseñado para rastrear el índice bursátil S&P 500. El rendimiento en la última década fue del 168%, lo que se traduce en una rentabilidad media anual del 16,68%. No está mal, especialmente dado que todo lo que un inversor tenía que hacer era mantener.

(Fuente )

Sin embargo, durante el mismo período, el rendimiento de bitcoin fue del 158.382,362 %. Más del 200% anual. Todos hemos escuchado la frase de que el rendimiento pasado no es un indicador de los resultados futuros. Eso puede ser cierto, pero ese no es el caso con bitcoin. Cuanto más sube una acción, más riesgosa se vuelve, debido a la relación P/E. No bitcoin. Cuando el precio de bitcoin aumenta, se vuelve menos riesgoso asignarlo debido a la liquidez, el tamaño y el dominio global. La red Bitcoin ahora ha alcanzado un tamaño en el que durará, debido al Efecto Lindy. Por lo tanto, podemos concluir que es probable que Bitcoin continúe superando a los ETF en el futuro.

Bitcoin tiene otras ventajas sobre un ETF. En primer lugar, tiene una estructura de costes más baja. En segundo lugar, los ETF son una cesta de valores en manos de un tercero. Usted no tiene la libertad de disponer de sus ETF. Si por cualquier motivo, su banco decide cerrar su cuenta, sus ETF también se han ido, pero no se le puede quitar bitcoin tan fácilmente. Además, bitcoin se puede mover a través de Internet a voluntad a la velocidad de la luz, lo que hace que la confiscación sea casi imposible.

Conclusión

Bitcoin es la mejor tecnología de preservación de la riqueza para la era digital. Es un activo al portador nativo digital absolutamente escaso sin riesgo de contraparte, no puede ser inflado y es fácilmente transportable. Una reserva de valor digital, transferible en la red informática más poderosa del mundo. Teniendo en cuenta que, en teoría, la red de Bitcoin podría almacenar todos los los 530 billones de dólares de riqueza del mundo, bien puede ser la forma más eficiente que los humanos hemos encontrado para almacenar valor. Al tener bitcoin, su riqueza estará protegida y probablemente aumentará durante este proceso de monetización inicial, si aguanta durante las próximas décadas.

Para terminar, me gustaría volver a visitar a Jack Bogle, quien tuvo una gran influencia en mí. Como lo describe Eric Balchunas, el trabajo de toda la vida de Bogle es suma por resta: deshacerse de los honorarios de gestión, deshacerse de la facturación, deshacerse de los corredores, deshacerse de la emoción humana y el sesgo. Creo que bitcoin encaja bien con su ética de inversión. La filosofía principal de Bogle era invertir con”sentido común”. En 2012, le dijo a Reuters , “Sobre todo, tienes que ser disciplinado y tienes que ahorrar, incluso si odias nuestro sistema financiero actual. Porque si no ahorra, tiene la garantía de quedarse sin nada”.

Bitcoin es muy similar a lo que Bogle imaginó con los fondos mutuos pasivos: un vehículo de ahorro a largo plazo para que los inversionistas coloquen su ingreso disponible con bajo costo y poco riesgo. No se distraiga con la volatilidad o la prensa negativa de bitcoin; Jack Bogle dice que”mantenga el rumbo“. Recién estamos comenzando. Mantente humilde y acumula sats. Tu futuro yo te lo agradecerá.

Esta es una publicación invitada de Leon Wankum. Las opiniones expresadas son totalmente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.