Apple Park

Se espera que Apple proporcione un”retorno sólido para los accionistas”en 2023, pero la menor demanda de hardware por parte de los consumidores provocará impactos a corto plazo en las ganancias de los trimestres de junio y septiembre.

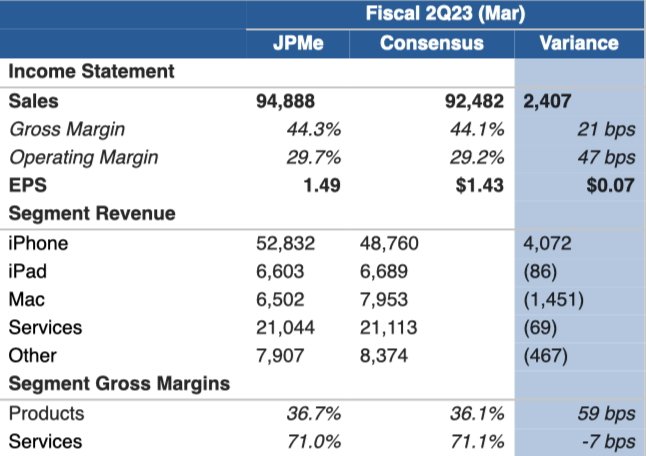

La empresa de inversión JP Morgan recientemente explicó a sus clientes qué espera que Apple produzca en los próximos meses. Siguiendo esa cuenta ampliamente optimista, la firma ahora proporciona predicciones más detalladas, que incluyen una expectativa de trimestres decrecientes, excepto marzo.

JP Morgan dice que esta”perspectiva mejorada de Mar-Q está liderada por”su estimación de que Apple producirá alrededor de 58 millones de iPhones en lugar de los 54 millones esperados anteriormente. Esto está”liderado por vientos de cola del inventario de construcción de canales durante los últimos noventa días, y está parcialmente compensado por una demanda más débil de otras categorías de hardware”.

Así que la vuelta a plena producción de Apple tras sus problemas de suministro a finales de 2022 significa que tendrá iPhones suficientes para cubrir la demanda. Pero como han señalado otras fuentes, los dispositivos de Apple como la Mac han visto caer la demanda.

Predicciones de JP Morgan de Ganancias de Apple para el trimestre de marzo de 2023 (Fuente: JP Morgan)

Los analistas describen esta mejora como una”mejora modesta en la guía del Q de marzo (F2Q)”, pero”al mismo tiempo esperan que [Apple ] para emitir orientación para otro trimestre de disminución de ingresos”año tras año para el trimestre de junio. JP Morgan también espera que haya”disminuciones de ingresos anuales para el año fiscal 23 completo, y también modestas desventajas en las estimaciones de ganancias”.

“Si bien el enfoque ya está comenzando a cambiar hacia el lanzamiento potencial de un auricular VR en junio y el lanzamiento del iPhone 16 [sic] en septiembre”, dice JP Morgan,”los cambios limitados en las estimaciones, a pesar de un macro difícil, va a respaldar el rendimiento superior continuo mientras tanto”.

“Estamos elevando nuestro precio objetivo del 23 de diciembre a $190 frente a los $175 anteriores, a pesar de las estimaciones de ganancias más bajas”, continúan los analistas,”ya que vemos que el múltiplo de ganancias se expande en respuesta al posicionamiento resistente”. Esto se basa en un múltiplo P/E de aproximadamente 27x frente a aproximadamente 25x anterior, en su estimación de ganancias del año calendario 2024.

En general, a pesar de las caídas esperadas, JP Morgan dice que Apple sigue siendo”un refugio relativamente seguro”, dada la situación de la”macroeconomía difícil”.

Apple anunciará su próximo informe de ganancias financieras el 4 de mayo de 2023.