Bitcoin on viime aikoina noussut keskellä laajalle levinneitä pankkisektorin ongelmia, Silicon Valley Bankin aloitteesta.

Mutta pankkien juokseminen on ollut toistuva ongelma kautta historian, mikä on aiheuttanut merkittäviä vahinkoja taloudelle. p>

Suurten pankkien romahtaminen ja sitä seurannut paniikki 1930-luvun suuren laman aikana johtivat sääntelyelinten, kuten Federal Deposit Insurance Corporationin (FDIC) luomiseen tulevien kriisien estämiseksi.

Vaikkana pankkiala on kehittynyt merkittävästi sen jälkeen, verkkopankkien ja fintech-yritysten nousun myötä kriisien mahdollisuus on edelleen olemassa. Viimeaikaiset tapahtumat osoittavat, että tämä riski on hyvin todellinen, ja monet pitävät Bitcoinia ratkaisuna pankkikriisien välttämiseen.

Tässä artikkelissa tutkimme pankkien juoksemisen historiaa, niiden vaikutusta talouteen ja niiden estämiseksi toteutetut toimenpiteet. Tarkastelemme esimerkkejä pankkien juoksemisesta kautta historian, mukaan lukien 1980-luvun säästö-ja lainakriisi sekä vuoden 2008 finanssikriisi.

Lisäksi keskustelemme vaihtoehtoisten pankkimenetelmien, kuten verkkopankkien ja fintech-yritysten noususta. , ja mahdollisia tulevia kriisejä taloudellisen epävarmuuden edessä.

Lopuksi tarkastelemme Bitcoinin roolia hajautettuna, rajattomana vaihtoehtona perinteisille pankkimenetelmille ja sen potentiaalia tulevien pankkien juoksemisen estämisessä.

Suuri lama ja pankkien juoksemisen synty

1930-luvun suuri lama on yksi merkittävimmistä tapahtumista pankkirikosten historiassa.

Vuoden 1929 osakemarkkinoiden romahdus laukaisi paniikki-ja epävarmuuden aallon, joka johti monien suurten pankkien romahtamiseen.

Ihmiset ryntäsivät nostamaan säästöjään pankeista peläten talletustensa katoavan ikuisesti.

p>

Suurten pankkien romahdus ja sitä seurannut paniikki

Kun pankit kamppailivat vastatakseen asiakkaiden vaatimuksiin, monet eivät pystyneet maksamaan lupaamiaan maksuja.

Tämä lisäsi entisestään. paniikki, jolloin ihmiset nostavat rahojaan myös muista pankeista. Tämä noidankehä loi dominoefektin, jossa pankit kaatuivat yksi toisensa jälkeen.

Asiakkaat, jotka eivät pystyneet nostamaan rahojaan näistä pankeista, eivät jääneet ilman säästöjä tai taloudellista turvaa.

Hallituksen väliintulo ja FDIC:n luominen

Suuri lama sai Yhdysvaltain hallituksen puuttumaan pankkijärjestelmään.

Vuonna 1933 Federal Deposit Insurance Corporation (FDIC) luotiin pankkitalletusten turvaamiseksi ja tulevien pankkien juoksemisen estämiseksi.

Tämä takasi asiakkaille, että heidän talletuksensa ovat turvassa tiettyyn määrään asti, mikä palauttaa heidän luottamuksensa pankkijärjestelmään.

FDIC:n luominen oli merkittävä käännekohta pankkien juoksemisen historiassa. Se loi asiakkaille turvaverkon, jolla varmistettiin, etteivät he menettäisi säästöjään, vaikka pankki kaatuisi.

Tämä tarjosi yleisölle kipeästi kaivattua varmuutta, vakauttaen pankkijärjestelmää ja estäen tulevia juoksuja.

Pankkien juokseminen 1900-luvulla

1900-luvulla sähköiset tilisiirrot nousivat ja moderni pankkitoiminta syntyi.

Samalla kun pankkien juoksu jatkui, ne saivat erilaisen muodon teknologisen kehityksen myötä.

Tässä on esimerkkejä pankkien toiminnasta 1900-luvulla ja niiden eroista menneisyydestä.

Vaikutus of Technology on Banking

Sähköisten tilisiirtojen lisääntyminen helpotti asiakkaiden rahojen liikkumista. Vaikka tämä teki pankkitoiminnasta helpompaa, se helpotti myös pankkien juoksemista.

Esimerkiksi vuonna 1996 huhut taloudellisesta epävakaudesta johtivat Ison-Britannian vanhimman taloyhtiön, Bradford & Bingleyn, pankkikiertoon.. Asiakkaat pystyivät nostamaan säästönsä nopeasti ja helposti, mikä edesauttoi pankin lopullista romahtamista.

1980-luvun säästö-ja lainakriisi

1980-luvun säästö-ja lainakriisi oli merkittävä tapahtuma pankkitoiminnan historiassa. Yli 1 000 pankkia kaatui tämän kriisin aikana, mikä aiheutti paniikkia ja johti pankkien karkaamiseen.

Kriisi johtui useista tekijöistä, mukaan lukien korkeat korot, riskialttiit sijoitukset ja pankkialan sääntelyn purkaminen.

Tämä kriisi sai hallituksen puuttumaan ja perustamaan Resolution Trust Corporationin (RTC) hoitamaan kaatuneiden pankkien omaisuutta.

Vuoden 2008 finanssikriisi

Vuoden 2008 finanssikriisi oli toinen merkittävä tapahtuma pankkien karkaamisen historiassa.

Lehman Brothersin romahdus laukaisi paniikkiaallon, joka sai ihmiset nostamaan säästöjään pankeista. Tämä johti luotonannon jäädytykseen, mikä edesauttoi maailmanlaajuista talouden taantumaa.

Hallituksen vastaus kriisiin oli pelastaa kaatuneita pankkeja ja ottaa käyttöön uusia säännöksiä tulevien kriisien estämiseksi.

Pankki toimii 2000-luvulla

2000-luvulla vaihtoehtoiset pankkitavat, kuten verkkopankit ja fintech-yritykset, ovat nousseet.

Vaikka nämä innovaatiot ovat tuoneet monia etuja, ne ovat loi myös uusia haasteita pankkialalle.

Tässä on joitain esimerkkejä pankkien toiminnasta 2000-luvulla ja kuinka teknologinen kehitys on vaikuttanut niihin.

Vaihtoehtoisten pankkimenetelmien nousu

Verkkopankkien ja fintech-yritysten nousu on tehnyt pankkitoiminnasta helpompaa kuin koskaan ennen. Asiakkaat pääsevät helposti tililleen ja siirtävät rahaa älypuhelimillaan.

Nämä innovaatiot ovat kuitenkin luoneet uusia haasteita pankkialalle.

Esimerkiksi vuonna 2018 taloushuhut epävakaus johti siihen, että verkkolainanantaja Tandem Bank joutui pankkiin. Asiakkaat pystyivät nostamaan rahansa nopeasti ja helposti, mikä aiheutti paniikkia ja johti tilapäiseen nostojen jäädyttämiseen.

COVID-19-pandemian vaikutukset

COVID-19-pandemia oli merkittävä vaikutus pankkialaan, aiheuttaen laajaa taloudellista epävarmuutta ja johtaen pankkien karkaamiseen.

Pandemian alkuaikoina ihmiset ryntäsivät nostamaan säästöjään pankeista peläten, että rahoitusjärjestelmä romahtaisi.

Tämä johti käteisen puutteeseen ja luotonannon jäädyttämiseen, mikä edesauttoi talouden taantumaa.

Silicon Valley Bank ja uuden kriisin alku

Silicon Valley Bank, huomattava yhdysvaltalainen pankki, joka on erikoistunut tarjoamaan rahoituspalveluita teknologia-ja innovaatiosektoreille, joutui äskettäin pankkikierteeseen.

Vastauksena kasvaviin epävakaushuoleihin jotkin Silicon Valley Bankin asiakkaiden kerrotaan alkaneen nostaa talletuksiaan massalla, mikä johti pankin likviditeettipulaan.

Pankkien tulevaisuuden potentiaali

Vaikka pankkialasta on tullut turvallisempi ja vakaampi Suuren laman aikana on edelleen olemassa potentiaalia tulevien pankkien karkaamiseen.

Taloudellinen epävarmuus, teknologinen kehitys ja muut tekijät voivat kaikki vaikuttaa pankkien karkaamisen todennäköisyyteen.

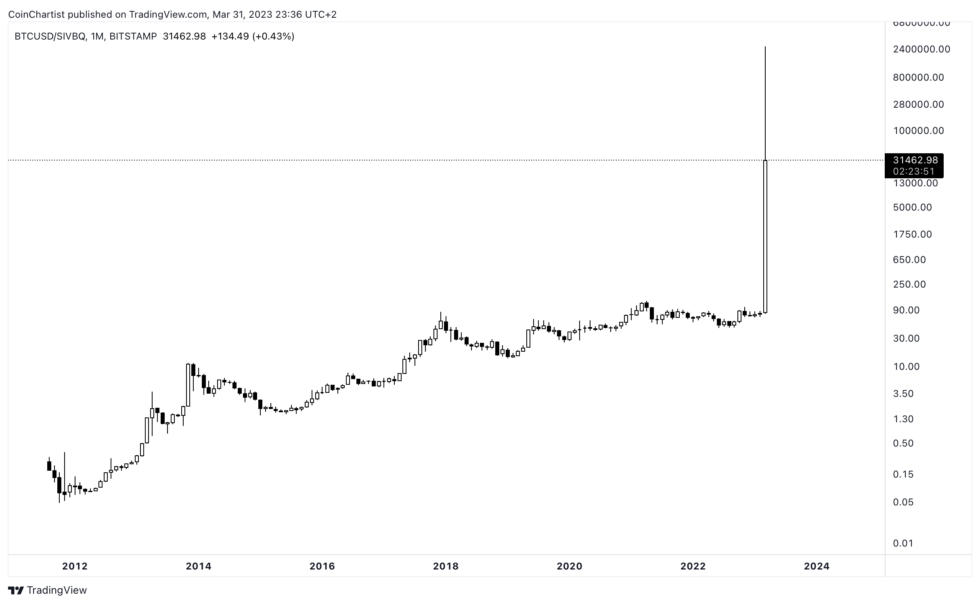

BTC hinnoiteltu Silicon Valley Bankin osakkeilla | BTCUSD TradingView.comissa

Bitcoin ratkaisuna pankkikriisien välttämiseen

Bitcoinista, maailman ensimmäisestä hajautetusta kryptovaluuttasta, on tulossa yhä suositumpi vaihtoehto perinteisille pankkimenetelmille.

Kun rahoitusjärjestelmä kohtaa edelleen mahdollisia kriisejä, yhä useammat ihmiset käyttävät Bitcoinia keinona välttää pankkien juoksemisen ja muiden taloudellisten häiriöiden riskiä.

Bitcoinin alkuperä

Bitcoinin loi vuonna 2009 tuntematon henkilö tai ryhmä, joka käytti salanimeä Satoshi Nakamoto.

Ensimmäinen Bitcoin-transaktio tapahtui tammikuussa 2009, kun Nakamoto lähetti 10 Bitcoinia kehittäjälle nimeltä Hal Finney. Bitcoin-lohkoketjun syntylohko sisältää brittiläisen The Times-sanomalehden otsikon, jossa lukee”Kansleri pankkien toisen pelastuspaketin partaalla.”

Tämän otsikon uskotaan olevan kommentti pankkitoiminnan epävakaudesta. järjestelmä ja tarve uudelle, hajautetulle ratkaisulle.

Bitcoinin edut kriisiaikoina

Bitcoin tarjoaa useita etuja perinteisiin pankkimenetelmiin verrattuna kriisiaikoina.

Ensinnäkin se on hajautettu, mikä tarkoittaa, että se ei ole minkään keskusviranomaisen tai laitoksen hallinnassa. Tämä tekee siitä vähemmän haavoittuvan valtion väliintulolle ja taloudelliselle epävakaudelle.

Toiseksi Bitcoin-tapahtumat ovat nopeita, turvallisia ja ne voidaan tehdä nimettömästi, mikä tekee siitä houkuttelevan vaihtoehdon niille, jotka haluavat suojata taloudellista yksityisyyttään.

Lopuksi Bitcoin on rajaton valuutta, mikä tarkoittaa, että kuka tahansa voi käyttää sitä kaikkialla maailmassa ilman välittäjiä tai valtion määräyksiä.

Bitcoinin rooli pankkien juoksemisen estämisessä.

Bitcoin nähdään yhä useammin keinona estää pankkien karkaamista ja muita rahoituskriisejä.

Bitcoinin avulla ihmiset voivat pitää omaa omaisuuttaan sen sijaan, että luottaisivat siihen, että pankki pitää heidän hallussaan. talletukset.

Tämä pienentää pankkirikoksen riskiä, koska yksityishenkilöt voivat nostaa varansa milloin tahansa ilman, että keskusviranomainen hyväksyy tapahtuman.

Tämä hajauttaminen myös tarkoittaa, että rahoitusjärjestelmä on vähemmän haavoittuvainen talouden laskusuhdanteisiin tai hallituksen väliintuloihin, koska Bitcoin toimii näistä tekijöistä riippumattomasti.

Johtopäätös

Pankkien karkotukset ovat olleet toistuva ongelma läpi historian, mikä on aiheuttanut merkittäviä taloudelle aiheutunut vahinko.

1930-luvun suuri lama merkitsi pankkien karkaamisen syntyä ja johti Federal Deposit Insurance Corporationin (FDIC) perustamiseen, mikä oli käännekohta pankkien karkaamisen historiassa.

1900-luvulla sähköiset tilisiirrot nousivat ja moderni pankkitoiminta johti uusiin haasteisiin pankkialalle.

2000-luku on tuonut mukanaan entistä enemmän muutoksia nousun myötä verkkopankeista ja fintech-yrityksistä sekä mahdollisista kriiseistä, kuten COVID-19-pandemioista.

Kun pankkiala jatkaa purkautumistaan, on todennäköistä, että Bitcoinilla ja muilla kryptovaluutoilla on yhä tärkeämpi rooli rahoitusmaailmassa.

Oppimalla pankkitoiminnan historiasta ja sopeutumalla uusiin haasteisiin, mukaan lukien Bitcoinin kaltaisten hajautettujen kryptovaluuttojen mahdollisuudet, voimme työskennellä vakaamman ja turvallisemman taloudellisen tulevaisuuden puolesta.