Bitcoin baru-baru ini meningkat di tengah meluasnya masalah sektor perbankan, yang didorong oleh Silicon Valley Bank.

Tetapi bank run telah menjadi masalah yang berulang sepanjang sejarah, menyebabkan kerusakan ekonomi yang signifikan.

p>

Runtuhnya bank-bank besar dan kepanikan yang mengikuti selama Depresi Hebat tahun 1930-an menyebabkan pembentukan badan pengatur seperti Federal Deposit Insurance Corporation (FDIC) untuk mencegah krisis di masa depan.

Sementara industri perbankan telah berkembang secara signifikan sejak saat itu, dengan munculnya bank online dan perusahaan fintech, potensi krisis masih ada. Peristiwa terbaru menunjukkan bahwa risiko ini sangat nyata, mendorong banyak orang untuk melihat Bitcoin sebagai solusi untuk menghindari krisis perbankan.

Dalam artikel ini, kita akan mengeksplorasi sejarah bank runs, dampaknya terhadap ekonomi, dan tindakan yang diambil untuk mencegahnya. Kami akan memeriksa contoh bank run sepanjang sejarah, termasuk Krisis Simpan Pinjam tahun 1980-an dan Krisis Keuangan 2008.

Selain itu, kami akan membahas munculnya metode perbankan alternatif seperti bank online dan perusahaan tekfin , dan potensi krisis di masa depan dalam menghadapi ketidakpastian ekonomi.

Akhirnya, kami akan memeriksa peran Bitcoin sebagai alternatif terdesentralisasi dan tanpa batas untuk metode perbankan tradisional, dan potensinya dalam mencegah bank run di masa depan.

Depresi Hebat dan Kelahiran Bank Runs

Depresi Hebat tahun 1930-an adalah salah satu peristiwa paling signifikan dalam sejarah bank runs.

Kehancuran pasar saham tahun 1929 memicu gelombang kepanikan dan ketidakpastian, yang menyebabkan runtuhnya banyak bank besar.

Orang-orang bergegas menarik tabungan mereka dari bank, takut simpanan mereka akan hilang selamanya.

Kejatuhan Bank-Bank Besar dan Kepanikan yang Mengikutinya

Karena bank berjuang untuk memenuhi tuntutan pelanggan, banyak yang gagal memberikan pembayaran yang dijanjikan.

Hal ini semakin memicu panik, menyebabkan orang menarik uang mereka dari bank lain juga. Lingkaran setan ini menciptakan efek domino, bank-bank bangkrut satu demi satu.

Pelanggan yang tidak dapat menarik uang mereka dari bank-bank ini tidak memiliki tabungan atau keamanan finansial.

Peran Intervensi Pemerintah dan Penciptaan FDIC

Depresi Hebat mendorong pemerintah AS untuk campur tangan dalam sistem perbankan.

Pada tahun 1933, Federal Deposit Insurance Corporation (FDIC) dibuat untuk memastikan simpanan bank dan mencegah bank berjalan di masa depan.

Ini menjamin pelanggan bahwa simpanan mereka akan aman hingga jumlah tertentu, memulihkan kepercayaan mereka pada sistem perbankan.

The Penciptaan FDIC merupakan titik balik yang signifikan dalam sejarah bank runs. Ini menciptakan jaring pengaman bagi pelanggan, memastikan bahwa mereka tidak akan kehilangan tabungan mereka bahkan jika sebuah bank bangkrut.

Hal ini memberikan kepastian yang sangat dibutuhkan masyarakat, menstabilkan sistem perbankan dan mencegah kehancuran di masa depan.

Bank Runs di Abad ke-20

Abad ke-20 menyaksikan kebangkitan transfer elektronik dan munculnya perbankan modern.

Sementara bank run terus terjadi, mereka mengambil bentuk yang berbeda dalam menghadapi kemajuan teknologi.

Berikut adalah beberapa contoh bank runs di abad ke-20 dan bagaimana mereka berbeda dari yang di masa lalu.

Dampaknya of Technology on Banking

Meningkatnya transfer elektronik memudahkan nasabah untuk memindahkan uang mereka. Meskipun hal ini membuat perbankan lebih nyaman, hal ini juga memudahkan terjadinya bank runs.

Misalnya, pada tahun 1996, desas-desus tentang ketidakstabilan keuangan menyebabkan bank run di lembaga bangunan tertua di Inggris, Bradford & Bingley. Pelanggan dapat menarik tabungan mereka dengan cepat dan mudah, berkontribusi pada keruntuhan bank pada akhirnya.

Krisis Simpan Pinjam tahun 1980-an

The Krisis Simpan Pinjam tahun 1980-an merupakan peristiwa penting dalam sejarah bank runs. Lebih dari 1.000 bank gagal selama krisis ini, menyebabkan kepanikan dan menyebabkan gelombang bank runs.

Krisis ini disebabkan oleh kombinasi berbagai faktor, termasuk suku bunga tinggi, investasi berisiko, dan deregulasi industri perbankan.

Krisis ini mendorong pemerintah turun tangan dan membentuk Resolution Trust Corporation (RTC) untuk mengelola aset bank gagal.

Krisis Keuangan 2008

Krisis keuangan tahun 2008 adalah peristiwa besar lainnya dalam sejarah bank runs.

Runtuhnya Lehman Brothers memicu gelombang kepanikan, menyebabkan orang menarik tabungan mereka dari bank. Hal ini menyebabkan pembekuan pinjaman, berkontribusi pada resesi ekonomi global.

Tanggapan pemerintah terhadap krisis adalah menyelamatkan bank-bank yang bangkrut dan menerapkan peraturan baru untuk mencegah krisis di masa depan.

Bank Runs di Abad ke-21

Abad ke-21 telah menyaksikan munculnya metode perbankan alternatif, seperti bank online dan perusahaan tekfin.

Meskipun inovasi ini telah membawa banyak manfaat, mereka telah juga menciptakan tantangan baru bagi industri perbankan.

Berikut adalah beberapa contoh bank runs di abad ke-21 dan bagaimana mereka dipengaruhi oleh kemajuan teknologi.

Munculnya Metode Perbankan Alternatif

Munculnya bank online dan perusahaan fintech telah membuat perbankan lebih nyaman dari sebelumnya. Pelanggan dapat dengan mudah mengakses rekening mereka dan mentransfer uang menggunakan smartphone mereka.

Namun, inovasi ini juga menciptakan tantangan baru bagi industri perbankan.

Misalnya, pada tahun 2018, rumor keuangan ketidakstabilan menyebabkan bank menjalankan pemberi pinjaman online, Tandem Bank. Pelanggan dapat menarik uang mereka dengan cepat dan mudah, menyebabkan kepanikan dan menyebabkan pembekuan penarikan sementara.

Dampak Pandemi COVID-19

Pandemi COVID-19 telah dampak yang signifikan terhadap industri perbankan, menyebabkan ketidakpastian ekonomi yang meluas dan menyebabkan gelombang bank runs.

Pada hari-hari awal pandemi, orang-orang bergegas menarik tabungan mereka dari bank, karena khawatir sistem keuangan akan runtuh.

Hal ini menyebabkan kekurangan uang tunai dan pembekuan pinjaman, berkontribusi pada penurunan ekonomi.

Silicon Valley Bank dan Awal dari Krisis Lain

Silicon Valley Bank, bank terkemuka yang berbasis di AS yang berspesialisasi dalam menyediakan layanan keuangan untuk sektor teknologi dan inovasi, baru-baru ini mengalami bank run.

Menanggapi kekhawatiran ketidakstabilan yang meningkat, beberapa bank Silicon Valley Bank nasabah dilaporkan mulai menarik simpanan mereka secara massal, yang menyebabkan krisis likuiditas bagi bank.

Potensi Bank Masa Depan Berjalan

Sementara industri perbankan menjadi lebih aman dan stabil sejak Depresi Hebat, potensi bank run di masa depan masih ada.

Ketidakpastian ekonomi, kemajuan teknologi, dan faktor lainnya semuanya dapat berkontribusi pada kemungkinan bank runs.

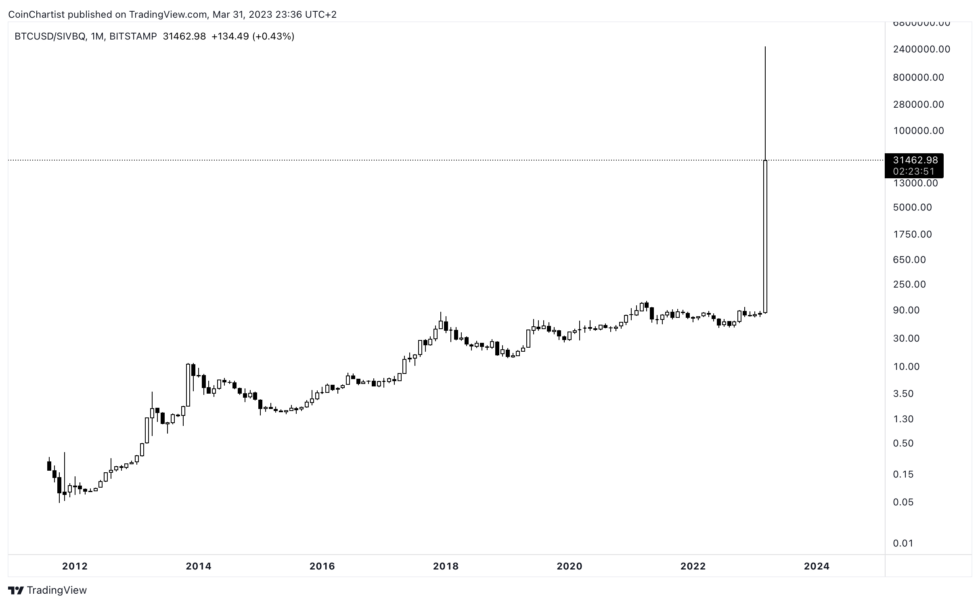

BTC harga di saham Silicon Valley Bank | BTCUSD di TradingView.com

Bitcoin sebagai Solusi Menghindari Krisis Perbankan

Bitcoin, mata uang kripto terdesentralisasi pertama di dunia, menjadi alternatif yang semakin populer dibandingkan metode perbankan tradisional.

Ketika sistem keuangan terus menghadapi potensi krisis, semakin banyak orang beralih ke Bitcoin sebagai cara untuk menghindari risiko bank runs dan gangguan keuangan lainnya.

Asal-usul Bitcoin

Bitcoin dibuat pada tahun 2009 oleh orang atau kelompok yang tidak dikenal menggunakan nama samaran Satoshi Nakamoto.

Transaksi Bitcoin pertama terjadi pada Januari 2009, ketika Nakamoto mengirim 10 Bitcoin ke pengembang bernama Hal Finney. Blok asal dari blockchain Bitcoin mencakup tajuk utama dari surat kabar Inggris The Times, yang berbunyi “Kanselir di ambang bailout kedua untuk bank.”

Judul ini diyakini sebagai komentar atas ketidakstabilan perbankan sistem dan kebutuhan akan solusi baru yang terdesentralisasi.

Keunggulan Bitcoin di Saat Krisis

Bitcoin menawarkan beberapa keunggulan dibandingkan metode perbankan tradisional di saat krisis.

Pertama, ini terdesentralisasi, artinya tidak dikendalikan oleh otoritas atau lembaga pusat mana pun. Ini membuatnya kurang rentan terhadap intervensi pemerintah dan ketidakstabilan ekonomi.

Kedua, transaksi Bitcoin cepat, aman, dan dapat dilakukan secara anonim, menjadikannya pilihan yang menarik bagi mereka yang ingin melindungi privasi finansial mereka.

Akhirnya, Bitcoin adalah mata uang tanpa batas, artinya dapat digunakan oleh siapa saja, di mana saja di dunia, tanpa memerlukan perantara atau peraturan pemerintah.

Peran Bitcoin dalam Mencegah Bank Runs

Bitcoin semakin dilihat sebagai cara untuk mencegah bank run dan krisis keuangan lainnya.

Dengan Bitcoin, individu dapat memegang aset mereka sendiri, daripada mengandalkan bank untuk menyimpan aset mereka sendiri. deposito.

Ini mengurangi risiko bank run, karena individu dapat menarik aset mereka kapan saja, tanpa memerlukan otoritas pusat untuk menyetujui transaksi.

Desentralisasi ini juga berarti bahwa sistem keuangan kurang rentan terhadap kemerosotan ekonomi atau intervensi pemerintah, karena Bitcoin beroperasi secara independen dari faktor-faktor ini.

Kesimpulan

Bank run telah menjadi masalah yang berulang sepanjang sejarah, menyebabkan signifikan kerusakan pada ekonomi.

Depresi Hebat tahun 1930-an menandai lahirnya bank runs dan mengarah pada pembentukan Federal Deposit Insurance Corporation (FDIC), titik balik dalam sejarah bank runs.

Abad ke-20 melihat munculnya transfer elektronik dan munculnya perbankan modern, yang mengarah ke tantangan baru bagi industri perbankan.

Abad ke-21 telah membawa lebih banyak perubahan, dengan munculnya bank online dan perusahaan tekfin, serta potensi krisis seperti pandemi COVID-19.

Ketika industri perbankan terus terurai, kemungkinan Bitcoin dan mata uang kripto lainnya akan memainkan peran yang semakin penting dalam lanskap keuangan.

Dengan belajar dari sejarah bank runs dan beradaptasi dengan tantangan baru, termasuk potensi mata uang kripto yang terdesentralisasi seperti Bitcoin, kita dapat bekerja menuju masa depan keuangan yang lebih stabil dan aman.

>