市場研究公司 Kaiko 發表了一份關於以太坊旗艦協議 Lido Finance (LDO) 的研究報告。 研究是每個 ETH 和 LDO 投資者的必讀之書!

<警示故事可以有效提醒人們,即使是最有前途的項目也可能面臨風險和陷阱。值得注意的是,Lido Finance 最近幾個月走上了巨大的增長軌跡,讓人想起前加密貨幣行業的典範三箭資本 (3AC)。 Kaiko 分析師 Riyad Carey 寫道:

從本質上講,3AC 押注 GBTC(一種與 BTC 根本不同的資產,在進入和退出方面存在重大摩擦)將密切跟踪 BTC價格。當我觀察到 stETH(和其他流動質押衍生品)開始在 DeFi 協議中取代 ETH 時,這個故事就一直在我的腦海中。

Kaiko 的研究結果

Kaiko 進行的深入研究為麗都的運營及其面臨的潛在風險提供了重要的見解。根據 Kaiko 的分析,“麗都的成功故事引起了人們對潛藏在表面之下的潛在漏洞和風險的擔憂。”通過檢查大量數據,Kaiko 揭示了流動性挑戰、槓桿風險以及大規模清算事件的可能性。

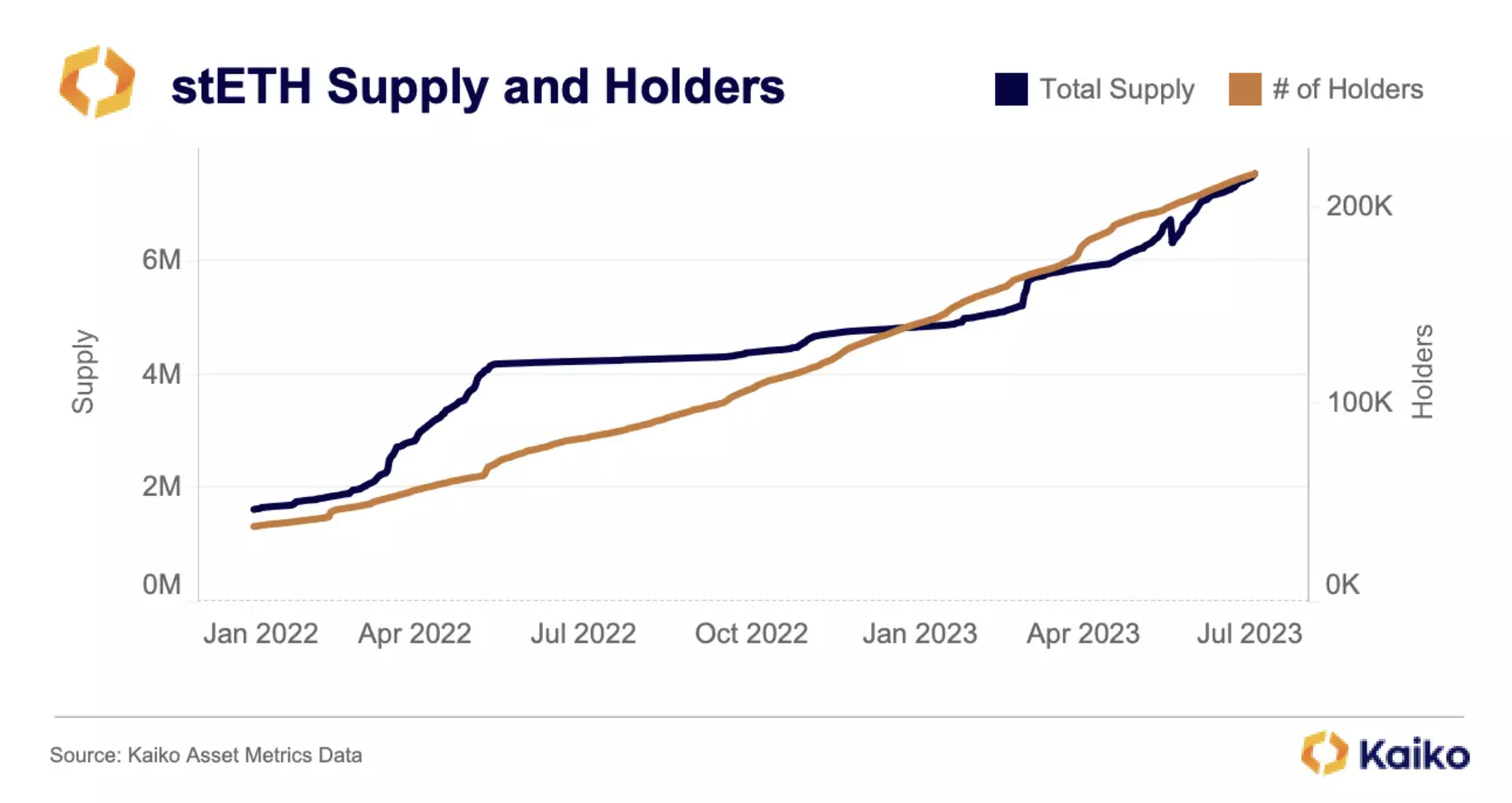

Lido Finance 是一個允許用戶質押以太坊並接收 stETH 代幣的平台,該平台允許用戶質押以太坊並接收 stETH 代幣。代表初始存款和質押獎勵的價值。 Kaiko 的研究顯示,stETH 代幣在過去一年半的時間裡增長驚人,供應量從 150 萬增加到 750 萬,增加了五倍,持有者數量從 4 萬增加到近 22 萬。

stETH 供應和持有者 |來源:Kaiko

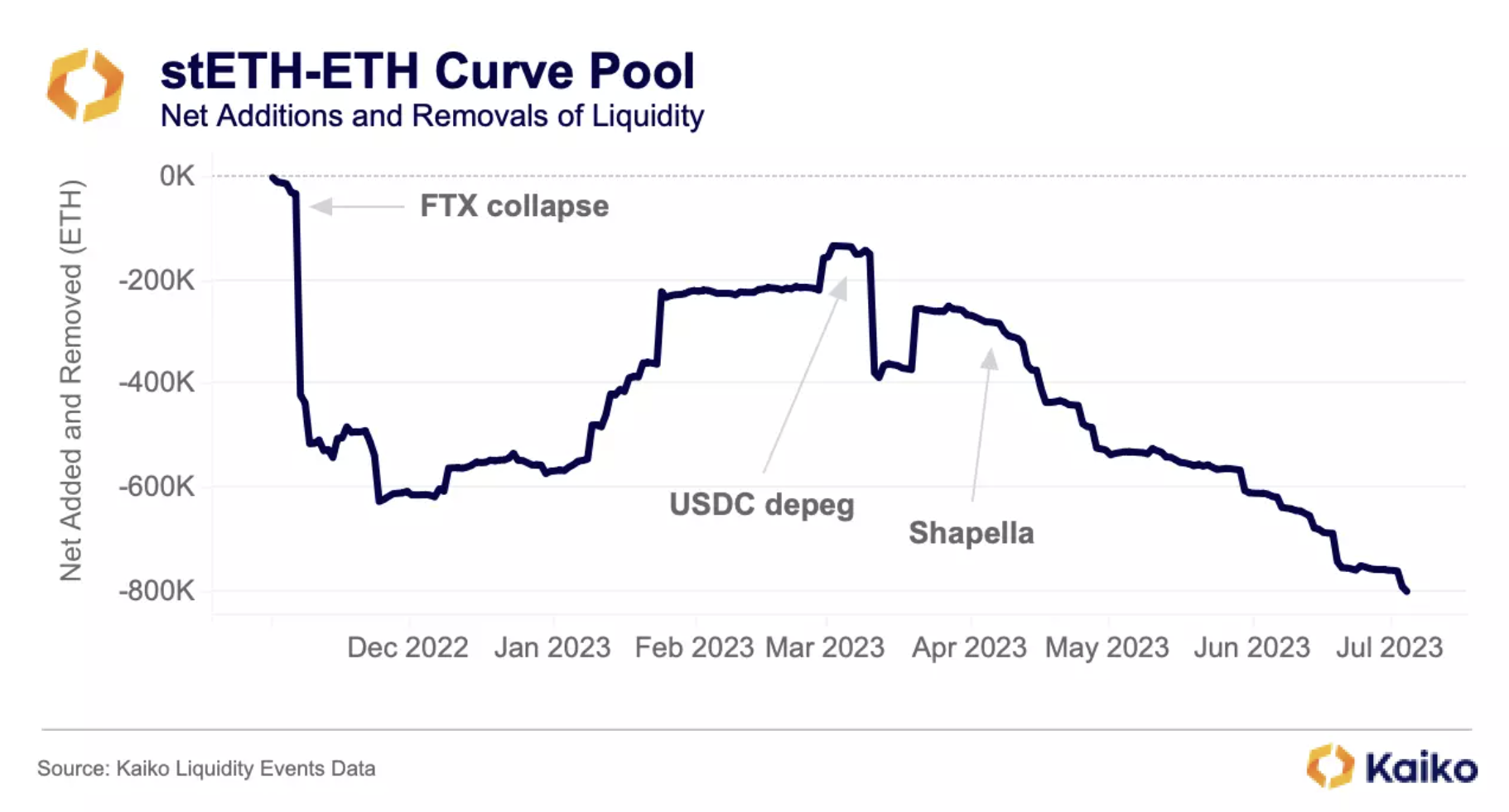

Kaiko 進行的分析還強調了流動性在 stETH 等衍生品質押背景下的重要性。研究強調的一個關鍵方面是 Lido DAO 對 Curve 的 stETH-ETH 池提供流動性的依賴。

Kaiko 的數據顯示,自 2023 年 6 月以來,對該池的流動性激勵一直在減弱。受此影響,流動性出現收縮,下行趨勢明顯。這種激勵措施的變化引發了人們對 stETH-ETH 池在壓力或市場事件期間穩定性的擔憂,可能引發流動性危機。

stETH 曲線池 |來源:Kaiko

stETH 曲線池 |來源:Kaiko

Kaiko 研究探索的另一個關鍵方面是與 stETH 使用相關的槓桿作用不斷增加。分析指出,借貸協議已成為槓桿的中心,stETH 作為槓桿策略的資產越來越受歡迎。

然而,該研究強調了 stETH 和 ETH 之間的根本區別,再加上 stETH 的惡化-鏈流動性引發了人們對這些槓桿頭寸相關風險的擔憂。

Kaiko 發現,在 stETH 添加到 Aave V2 大約一個月後,它成為存款最多的資產,而 ETH 借貸從不到 2 億美元飆升至短短兩個月就賺了 16 億美元。研究公司表示,原因令人震驚:

這在很大程度上是由於手動槓桿 stETH 的流行:將 stETH 存入 Aave、借入 ETH、交換或質押它對於 stETH,並根據需要重複多次。這個過程聽起來與 3AC 的 GBTC 交易非常相似,創始人認為 GBTC 將與 BTC 進行密切交易。

對以太坊和 Lido 未來的影響

根據研究,流動性惡化和槓桿率上升相結合,呈現出一種不穩定的局面,更有可能發生大規模清算事件。 Kaiko 指出:

再說一次,這不是 stETH 的缺陷,而是它的使用方式的缺陷。事實上,任何增加 stETH 折扣的重大清算事件都可能為任何有勇氣抓住下跌機會的人提供難以置信的機會。

Kaiko 分析的數據顯示,流動性短缺可能會阻礙大量 stETH 頭寸的清算,可能會給借貸協議帶來重大負擔。壞賬。

Kaiko 的調查結果強調了謹慎、風險管理和積極採取措施解決流動性問題的重要性,以維護麗都未來的穩定。總之,該公司對 Lido DAO 提出了建議:

DAO 厭倦了在 Curve 池中提供如此大的激勵措施,這是可以理解的,但隨著這些激勵措施的取消(目前) DAO 應該認真考慮付費做市商,為各種中心化和去中心化交易所提供流動性。

截至發稿時,LDO 價格在過去一年暴跌了 10% 24 小時交易,交易價格為 1.90 美元。只要價格繼續在 3 月初建立的下降通道內移動,LDO 的前景目前看起來非常悲觀。

LDO 價格處於下降趨勢,1 日圖 |資料來源:TradingView.com 上的 LDOUSD

LDO 價格處於下降趨勢,1 日圖 |資料來源:TradingView.com 上的 LDOUSD

精選圖片來自 iStock,圖表來自 TradingView.com