“1042”>

Ce qui suit est un extrait d’une édition récente de Bitcoin Magazine Pro, la newsletter des marchés premium de Bitcoin Magazine. Pour être parmi les premiers à recevoir ces informations et d’autres analyses du marché du bitcoin en chaîne directement dans votre boîte de réception, inscrivez-vous maintenant.

Voici le contrôle de la courbe de rendement

Un thème clé de notre thèse à long terme sur le Bitcoin est l’échec continu de la politique monétaire centralisée dans les banques centrales mondiales dans un monde où une politique monétaire centralisée ne résoudra probablement pas, mais ne fera qu’aggraver les problèmes systémiques plus importants. L’échec, la volatilité refoulée et la destruction économique qui découlent des tentatives de la banque centrale de résoudre ces problèmes ne feront qu’aggraver encore la méfiance à l’égard des institutions financières et économiques. Cela ouvre la porte à un système alternatif. Nous pensons que ce système, ou même une partie importante de celui-ci, peut être Bitcoin.

Avec l’objectif de fournir un système monétaire mondial stable, durable et utile, les banques centrales sont confrontées à l’un des plus grands défis de leur histoire : résoudre la crise mondiale de la dette souveraine. En réponse, nous verrons davantage d’expériences de politique monétaire et budgétaire évoluer et se déployer dans le monde entier pour tenter de maintenir à flot le système actuel. L’une de ces expériences politiques est connue sous le nom de contrôle de la courbe de rendement (YCC) et devient de plus en plus critique pour notre avenir. Dans cet article, nous couvrirons ce qu’est YCC, ses quelques exemples historiques et les implications futures des déploiements accrus de YCC.

Exemples historiques de YCC

En termes simples, YCC est une méthode permettant aux banques centrales de contrôler ou d’influencer les taux d’intérêt et le coût global du capital. En pratique, une banque centrale fixe son taux d’intérêt idéal pour un instrument de dette spécifique sur le marché. Ils continuent d’acheter ou de vendre cet instrument de dette (c’est-à-dire une obligation à 10 ans) quoi qu’il en soit pour maintenir le taux d’intérêt spécifique qu’ils souhaitent. En règle générale, ils achètent avec de la monnaie nouvellement imprimée, ce qui ajoute aux pressions inflationnistes monétaires.

YCC peut être essayé pour différentes raisons : maintenir des taux d’intérêt plus bas et stables pour stimuler une nouvelle croissance économique, maintenir des taux d’intérêt plus bas et stables pour réduire le coût d’emprunt et les paiements de la dette aux taux d’intérêt ou créer intentionnellement de l’inflation dans un environnement déflationniste (pour n’en nommer que quelques-uns). Son succès dépend de la crédibilité de la banque centrale sur le marché. Les marchés doivent « avoir confiance » dans le fait que les banques centrales continueront à appliquer cette politique à tout prix.

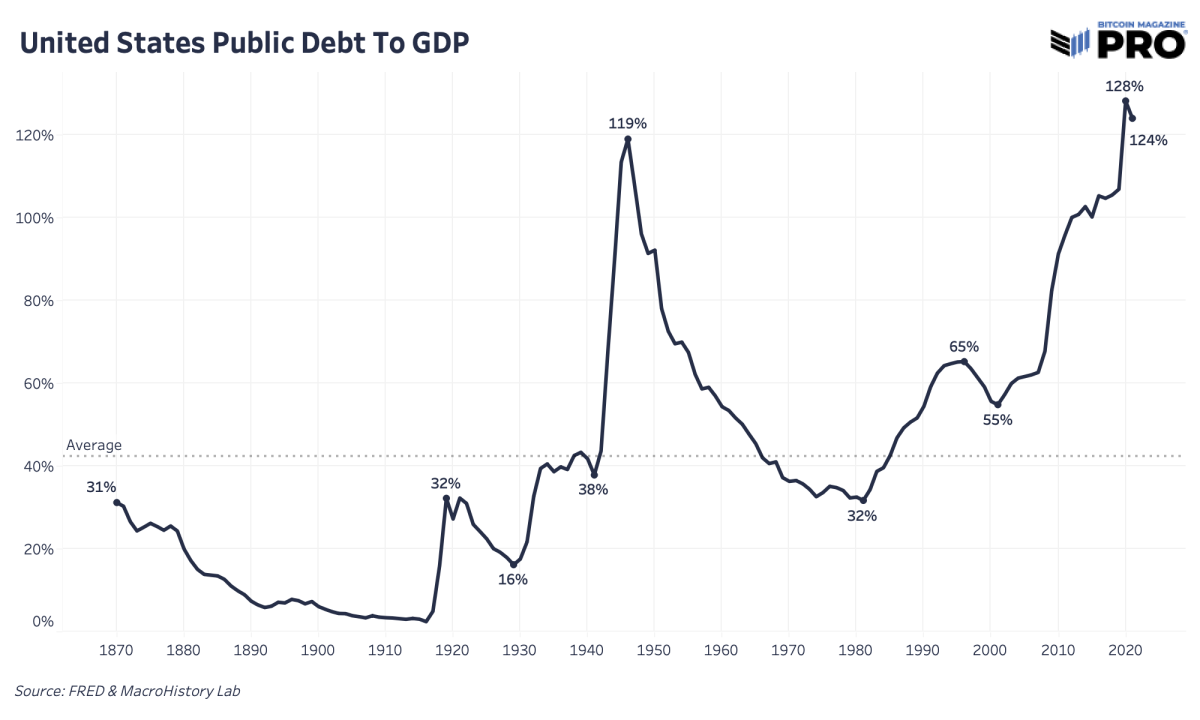

Le plus grand exemple de YCC s’est produit aux États-Unis en 1942 après la Seconde Guerre mondiale. Les États-Unis ont engagé d’énormes dépenses de dette pour financer la guerre et la Fed a plafonné les rendements pour maintenir les coûts d’emprunt bas et stables. Pendant ce temps, la Fed a plafonné les taux d’intérêt à court et à long terme sur les bons à court terme à 0,375 % et les obligations à long terme jusqu’à 2,5 %. Ce faisant, la Fed a renoncé au contrôle de son bilan et de sa masse monétaire, les deux augmentant pour maintenir les taux d’intérêt plus bas. C’était la méthode choisie pour faire face à l’augmentation insoutenable et insoutenable de la dette publique par rapport au produit intérieur brut.

Courant YCC Et l’avenir

La Banque centrale européenne (BCE) s’est effectivement engagée dans une politique YCC volant sous une autre bannière. La BCE a acheté des obligations pour tenter de contrôler l’écart des rendements entre les économies les plus fortes et les plus faibles de la zone euro.

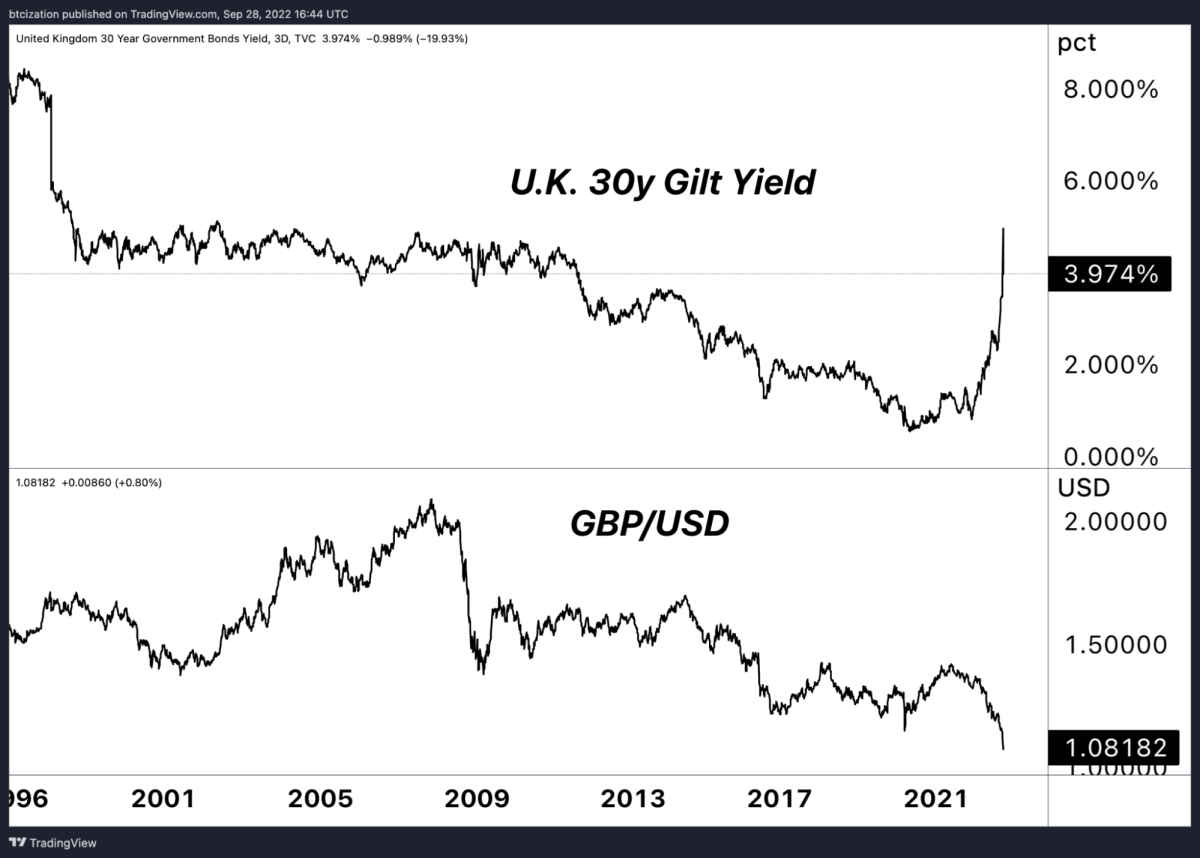

Les rendements sont devenus trop élevés trop rapidement pour que les économies fonctionnent et il y a un manque d’acheteurs marginaux sur le marché obligataire en ce moment alors que les obligations souveraines font face à leur pire performance depuis le début de l’année. Cela ne laisse d’autre choix à la BoE que d’être l’acheteur de dernier recours. Si le redémarrage du QE et l’achat initial d’obligations ne suffisent pas, nous pourrions facilement voir une progression vers un programme YCC de plafond de rendement plus strict et plus durable.

Il a été signalé que la BoE est intervenu pour endiguer la route des gilts en raison du potentiel d’appels de marge dans le système de retraite britannique, qui détient environ 1,5 billion de livres sterling d’actifs, dont la majorité était investie dans des obligations. Certains fonds de pension ont couvert leur risque de volatilité avec des dérivés obligataires, gérés par des fonds dits d’investissement piloté par le passif (LDI). Alors que le prix des obligations souveraines britanniques à long terme a chuté de façon drastique, les positions dérivées qui étaient sécurisées avec lesdites obligations en garantie sont devenues de plus en plus exposées aux appels de marge. Bien que les détails ne soient pas particulièrement importants, le point clé à comprendre est que lorsque le resserrement monétaire est devenu potentiellement systémique, la banque centrale est intervenue.

Bien que les politiques de YCC puissent”coup de pied”et limiter dommage de crise à court terme, elle déchaîne toute une panoplie de conséquences et d’effets de second ordre qu’il faudra traiter.

YCC est essentiellement la fin de toute activité de”marché libre”laissée dans les systèmes financiers et économiques. Il s’agit d’une planification centralisée plus active pour maintenir un coût du capital spécifique sur lequel fonctionne l’ensemble de l’économie. C’est fait par nécessité pour empêcher le système de s’effondrer totalement, ce qui s’est avéré inévitable dans les systèmes monétaires basés sur des fiat vers la fin de leur durée de vie.

YCC prolonge la bulle de la dette souveraine en permettant aux gouvernements de baisser le taux d’intérêt global sur les paiements d’intérêts et de réduire les coûts d’emprunt sur les futurs renouvellements de dette. Sur la base du montant même de la taille de la dette publique, du rythme des déficits budgétaires futurs et des promesses de dépenses importantes pour les droits à long terme (assurance-maladie, sécurité sociale, etc.), les dépenses de taux d’intérêt continueront de représenter une plus grande part des recettes fiscales d’un diminution de l’assiette fiscale sous pression.

Remarque finale

La première utilisation du contrôle de la courbe des taux était une mesure de guerre mondiale. Son utilisation était pour des circonstances extrêmes. Ainsi, même la tentative de déploiement d’un programme YCC ou similaire devrait agir comme un signal d’avertissement pour la plupart que quelque chose ne va vraiment pas. Nous avons maintenant deux des plus grandes banques centrales du monde (sur le point de trois) qui poursuivent activement des politiques de contrôle de la courbe des taux. C’est la nouvelle évolution de la politique monétaire et des expériences monétaires. Les banques centrales tenteront tout ce qu’il faut pour stabiliser les conditions économiques et il en résultera une plus grande dépréciation monétaire.

S’il y a jamais eu une campagne de marketing pour expliquer pourquoi le Bitcoin a sa place dans le monde, c’est exactement cela. Bien que nous ayons parlé des vents contraires macroéconomiques actuels qui ont besoin de temps pour se manifester et que la baisse des prix du bitcoin soit un résultat probable à court terme dans le scénario de grave volatilité des marchés boursiers, de la vague de politique monétaire et de liquidités incessantes qui devront être déchaînés pour sauver le système seront massifs. Obtenir un prix du bitcoin inférieur pour accumuler une position plus élevée et éviter une autre baisse potentielle importante dans une récession mondiale est un bon jeu (si le marché le permet), mais manquer le prochain mouvement majeur vers le haut est la véritable opportunité manquée à notre avis.

Articles antérieurs pertinents