Uno dei problemi più longevi nell’ecosistema Bitcoin per le aziende sono state le relazioni bancarie. Prima del NYDIG e dei loro recenti sforzi per iniziare a collegare le banche americane e le cooperative di credito ai binari di Bitcoin, le uniche opzioni bancarie per le aziende nello spazio erano Signature Bank a New York e Silvergate fuori dalla California. Le principali banche sono state molto combattive e in contrasto con le imprese nello spazio da anni. Diavolo, sono stati combattivi e in contrasto con i propri clienti semplicemente cercando di patrocinare le attività di Bitcoin, chiudere conti o chiudere carte da anni ormai a questo punto. Nessuna azienda ha esemplificato la natura ostile e antagonista di queste interazioni più di Bitfinex e Tether. Non solo nel caso delle banche, ma anche delle autorità di regolamentazione.

Uno dei primi grandi casi in cui Bitfinex si è scontrato con questo antagonismo è stato nel 2016. La Commodity Futures Trading Commission ha ordinato loro di pagare una multa di $ 75 milioni di dollari per non essersi registrati come commercianti di commissioni future (FCM) nell’ambito del Commodity Legge sugli scambi (CEA). Questo è stato in definitiva il risultato del fatto che gli americani hanno negoziato prodotti finanziari con leva sulla piattaforma senza che Bitfinex rispettasse le normative appropriate. Il punto chiave del regolamento ruotava attorno a cosa costituisse la consegna effettiva della merce sottostante e in quale arco di tempo avvenisse. Per eludere i requisiti di registrazione è necessario essere in grado di dimostrare l’effettiva consegna fisica della merce (bitcoin) entro 28 giorni. Poiché tutti i Bitcoin a sostegno dei prodotti con leva erano custoditi da Bitfinex e accreditati solo sugli account degli utenti, ciò era considerato non conforme alla definizione di consegna fisica e pertanto Bitfinex doveva registrarsi come FCM.

Per eludere questo requisito di registrazione, Bitfinex ha concluso un contratto con Bitgo per ristrutturare il funzionamento del loro sistema di archiviazione bitcoin al fine di soddisfare l’obbligo del regolamento di consegnare fisicamente entro 28 giorni. Hanno fornito a ciascun utente un portafoglio multisig separato per il quale Bitgo ha firmato insieme e ha iniziato a memorizzare i fondi di ogni singolo utente in portafogli separati. Questo sarebbe il primo di una lunga serie di eventi che possono essere in definitiva descritti come antagonismo da parte delle autorità di regolamentazione e delle istituzioni finanziarie che costringono un’azienda in questo settore a conformarsi a normative gravose o ad adottare comportamenti più rischiosi al fine di aggirare la necessità di conformarsi. In definitiva questa modifica dell’architettura è ciò che ha permesso a un’entità ancora sconosciuta di compromettere il proprio sistema e farla franca con 119.756 BTC. Se questo sistema non fosse stato implementato, ti ricordo in particolare di rispettare le normative statunitensi, solo una piccola parte di quei fondi sarebbe stata disponibile in un portafoglio caldo che potrebbe essere compromesso da remoto. Anche se potresti incolpare Bitfinex per non essersi registrato come FCM, i regolamenti li hanno persino messi nella posizione in cui dovevano conformarsi o essere compatibili con una scappatoia in definitiva ciò che ha creato questa situazione in primo luogo.

Questo è uno schema che si ripete attraverso l’intera storia di Tether e Bitfinex in questo ecosistema. Che si tratti di una pressione diretta da parte degli stessi regolatori, o di una pressione indiretta sotto forma di entità regolamentate che tagliano i legami commerciali con Tether o Bitfinex, la storia di entrambe le società è la storia di essere spinte sempre più in un angolo, come sono state metodicamente e progressivamente ostracizzato dalle autorità di regolamentazione giurisdizionali e dalle istituzioni finanziarie degli Stati Uniti.

Tether è stato originariamente creato nel 2014. Per un breve periodo è stato conosciuto come”Realcoin”, ma dopo un mese tutto è stato ribattezzato Tether. L’azienda e il prodotto sono stati fondati da Brock Pierce, Reeve Collins e Craig Sellars. Il lancio iniziale della società ha comportato l’emissione di tre diversi token stablecoin: uno per il dollaro USA, uno per l’euro e infine uno per lo yen giapponese. Tutti questi token sono stati emessi e fatti circolare direttamente sulla blockchain di Bitcoin utilizzando il protocollo Mastercoin (successivamente rinominato Omni). Omni è un protocollo di secondo livello su Bitcoin che utilizza OP_RETURN per registrare l’emissione e il trasferimento di nuovi token all’interno delle transazioni bitcoin senza richiedere alla rete Bitcoin di abilitare nuove regole (tutti coloro che si preoccupavano dei token potevano convalidare nuove regole intorno a loro e rifiutarsi di accettare transazioni di token non valide, mentre tutti gli altri potevano semplicemente ignorare le nuove regole e vedere”senza parole”codificate sulla blockchain).

La ragione per volerlo fare in primo luogo è in un certo senso la ragione per cui Bitcoin esiste in primo luogo, cioè, vuoi tutti i vantaggi che Bitcoin offre meno la volatilità. Vuoi Bitcoin più stabilità, ovvero una stablecoin. Bitcoin è un meccanismo che consente alle cose di sistemarsi definitivamente in dieci minuti (e al giorno d’oggi con Lightning Network all’istante), ma l’asset bitcoin è molto volatile. Quindi mettere un token sulla blockchain supportato da fiat in banca porta la stessa efficienza di regolamento (a patto che ti fidi delle persone che detengono la fiat in banca) a valute fiat più stabili. Ora, dato il modo antagonistico in cui le banche hanno trattato le aziende in questo spazio, l’utilità di questo dovrebbe essere piuttosto intuitiva. Invece di dover affrontare tutti i problemi delle banche che rifiutano transazioni e bonifici, o relazioni specifiche tra le parti transazionali, devi solo portare il denaro in una banca e puoi negoziare con il token sulla blockchain. Tutti quei fastidiosi problemi di banca fiat possono essere spinti al momento del riscatto finale del token con denaro reale invece di dover essere affrontati ogni volta che si effettua una singola transazione.

Data la situazione di Bitfinex con il senno di poi, non dovrebbe sorprendere nessuno che abbiano abilitato il trading di Tether all’inizio del 2015 pochi mesi dopo il lancio della società e del token. La capacità di ritardare l’effettivo regolamento bancario nel trasferimento di saldi fiat è un alleviamento naturale se il tuo problema è l’attrito con il sistema bancario. Per alcuni anni questo accordo ha funzionato molto bene, al punto che anche altri exchange che hanno avuto problemi con il sistema bancario hanno utilizzato Tether per l’accesso alla liquidità fiat nella gestione delle proprie attività, ma alla fine il sistema legacy ha iniziato a ostracizzare Tether. All’inizio del 2017 Wells Fargo ha iniziato a bloccare i pagamenti da e verso Tether che scorrevano attraverso di loro. Erano il partner bancario corrispondente con le banche taiwanesi che Tether (e Bitfinex) utilizzavano per custodire fondi fiat. Entrambe le società hanno intentato una causa contro Wells Fargo, ma entro una settimana entrambe le cause sono state archiviate.

Ciò ha portato a un anno o poco più di banche che hanno giocato a colpi di talpa con Tether e Bitfinex. Subito dopo il blocco del filo di Wells Fargo, Bitfinex ha anche interrotto tutte le relazioni bancarie dalle banche taiwanesi. Durante questo periodo di tempo entrambe le società sono rimbalzate attraverso molteplici relazioni bancarie. Le cose sono arrivate al punto in cui nuovi conti, a volte anche sotto entità di nuova costituzione, venivano aperti in un gioco di conchiglie nel tentativo di spostare denaro dentro e fuori e continuarlo a rimescolare prima che qualsiasi banca si rendesse conto che i depositi erano per attività di criptovaluta.

Agosto 2017 ha segnato l’inizio di una nuova fase per la valanga di attenzione di banche e autorità di regolamentazione negli Stati Uniti. L’utente Twitter Bitfinex’ed (@Bitfinexed) ha realizzato il suo primo accusa contro Bitfinex e Tether per manipolazione sistematica del mercato dell’intero ecosistema. Il suo post è andato nella definizione di un presunto trader su Bitfinex che ha chiamato”Spoofy”e nelle sue accuse secondo cui Spoofy era coinvolto in una diffusa manipolazione del mercato sulla piattaforma. Per coloro che non hanno familiarità con il trading, lo spoofing è una pratica di inserire ordini in uno scambio per acquistare o vendere qualcosa e quindi rimuovere gli ordini quando il prezzo di mercato raggiunge il punto in cui le cose sarebbero effettivamente acquistate o vendute. Molte volte gli altri trader corrono in anticipo e iniziano a comprare o vendere prima che quegli ordini vengano raggiunti, quindi un trader con fondi sufficienti può effettivamente spingere il prezzo di mercato inducendo efficacemente altre persone a comprare o vendere, e quindi rimuovendo i propri ordini senza doverli soddisfare. Le accuse di Bitfinexed erano che questo comportamento potrebbe benissimo essere Bitfinex stessi e che il comportamento era una manipolazione sistematica dell’intero mercato delle criptovalute. In seguito ha continuato ad accusare apertamente Tether di stampare denaro dal nulla senza alcun supporto, ma in questo post iniziale ha lasciato insinuare invece di accusarli apertamente.

Per l’anno successivo o giù di lì Tether è stato costantemente rimproverato da accuse di frode, manipolazione del mercato e non essere completamente sostenuto dalle riserve in dollari. Hanno stipulato un contratto con Friedman LLP per condurre un audit delle riserve di Tether, ma tutto ciò che è stato pubblicato dall’azienda prima che Tether interrompesse la relazione erano attestazioni. La differenza tra un audit e un’attestazione è che un audit esaminerebbe in modo completo i bilanci di un’entità, inclusi attività, obbligazioni, entrate, ecc., Per costruire un quadro completo di come tutti questi si bilanciano, laddove le attestazioni attestano semplicemente la prova di detenere determinate attività o valuta in riserva al momento dell’attestazione. Alla fine la relazione si è conclusa a causa, parafrasando la dichiarazione di Tether sulla questione,”la grande quantità di tempo e risorse spese per il semplicissimo bilancio di Tether, il che significa che l’audit non sarà prodotto in un lasso di tempo sufficientemente breve”. Vorrei sottolineare qui però, a meno che questo non sia cambiato di recente negli ultimi anni o due, nessun’altra stablecoin di cui sono a conoscenza ha pubblicato un vero e proprio audit completo delle loro operazioni. Quindi ritengo che l’inquadratura all’epoca nel contesto in quel momento fosse un’individuazione completamente falsa di Tether e richiedeva uno standard di trasparenza più elevato rispetto a quello richiesto da altri emittenti di stablecoin.

Durante l’intera saga tra la fine del 2017 e l’inizio del 2018, sia Bitfinex che Tether hanno interrotto completamente i legami con i clienti statunitensi. Altri due fattori importanti in questa storia si sono verificati più o meno nello stesso periodo di tempo, sebbene in gradi diversi non fossero pubblicamente noti fino a più tardi. Uno era Tether e Bitfinex che iniziavano una relazione bancaria con Noble Bank a Porto Rico, una banca di riserva al 100% fondata da Brock Pierce (un fondatore originale di Tether), e l’altro era Bitfinex che iniziava a utilizzare Crypto Capital per l’elaborazione dei pagamenti fiat. Questa era l’entità che rimescolava costantemente denaro tra nuovi conti bancari aperti in nuove entità aziendali.

Prima di entrare nello svelamento di una di queste storie (riguardanti la relazione con la Noble Bank) vale la pena ricordare un breve periodo di tempo all’inizio del 2018, quando Bitfinex ha avuto una relazione bancaria con la banca olandese ING. Voglio dire molto breve. Nel giro di poche settimane da quando Bitfinex ha riconosciuto pubblicamente la relazione, ING ha chiuso i propri conti bancari. Più tardi, nel 2018, Tether e Bitfinex hanno interrotto i legami con Noble Bank e la banca è stata messa in vendita. Il motivo addotto pubblicamente era la mancanza di redditività della banca come banca di riserva completa, ma la mia speculazione è che la loro stessa banca di custodia New York Mellon sia stata probabilmente sottoposta a pressioni dalle autorità di regolamentazione di New York per fare a loro volta pressioni su Noble Bank per il loro rapporto con Tether e Bitfinex. Vedi il tema continuo? Le banche e le autorità di regolamentazione che escludono costantemente entrambe le società dai servizi bancari è il modello qui. Dopo aver abbandonato la nave da Noble, Tether iniziò a detenere riserve presso la Deltec Bank alle Bahamas.

Ora è qui che la storia diventa assurda. Nel 2019, $ 850 milioni di dollari di fondi Bitfinex detenuti da Crypto Capital sono stati sequestrati da più governi, uno dei quali era quello degli Stati Uniti. La società aveva aperto conti bancari sotto società di comodo e affermato alle banche di essere impegnate in transazioni immobiliari al fine di elaborare depositi e prelievi per conto di Bitfinex, Tether e altre società di criptovalute utilizzando i loro servizi. Per mesi la società ha guidato Bitfinex, non ha spiegato completamente il problema e alla fine Bitfinex ha affrontato il problema prendendo un prestito da Tether dalle loro riserve di supporto. Questo è quando il procuratore generale di New York ha citato in giudizio Bitfinex e Tether per essere a corto di $ 850 milioni nelle riserve di Tether. Il governo degli Stati Uniti ha sequestrato quasi un miliardo di dollari e poi ha citato in giudizio le società a cui erano stati rubati i soldi per non averli.

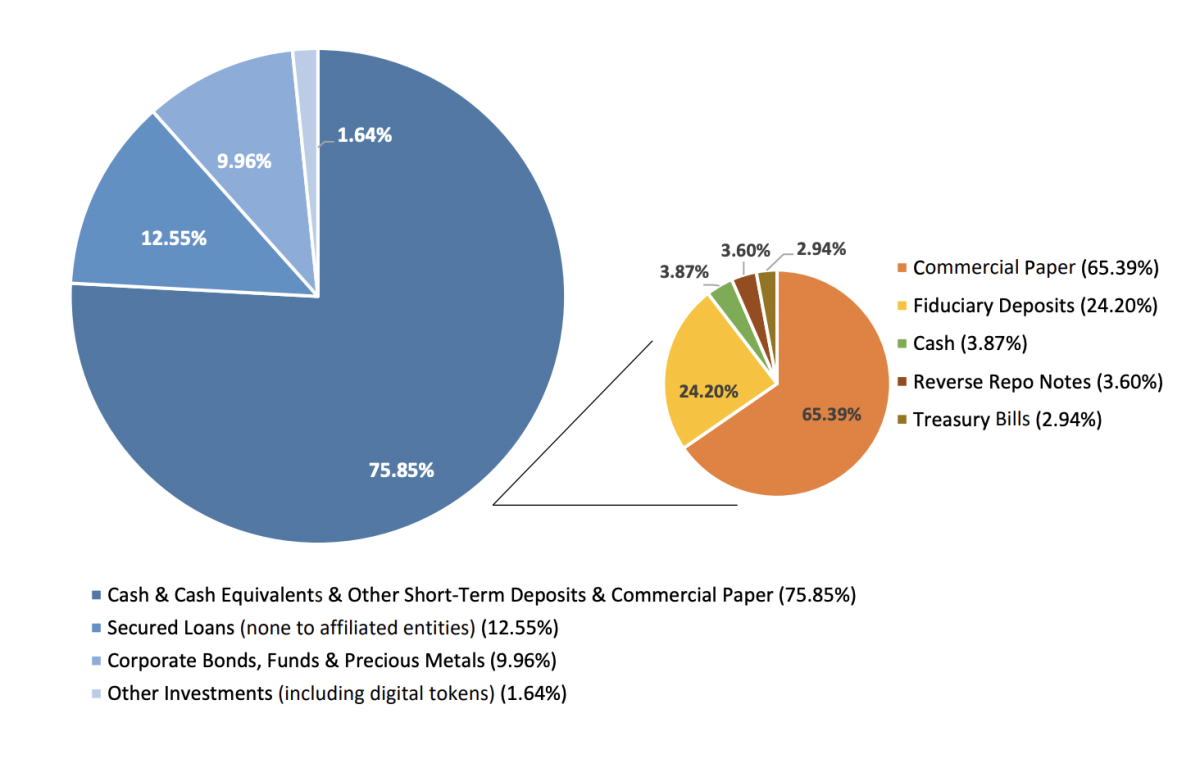

Questo caso si è trascinato per quasi due anni fino a febbraio 2021, quando Tether si è accordato con il NYAG per una multa di 18,5 milioni di dollari. Secondo i termini dell’accordo, erano tenuti a pubblicare rapporti trimestrali esattamente su ciò che sosteneva Tether.

Solo il 6% circa è costituito da riserve o titoli del tesoro reali sotto il controllo diretto di Tether (per chiarimenti ai lettori che non hanno familiarità con tali dettagli, i”depositi fiduciari”sono effettivamente depositi bancari non detenuti direttamente da Tether). Il bilancio delle riserve è essenzialmente l’inverso di come era iniziato. All’inizio Tether aveva effettivamente denaro contante a disposizione per le riserve, ora la maggior parte delle loro riserve sono semplicemente carta commerciale (prestiti a breve termine emessi da società). Il profilo di rischio di questo rispetto alla semplice detenzione di contanti fisici è enorme, poiché il valore di tutta quella carta commerciale è effettivamente stabile solo quanto la società che l’ha emessa.

Detto questo, perché sono in questa posizione in primo luogo? A causa degli anni in cui le autorità di regolamentazione e le banche li hanno costantemente tagliati fuori dai binari finanziari fiat e li hanno spinti sempre più in un angolo. Pensaci per un minuto. L’intera catena di eventi che ha portato a un profilo di bilancio molto più rischioso, che espone chiunque detenga Tether a un rischio maggiore di perdere il proprio valore, è stata causata direttamente dal costante antagonismo di banche e autorità di regolamentazione. Non cambia il rischio, ma penso che sia un contesto importante da fornire.

Quindi cosa ci aspetta per Tether?

Dato il bond El Salvadorian Bitcoin recentemente annunciato e il fatto che Bitfinex agirà come broker e Tether sarà accettato come pagamento, penso che la strada da percorrere per Tether sarà in un certo senso molto pericolosa. Il semplice fatto di esistere come sistema di regolamento fiat alternativo ha portato a continue molestie e controlli da parte di governi e banche che a volte hanno spinto entrambe le aziende al punto di potenziali fallimenti e crisi di liquidità. Era solo per passare dollari tra uno scambio e l’altro. Ora, dopo essere già stati messi in un angolo, stanno letteralmente facilitando la vendita del primo titolo sovrano Bitcoin della storia umana. Se il solo trasferimento di denaro tra gli scambi di criptovalute ha suscitato il livello di regolamentazione e ira bancaria a cui sono stati soggetti Tether e Bitfinex, cosa susciterà questa emissione di obbligazioni?

Credo pienamente che in risposta a questo, il governo degli Stati Uniti verrà per Bitfinex e Tether in pieno vigore. L’impostazione del terreno per questo è scritta in tutta la loro recente ossessione per le normative sulle stablecoin, la recente mossa dell’USDC in risposta a questo cambio di vento di spostare tutte le riserve verso titoli di stato a breve termine e in generale l’intera risposta storica e l’antagonismo di entrambe le società. Gli Stati Uniti hanno reagito sottilmente a questo ecosistema esistente nel modo in cui un sistema immunitario reagisce a un virus e, con l’evoluzione delle cose al punto che uno stato-nazione emette un legame sostenuto da bitcoin, è probabile che la risposta immunitaria aumenterà.

Ho sempre considerato gli attacchi, e le teorie del complotto francamente squilibrate, che circondano Tether sono assurde. Ma ciò non cambia il fatto che gli attacchi contro di loro hanno continuato ad aumentare di intensità mentre sono stati arretrati sempre più nell’angolo. Più Tether, e per procura Bitfinex, faciliteranno finanziariamente l’evoluzione di questo ecosistema al di là del controllo dell’attuale sistema finanziario dominato dagli Stati Uniti, più il martello sarà colpito da loro. Solo perché i colpi precedenti sono mancati non significa che tutti i tentativi in futuro lo faranno. Pensare così significa sottoporsi all’errore del giocatore. Per non parlare del paniere di questioni che il supporto di commercial paper introduce in termini di rischio di stabilità legato ai mercati finanziari globali generali, ovvero se le società che hanno emesso quel titolo ottengono risultati scadenti, diventano insolventi o non riescono a trarre vantaggio dalla carta, allora ci sono nessun dollaro a sostegno di quel Tether quando succede una di queste cose. Quella diventa la roccia per il duro posto dell’antagonismo del governo. Da un lato il sistema bancario tradizionale e le autorità di regolamentazione che li mettono in un angolo, e dall’altro il rischio di disgrazia economica degli emittenti della commercial paper che cancellano di fatto quel sostegno di Tether in caso di insolvenza.

E per completare tutto questo, molto recentemente il governo ribelle del Myanmar nella sua lotta contro il governo militare ha adottato Tether come valuta.

Quali pensi siano gli effetti domino di quello sarà? Penso che porteranno Tether a arretrare ulteriormente in un angolo e arriveranno colpi più frenetici del martello. Forse sono io un pessimista, ma ho sempre pensato che se Tether fosse finito sarebbe dovuto al fatto che il governo degli Stati Uniti ne avesse abbastanza. Penso che siano circa a quel punto.

Questo è un post degli ospiti di Shinobi. Le opinioni espresse sono interamente proprie e non riflettono necessariamente quelle di BTC Inc o Bitcoin Magazine.