Les résultats fiscaux d’Apple pour le deuxième trimestre 2023 seront publiés le 4 mai, suivis de l’appel standard avec les analystes sur les chiffres. Voici à quoi s’attendre et ce que Wall Street prévoit pour les résultats.

Apple a confirmé qu’il publiera ses résultats financiers pour le deuxième trimestre le 4 mai 2023, peu de temps avant une conférence téléphonique avec les analystes qui débutera à 17 h HE. L’appel se composera généralement du PDG d’Apple Tim Cook et du directeur financier Luca Maestri discutant des résultats qui viennent d’être publiés et répondant aux questions des analystes à l’écoute.

Les sujets peuvent inclure les lancements de produits des derniers mois, les événements positifs et négatifs, les ventes globales et d’autres vents contraires économiques qui pourraient affecter les trimestres suivants.

Conformément à une politique adoptée au début de la pandémie, Apple n’a pas proposé d’indications formelles sur les revenus pour les trimestres de suivi dans les versions précédentes. Compte tenu de la poursuite des résultats du premier trimestre, il semble peu probable que de nombreuses indications soient fournies cette fois-ci.

Bien que les lancements du premier trimestre auront un impact sur les résultats du deuxième trimestre, certains produits ont été lancés au cours de la période. En janvier, Apple a présenté les Mac mini M2 et M2 Pro, ainsi que les MacBook Pro 14 pouces et MacBook Pro 16 pouces M2 Pro et M2 Max, tandis qu’un HomePod de deuxième génération a été lancé le 3 février.

Annuel : Chiffres du T2 2022

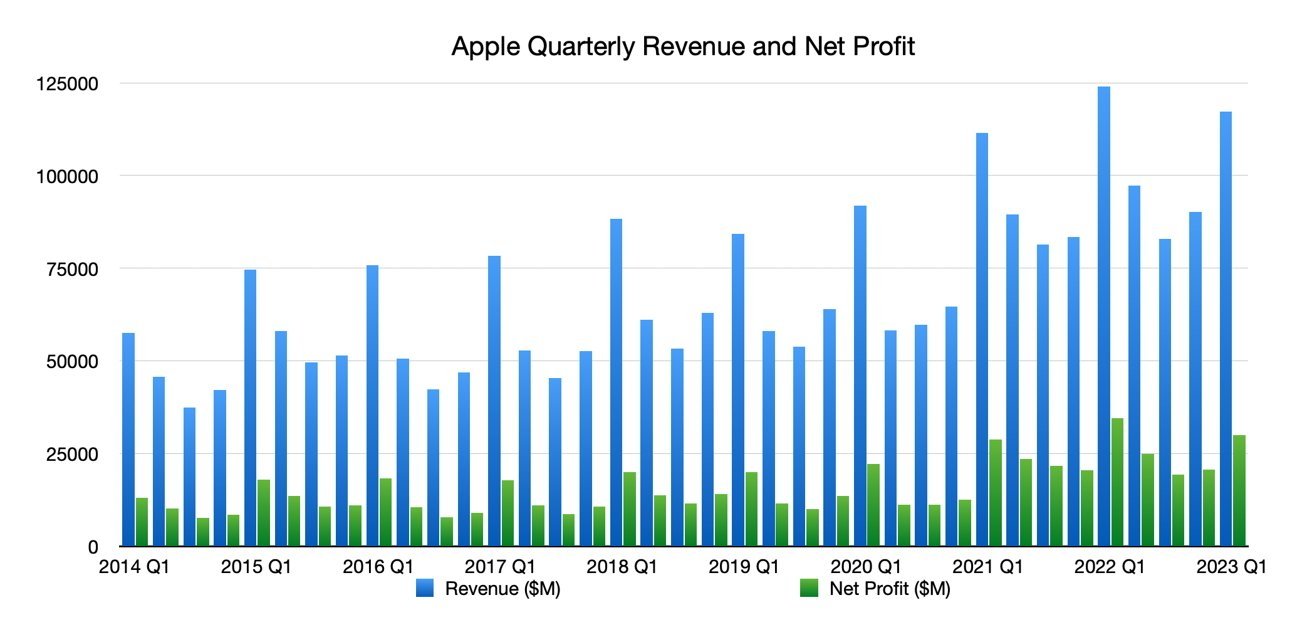

Un baromètre clé pour les résultats financiers trimestriels est la façon dont les chiffres d’une entreprise se comparent à ceux de l’année précédente. Dans ce cas, les analystes placeront les résultats du T2 2023 par rapport au T2 2022.

Au cours des résultats du T2 2022, Apple a déclaré un chiffre d’affaires de 97,3 milliards de dollars, battant le consensus de Wall Street à l’époque de 94 milliards de dollars. Il a également déclaré un bénéfice net de 25 milliards de dollars et une marge brute de 43,7 %.

Les revenus des iPhones ont atteint 50,6 milliards de dollars, ceux de l’iPad en légère baisse à 7,6 milliards de dollars et ceux des Mac à 10,4 milliards de dollars. Les vêtements, la maison et les accessoires ont atteint 8,8 milliards de dollars, et les services ont poursuivi leur croissance fiable à 19,8 milliards de dollars.

Ce que pense Wall Street

Depuis le 24 avril, le consensus des analyses indique qu’Apple gagne en moyenne 92,94 milliards de dollars, avec une fourchette comprise entre 89,79 et 98,84 milliards de dollars. L’estimation est basée sur les rapports de 24 analystes.

Le bénéfice par action devrait être d’environ 1,43 $, avec des estimations hautes et basses de 1,56 $ et 1,37 $. Au total, 26 analystes ont contribué aux estimations du BPA.

analystes individuels sur Apple

Morgan Stanley

Le trimestre de mars sera”en ligne”avec les attentes, a déclaré Morgan Stanley dans sa note de pré-résultats aux investisseurs du 24 avril. Avec 91,9 milliards de dollars de revenus et un BPA de 1,41 $, c’est apparemment un ou deux points de pourcentage en dessous du consensus.

Les revenus des iPhones ont été révisés en hausse de 2 % à 50,3 milliards de dollars, en baisse de 1 % d’une année sur l’autre, sur 54,5 millions d’expéditions d’iPhone. Pour Mac, les expéditions atteindront apparemment 4,3 millions avec un chiffre d’affaires de 6,3 milliards de dollars, une baisse de 39 % en glissement annuel.

Les services seront apparemment en hausse de 5,7 % en glissement annuel à 20,9 milliards de dollars.

Cependant, Morgan Stanley met en garde contre la retenue, car”l’histoire montrerait qu’un rythme trimestriel de mars et un trimestre de juin à la baisse n’entraînent pas nécessairement une réaction négative des actions après les bénéfices, car les investisseurs regardent au-delà du creux de la cycle jusqu’au prochain lancement de l’iPhone.”

Une autorisation de rachat supplémentaire de 90 milliards de dollars et une augmentation du dividende de 5 % d’une année sur l’autre sont également prévues.

JP Morgan

Le 19 avril, JP Morgan a annoncé qu’Apple fournirait un”rendement solide aux actionnaires”pour 2023, le trimestre de mars dépassant les objectifs”sur Les revenus de l’iPhone sont tirés par la création d’inventaire de canaux.”Cette amélioration des perspectives a été menée par une estimation améliorée de 58 millions d’iPhones produits au lieu de 54 millions.

Pour le trimestre, les prévisions de revenus et de bénéfices ont été”modérément”relevées, passant de 92,7 milliards de dollars de revenus et 1,44 $ de BPA à 94,9 milliards de dollars et 1,49 $. Son opinion consensuelle était de 92,5 milliards de dollars et de 1,43 $.

En plus des”battements modestes”pour le trimestre de mars, JP Morgan s’attend à ce qu’Apple”publie des prévisions pour un autre trimestre de baisse des revenus”, avec une prévision de”baisse des revenus d’une année sur l’autre pour l’ensemble de la période”. année FY23, et de modestes inconvénients pour les estimations de bénéfices également. »

Dans l’ensemble, malgré les baisses attendues, JP Morgan affirme qu’Apple reste”une valeur refuge relative”, compte tenu de la situation économique”macro difficile”.

Wedbush

Le 1er mai, l’aperçu de Wedbush pour les résultats s’est concentré sur les revenus de l’iPhone, qui, selon lui, devraient”afficher au moins en ligne”avec les attentes. Cela est dû à”une nette augmentation de la demande dans la région clé de la Chine”.

Le trimestre de juin devrait également être”relativement conservateur”en raison de l’arrivée de l’iPhone 15 anniversaire à l’automne, et du fait qu’un quart estimé des utilisateurs d’iPhone n’ont pas mis à niveau depuis quatre ans ou plus. Cela devrait aboutir à une”transition plus stable”de l’iPhone 14 à l’iPhone 15 que le cycle habituel de crête à vallée.

Wedbush s’intéressait également aux services, s’attendant à un retour à une croissance à deux chiffres au cours des trimestres suivants. Les services”restent un atout sous-estimé par la rue”, explique Wedbush.

Wedbush maintient sa désignation”Outperform”pour Apple, ainsi que son objectif de prix de 205 $. La note ne comprenait pas d’estimations de revenus ou de BPA.

Deutsche Bank

Dans un rapport du 26 avril, les analystes de la Deutsche Bank ont relevé leur objectif de prix pour Apple de 160 $ à 170 $, et ont maintenu leur note”Acheter”. Les investisseurs sont « attirés par la qualité des résultats de l’entreprise et son bilan solide » dans un environnement incertain.

Pour les résultats eux-mêmes, Deutsche Bank pense que les résultats seront”conformes”à ses estimations,”la force de l’iPhone compensant la faiblesse progressive dans d’autres domaines”. Le chiffre d’affaires des services devrait croître modestement, entre 5 % et 10 % d’une année sur l’autre.

Apple est bien positionné pour le troisième trimestre, estiment les analystes, car si”le potentiel de revenus des produits est inférieur à nos estimations, nous prévoyons également que la baisse des coûts des composants entraînera une hausse des marges, entraînant un BPA en ligne avec notre estimation.”

Ce BPA pour l’année entière devrait être de 6,30 $, selon les prévisions de la Deutsche Bank, battant une estimation de Street de 6,17 $.

TD Cowen

Le 2 mai, TD Cowen a proposé à Apple de voir ses revenus diminuer de 5 % en glissement annuel au cours du trimestre, atteignant 92,2 milliards de dollars, accompagné d’un BPA de 1,43 $.

Blâmer la demande saisonnière d’iPhone qui est soutenue par l’amélioration des expéditions en Chine, les revenus de l’iPhone devraient chuter de 5 % en glissement annuel. Avec un chiffre”relativement plus faible d’une année sur l’autre”pour les expéditions d’iPad, de Mac et de Wearables, Cowen pense qu’il y aura une baisse d’iPad de 5% et une baisse de 14% des constructions de Mac.

Les services continueront de croître sur les”compositions faciles”, mais avec un risque à la baisse pour les”revenus de licence compte tenu des tendances du marché de la publicité numérique”.

Cowen a attribué à Apple une note de”surperformance”, avec un objectif de prix de 195 $.