世界の国々、その地位を金銭的権力、信者、犠牲者、追放者として考えてみましょう。これらの国はビットコインを戦略的にどのように使用しますか?

今日は4種類の国があります

金銭的覇権

これらの国は他の国に大きな影響力を持っています。他の国々は外貨準備として自国通貨を保有しています。それらは、世界貿易における主要な会計単位を管理します。彼らがお金を印刷するとき、彼らは国内の人口だけでなく、彼らの通貨を保持している多くの外国人から「シニョリッジ」の利益を獲得します。

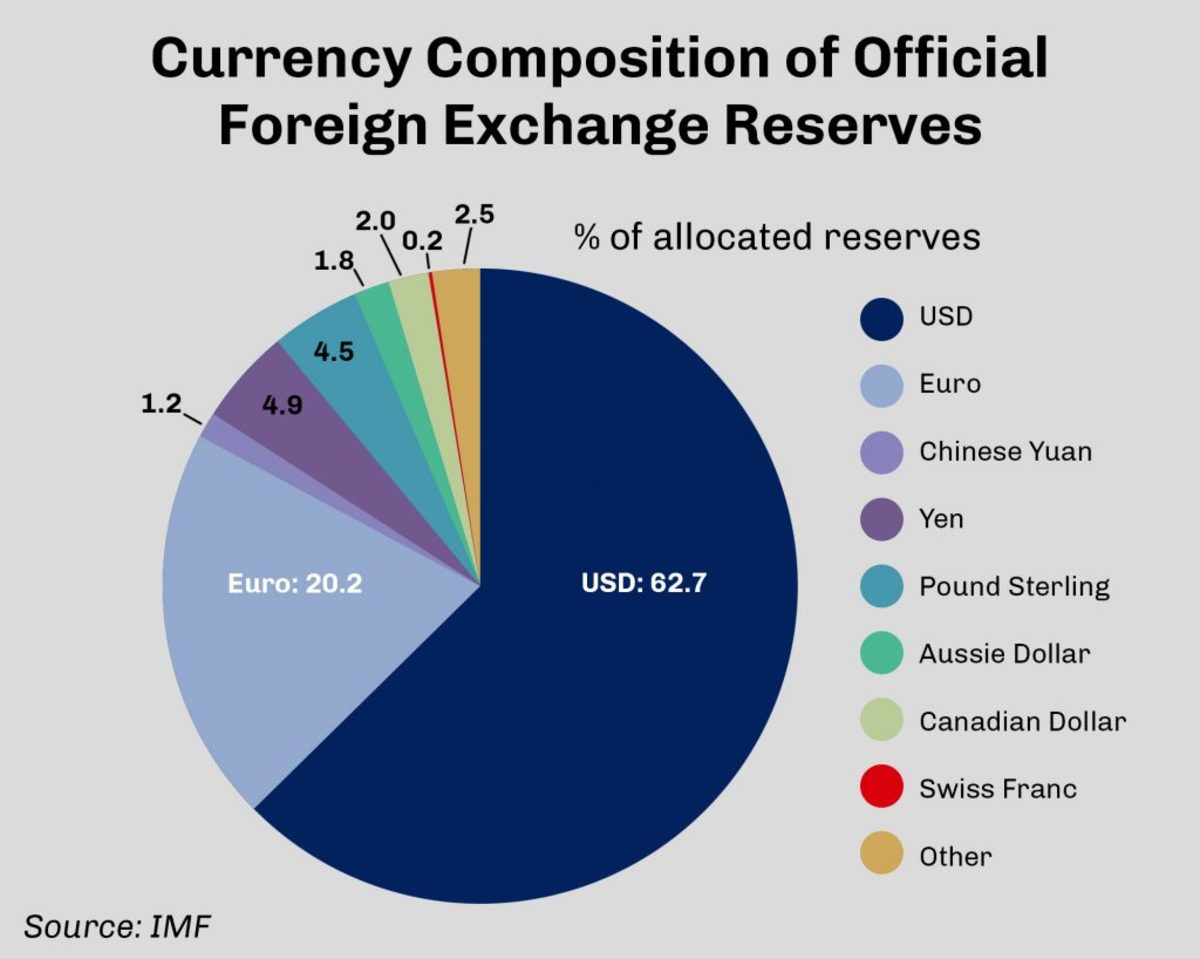

今日、唯一の真の金銭的覇権は米国です。ある程度はユーロ圏であり、さらに程度は低いが、日本と中国は部分的な金融覇権国である。彼らの通貨は、少量の外貨準備として保有されています。しかし、主に米国は圧倒的に支配的な力です。それは世界の準備通貨と最も深くそして最も安全な市場を持っています。それは世界の貯蓄と貿易のためのニュメレールを管理します。これは、国際決済で使用される金融インフラストラクチャを制御します。国際銀行間通信協会(別名SWIFT)です。

マイナープレーヤー

マイナープレーヤーは、独自の通貨を持ち、より多くの通貨の発行からある程度のシニョリッジ利益を引き出します。しかし、本格的な通貨覇権国とは異なり、彼らの通貨は実際には外国人によって保有されていません。したがって、お金を印刷することの利益は、外部からの影響をほとんど受けずに、国内の人口からのみ抽出されます。トルコ、メキシコ、そして実際にほとんどの大国は、この定義ではマイナーなプレーヤーです。

家臣

一部の国は、別の国、通常は通貨の覇権国の1つに依存しています。これらの国々は覇権の気まぐれにあります。彼らはシニョリッジの利益を受け取りません。確かに、金銭的覇権者のお金の保有者として、彼らは通常印刷されたお金が国内で使われるので、利益をまったく受け取らずにインフレの費用を支払います。ドルに固定されている国、または法定通貨としてドルまたはユーロを使用している国は、事実上、家臣国です。アフリカのCFA通貨同盟は、このようにユーロ圏の家臣です。サウジアラビアなどの他の国々は米ドルに固定されており、米ドルは世界の通貨準備の支配的な部分を構成しているため、ほとんどの国が少なくとも部分的に米国のシニョリッジの費用を負担しています。

血管であるということは、シニョリッジを抽出する能力を放棄することを意味します。その値は別の累乗になります。多くの場合、州は、A)マイナーなプレーヤーになろうとしたが、完全に信頼を失った、またはB)米国またはユーロ圏(覇権者)からの保護を要求する他の戦略的理由があるため、血管のステータスを想定します。

除外された国

一部の国は、金銭的覇権国に完全に敬遠されています。イランはSWIFTネットワークから完全に切断されており、米ドルベースの金融レールへのアクセスを拒否しています。北朝鮮とキューバも同様の状況にあります。家臣であるのと同様に、排除は二元的ではありません。経済制裁は、さまざまな程度で多くの国や個人に対して課されてきました。ロシアは部分的に除外された状態にあるマイナープレーヤーです。

一部の国は現在除外されていない可能性がありますが、将来的に除外される可能性があります。ロシアは現在、ロシア・ウクライナ危機をめぐって米国の制裁に直面している。状況が悪化した場合、ロシアはSWIFTシステムからの排除を期待できます。つまり、除外されたステータスが劇的にエスカレートします。その結果、ロシアは現在、ドル保有を減らし、金を取得し、米ドル以外の通貨建ての貿易協定を締結することにより、除外の準備をしています。完全に独立した世界大国であるためには、国は米国からの財政的排除に直面して回復力を備えなければなりません。排除は戦争の金銭的領域への拡大です。排除を生き残ることができない国は独立して行動できる力ではありません。

国家戦略の一環としてのビットコイン

各グループがビットコインを逆の順序でどのように見る可能性があるかを調べてみましょう。

除外された国

除外された国は、おそらくすぐにビットコインを採用する可能性があります。ビットコインは彼らにとって大きな問題を解決します。敵対的なグローバル機関に直面して価値を伝達する方法。ビットコインは、強力な国民国家からの攻撃に対して強化されるように明示的に設計されているため、イランなどの国家から信頼されています。これが、他の暗号通貨が適切でない可能性が高い理由です。それらは、金銭的覇権からの激しい精査に耐えるのに十分に分散化されていません。北朝鮮は、米国がそれらのプロトコルに影響を与えてその価値を没収する可能性があるため、ETHまたはSOLで現実的に大量の価値を保持することはできません。一方、ビットコインは変更が非常に困難です。イランのような国はそれを公然と取得することができ、米国はそれを没収したり、取引能力を妨害したりすることは事実上無力です

除外された国は価値を困難に動かしています。 (出典:ブルームバーグ)

2020年、ベネズエラは、病んでいる石油部門の再開を支援するためにイランに支払う必要がありました。両国は認可されているので、彼らの解決策は実際にカラカスからテヘランまで物理的な金の棒を飛ばします。これは非常に面倒でした。当事者間の信頼は必要なく、ビットコインの中立的で非政治的な性質は非常に魅力的であるため、これらの国々が取引するためのはるかに良い方法はビットコインを介することです。忌避された国でさえ、ルーブルや人民元を使用することは特に魅力的ではありません。ロシアや中国を通貨単位で信頼したくないからです。いいえ、国家間の金融決済は本質的に信頼性が低いため、どの国からも独立したものが必要です。競争の激しい地球環境では、権力は互いに警戒しています。自分の貯蓄の運命は、他の誰かを信頼することに頼ることはできません。したがって、中立的なお金が非常に望ましいです。金は中立ですが、ビットコインよりもはるかにコストがかかり、転送するのに不便です。

除外された国はすぐにビットコインを採用する可能性があります。米国とユーロ圏が金融制裁の棍棒を熱心に行使すればするほど、回避策として除外された国をビットコインに追いやるのが早くなります。これらは、ビットコインに特別なイデオロギー的な魅力を持っている国ではありません。基本的にそれらのすべては残忍な独裁政権です:自由の友人はありません。彼らはそのリバータリアンのルーツを愛しているのでビットコインを受け入れる代わりに、彼らは伝統的な選択肢から締め出されているのでそれを使うように駆り立てられます。これが発生する速度は、完全に覇権者によって適用される経済制裁の量の関数です。

私たちはすでにこの傾向が起こっているのを見ています。ウラジーミルプチンやトルコのレジェップエルドアンのような独裁者は、暗号通貨に細心の注意を払っていると噂されています。ビットコインは国内の人口からシニョリッジの家賃を引き出す能力を妨げるでしょうが、西側との関係がさらに悪化した場合、それらは国際交流における価値の単位を可能にするでしょう。国内人口に現地通貨を適用するスキームが生じる可能性がありますが、ビットコインは国民国家間の国際決済ツールとして使用されます。これは、米国と他のソビエトブロック諸国の二重通貨スキームを反映しており、外国貿易にはハードカレンシーが使用されていますが、地元の人々はより弱く、はるかにハードカレンシーの低い形式を使用することを余儀なくされています。独裁者の観点からすると、これは便利です。地元のフィアットを受け入れない外国人と取引することはできますが、地元のシニョリッジの家賃を引き出す能力は維持されます。このような二重層システムは、トルコ、イラン、ロシアなどの権威主義国家で簡単に発生する可能性があり、ビットコインは外向きの硬いお金です。

家臣

家臣として、ビットコインは出口の機会です。あなたはあなたの大君主にシニョリッジの費用を払っています。彼らはあなたから価値を獲得しています。ビットコインを採用することは、自由を破り、独立を確立する方法です。大国とは異なり、家臣はおそらく世界的な金融インフラを単独で構築することはできません。しかし、便利なことに、ビットコインネットワークはすでに稼働しています。新規参入者は、そのグローバルな価値伝達システムにサインアップして継承するだけです。

ビットコインを採用することで、大君主のお金の堕落の費用を支払う必要がなくなります。しかし、彼らはそれについて満足している可能性は低いです。エルサルバドルは、法定通貨が米ドルであったため、この意味で以前は米国の家臣国でした。明確にするために、ドルはエルサルバドルではまだ法定通貨ですが、それはその準備金の増加する部分を占めるビットコインと共存しています。エルサルバドルはビットコインの硬さの恩恵を受けています。米ドルの準備金を保有することに伴う継続的な卑劣なコストを削減しました。

しかし、大君主から解放されることにはコストがかかります。米国、そしてそれほどではないがユーロ圏は、非常に強力で影響力があり、異議を罰することができます。反抗的な独立の行為により、エルサルバドルは米国とIMFからの非難。生き残るために米国の支援を必要とする国々は、家臣の地位をすぐに捨てることはありません。米国との友好を望む戦略的理由がある台湾やポーランドのような国は、ドル準備を落とす可能性は低いです。米国とユーロ圏の金銭的覇権に対する彼らの従順さは、彼らの状況に基づいて計算され、完全に合理的です。しかし、各家臣は独自の計算を実行し、「私が支払うシニョリッジの家賃を正当化するのに十分な覇権を獲得していますか?」と尋ねます。これらの家賃が高ければ高いほど、つまり、米国とユーロ圏での金融の堕落が大きければ大きいほど、その関係に課せられるストレスは大きくなります。ドルの下落が加速した場合、多くの米ドル準備保有者は彼らの忠誠に疑問を呈し、潜在的にドルを投棄する可能性があります。

マイナープレーヤー

マイナープレーヤーはバサルとヘゲモンの中間で捕まります。彼らはある程度のシニョリッジを楽しんでいるので、ビットコインをフルに使うことによってその収入を失うことにはおそらく気が進まないでしょう。しかし、貯蓄技術としてのビットコインの利点は明らかです。明確な話はわかりません。おそらく一部の国は、米国のように、ビットコインへのアクセスを独占しようとする2層の国内/外貨アプローチを試みるでしょう。 20世紀のお金のように市民がビットコインにアクセスするのを防ぐことはできないので、これが実際に機能するとは思わない。

最も可能性の高いシナリオは、マイナープレーヤーが単に壊れていることです。彼らの通貨は、ビットコインは言うまでもなく、覇権者の通貨よりも明らかに望ましくありません。ビットコインの存在は、大衆の脱出オプションとして機能します。彼らはそのオプションをとるでしょう、そしてマイナーなプレーヤーは本当の選択がありません。

覇権者

米国とユーロ圏は他の国によるビットコインの採用から最も失うものがあります。彼らの制裁にはもはや歯がありません。彼らのインフレはそれほど簡単に海外に輸出されることはないでしょう。代わりに、マネープリンティングは国内で低レイテンシーで反響します。ドルのシニョリッジ利益は、米国の権力に資金を供給する上で大きな役割を果たします。それを取り除けば、覇権の力は、経済的影響だけでなく、軍事的および外交的にも大幅に減少します。これは、第二次世界大戦後の英ポンドの減少と同様に、重大な世界的影響をもたらす可能性があります。ポンドの堕落と世界的な放棄は、英国の終焉を金銭的覇権として示した。これは、海外への影響を減らしながら密接に関連していました。以前は、英国政府は、通常は道徳的な説得と影響力を通じて、他の人々に優先的な条件でお金を受け入れるように説得することができました。他の国がハードゴールドまたはより安全なドルを好んだときでさえ、英国の植民地は予備としてポンドを保持しました。英国は覇権の地位を失ったため、海外の植民地を単独で維持するという完全な矢面に立つ必要があり、できませんでした。

紀元前470年頃のデロス同盟。米国としてのアテネとドル保有者としてのリーグ。

出典:ウィキペディア

米国世界的な影響力は、金銭の覇権を失うと、英国帝国と同様の運命をたどる可能性があります。米国は依然として世界最大の経済国ですが、その力は、世界中のすべてのドル保有者から抽出されたシニョリッジ家賃によって増強されています。これは莫大な価値です。 古代アテナイのデロス同盟。支流の連立は、大君主によって率いられています。自衛の表向きの目的はいくつかありますが、実際には、各対象国は同盟の指導者に税金を支払います。これらは概念的には独立した州ですが、事実上独立しておらず、財政的に貢献することが期待されています。米国は、明示的な賛辞ではなく、シニョリッジ税を介して間接的に行うことを除いて、同じことを行います。しかし、それは同じになります。したがって、米国の同盟国がドルを保有し、物事をドルで値付けすることが期待されているのは当然のことです。同様に、ドルの改定、つまり非ドル化は、米国では不忠と扇動に等しいと見なされています。

したがって、米国とユーロ圏の州はビットコインを深刻な脅威と見なします。それでも、ビットコインの富の大部分は、これらの国の市民によって保持される可能性があります。同じ不忠の認識が国内のビットコイン保有者にも及ぶことが期待できます。私たちは、愛国心の表現として、エルドアン大統領がトルコ人に地元のリラのためにドルと金を提出するように促しているのを見てきました。同様に、英国市民は、第一次世界大戦以降、法定紙幣のために金を提出するように促されました。米国では、大統領命令によって義務付けられました。愛国心、強制、およびその他の措置を呼びかけ、ビットコインを州に引き渡すよう市民を説得します。合理的に動機付けられた保有者からビットコインを盗むことは非常に困難であるため、これらの措置の有効性は弱まる可能性があります。同様の強制的措置は、歴史上のほぼすべての超インフレ状態で試みられており、通常は失敗しました。ワイマールドイツでは、市民に厳しい外貨を明け渡すよう説得または強制するという不幸な努力がありました。不規則な成功にもかかわらず、これらの努力は長期的には絶望的でした。

覇権者は彼らの力に代わるものに抵抗するでしょう。彼らは最後に落ちるでしょう。後のマイナープレーヤーのように、国内市民がハイパーインフレーションを回避するためにビットコインに目を向けると、おそらくヘゲモンは外力に苦しむのではなく、内側から食い荒らされるでしょう。

突然の国家蓄積

金とは異なり、ビットコインは全景で世界の準備通貨のステータスに上昇しています。私たちは、その上昇、その回転、そしてその漸進的な正常化を見ることができます。貯蓄技術としてのビットコインの適合性の実現が不均一に広がるため、それはまさに不安定です。徐々に意識が世界中で何年にもわたって成長します。その意識は、最初は単なる個人の間で高まりますが、転換点に達し、国全体のレベルで噴火します。一部の国は他の国より先に結論に達するでしょう。エルサルバドルは非常に早かった。しかし、おそらく数年間隔で、2番目と3番目と4番目があります。このプロセスはどのように見えますか?

ビットコインの戦略的役割に対する夜明けの認識は、各国による秘密の蓄積につながります。これはおそらくすでに進行中です。中央銀行または国家のリーダーとして、ビットコインをヘッジとして静かに蓄積することは理にかなっていますが、あまりファンファーレはありません。あなたが家臣国家であるならば、あなたは覇権者を怒らせないように密かにそれらを獲得しなければなりません。あなたが覇権者であるならば、あなたは自分自身の覇権者のお金を損なうことを避けるために密かにそうしなければなりません。おそらくこの理由で、覇権者は本来よりもはるかに少ないビットコインを獲得するでしょう。米国とユーロ圏は、その栄光に支えられている革新的でない企業のように、たとえ運命にあるとしても、自国の金儲けを混乱させたくないのです。

非覇権国家による蓄積は非常に急速に加速する可能性があります。州が他者の蓄積に気付くにつれて、それは指数関数的に激化する競争になる可能性があります。おそらく、完全なビットコインサイクル、バブル、崩壊は、いつか完全に国民国家の購入によって推進されるでしょう。

国民国家は、ビットコインを購入するためにお金を印刷するだけで、マイケルセイラー戦略を適用できます。最近の

ビットコインの戦略的影響は、私や他の人によって適切に考慮されていないと確信しています。ハード、非政治的、そして中立的なお金の長期的な地政学的影響についてさらに考える価値があります。各国はビットコインを武器として使用し、それと戦い、おそらくそれに屈するでしょう。

これはAndrewBarisserによるゲスト投稿です。表明された意見は完全に独自のものであり、必ずしもBTCIncまたはBitcoinMagazineの意見を反映しているわけではありません。