Tâm lý thị trường là mối quan tâm của công chúng đối với tài sản cơ bản và hành vi của các nhà giao dịch trên thị trường phái sinh. Nhờ phân tích tâm lý, người ta có thể xác định được thái độ của các nhà đầu tư dài hạn, vì họ luôn bán trong suốt xu hướng tăng cho các nhà đầu cơ ngắn hạn và mua các mức giảm với kỳ vọng tích cực về mặt thống kê. Ngược lại, tâm lý đám đông là phi lý, vì họ thường mua với giá nến tăng vọt vì sợ bỏ lỡ và bán phá giá trong xu hướng giảm.

Sự quan tâm của cộng đồng đã giảm xuống như được hiển thị trong dữ liệu xu hướng của google ( Nguồn ).

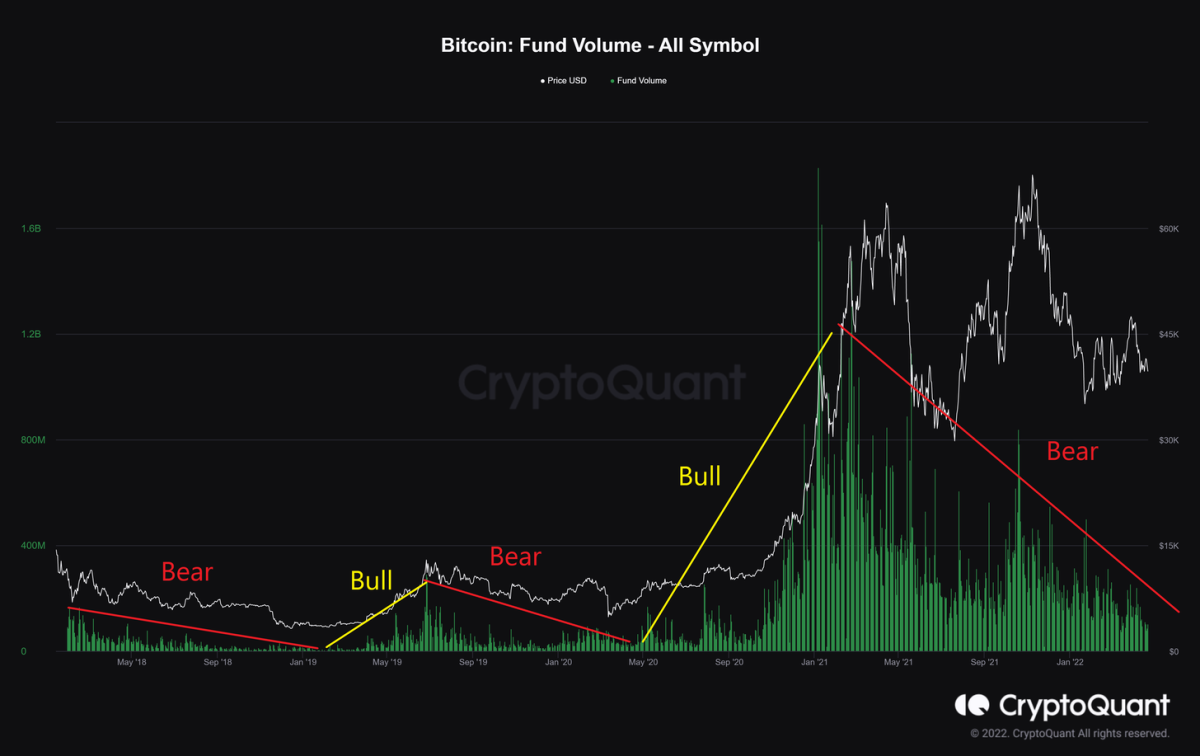

Điều đầu tiên cần tính đến khi phân tích tâm lý thị trường là khối lượng quỹ đóng vai trò quan trọng trong việc thị trường đang có xu hướng hay hợp nhất khi nó mô tả khối lượng giao dịch. Trong thị trường tăng giá, khối lượng quỹ tăng cùng với giá và ngược lại, nhưng nó đã giảm dần kể từ mức đỉnh tháng 5 năm 2021.

Khối lượng giao dịch quỹ tăng trong xu hướng tăng và giảm theo xu hướng gấu ( Nguồn ).

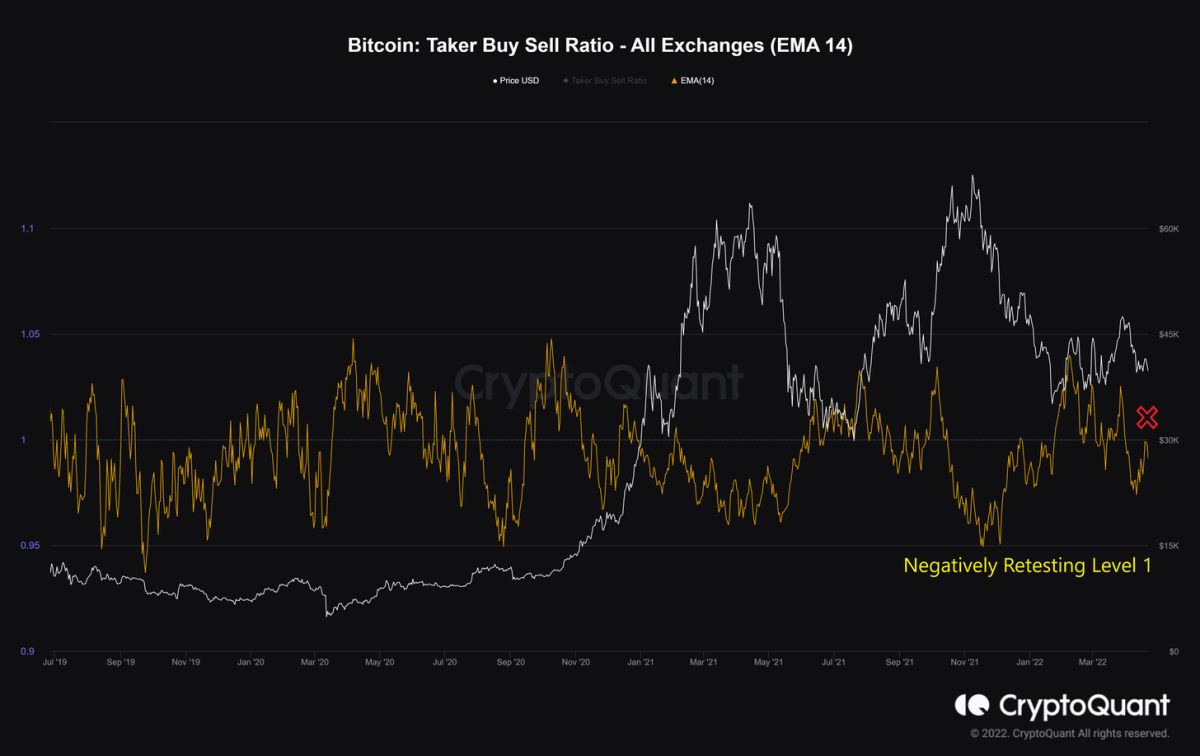

Đồng thời, đã xem xét theo tỷ lệ giữa khối lượng mua chia cho khối lượng bán của những người tham gia giao dịch hoán đổi vĩnh viễn, giá trị của một-nhiều lệnh mua được thực hiện thông qua lệnh thị trường-cho thấy tâm lý lạc quan đang chiếm ưu thế. Tương tự, các giá trị dưới một cho thấy sự thống trị của tâm lý giảm giá khi nhiều lệnh bán hơn được thực hiện tích cực thông qua các lệnh thị trường. Ngoài ra, đường trung bình động hàm mũ 14 ngày (EMA-14) của tỷ lệ mua/bán của người dùng đã âm và gần đây đã kiểm tra lại mức một, cho thấy rằng nhiều người bán sẵn sàng bán tiền hơn với giá thấp hơn và áp lực bán là mạnh hơn áp lực mua.

Tỷ lệ mua/bán của người thử nghiệm EMA-14 trong vùng tiêu cực và kiểm tra lại mức một ( Nguồn ).

Trong thị trường tăng giá, thanh lý ngày càng tăng tương quan với tăng giá. Tổng số lượng vị thế mua và bán thanh lý hiện tại trên thị trường phái sinh tương đối thấp so với các đợt tăng giá trước đó.

Thanh lý nhỏ báo hiệu tâm lý giảm giá ( Nguồn ).

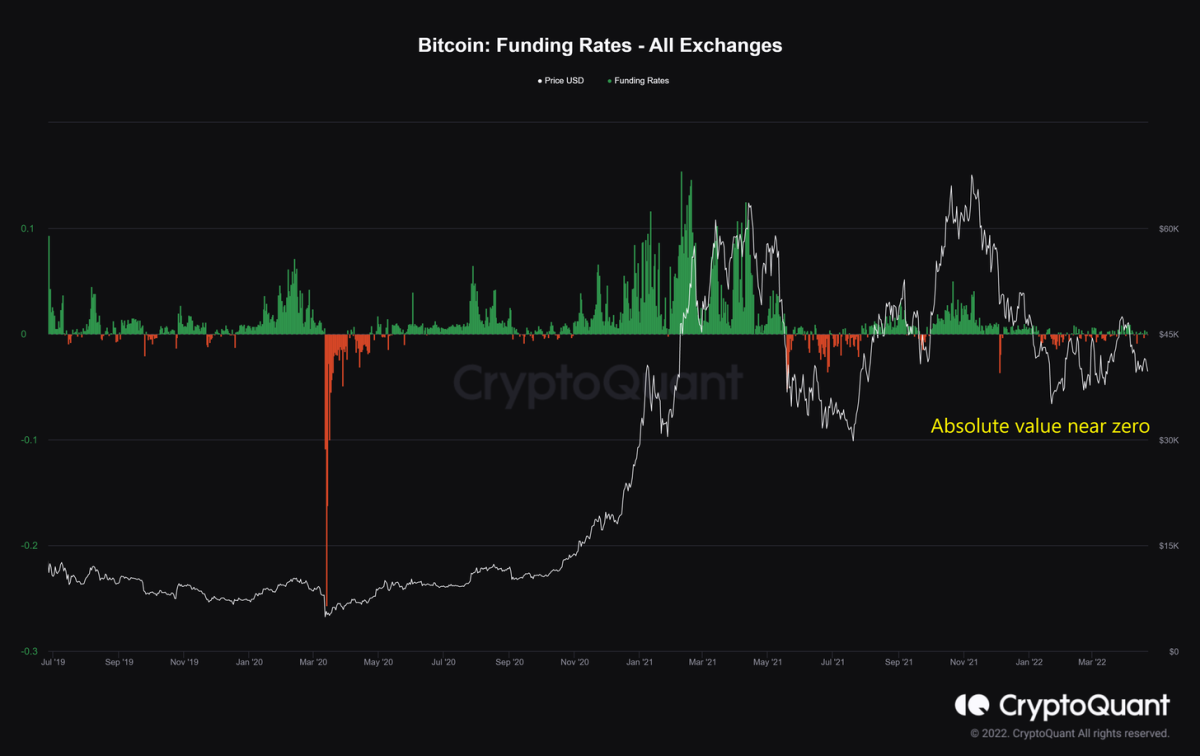

“Tỷ lệ cấp vốn thể hiện tâm lý của các nhà giao dịch trên thị trường hoán đổi vĩnh viễn và số tiền tỷ lệ thuận với số lượng hợp đồng. Tỷ lệ tài trợ dương cho thấy rằng các nhà giao dịch vị thế mua đang chiếm ưu thế và sẵn sàng trả tiền tài trợ cho các nhà giao dịch ngắn hạn. Tỷ lệ tài trợ âm cho thấy rằng các nhà giao dịch vị thế ngắn đang chiếm ưu thế và sẵn sàng trả tiền cho các nhà giao dịch dài hạn ”( Nguồn ).

Giá trị tuyệt đối của tỷ lệ tài trợ càng cao thì các nhà giao dịch càng quyết liệt hơn. Tuy nhiên, giá trị tuyệt đối hiện tại của tỷ lệ tài trợ đang dao động gần bằng 0, có nghĩa là các nhà giao dịch không tích cực trong điều kiện kinh tế hiện tại.

Giá trị tuyệt đối của tài trợ gần bằng 0 khẳng định không có sự hiếu chiến giữa các nhà giao dịch ( Nguồn ).

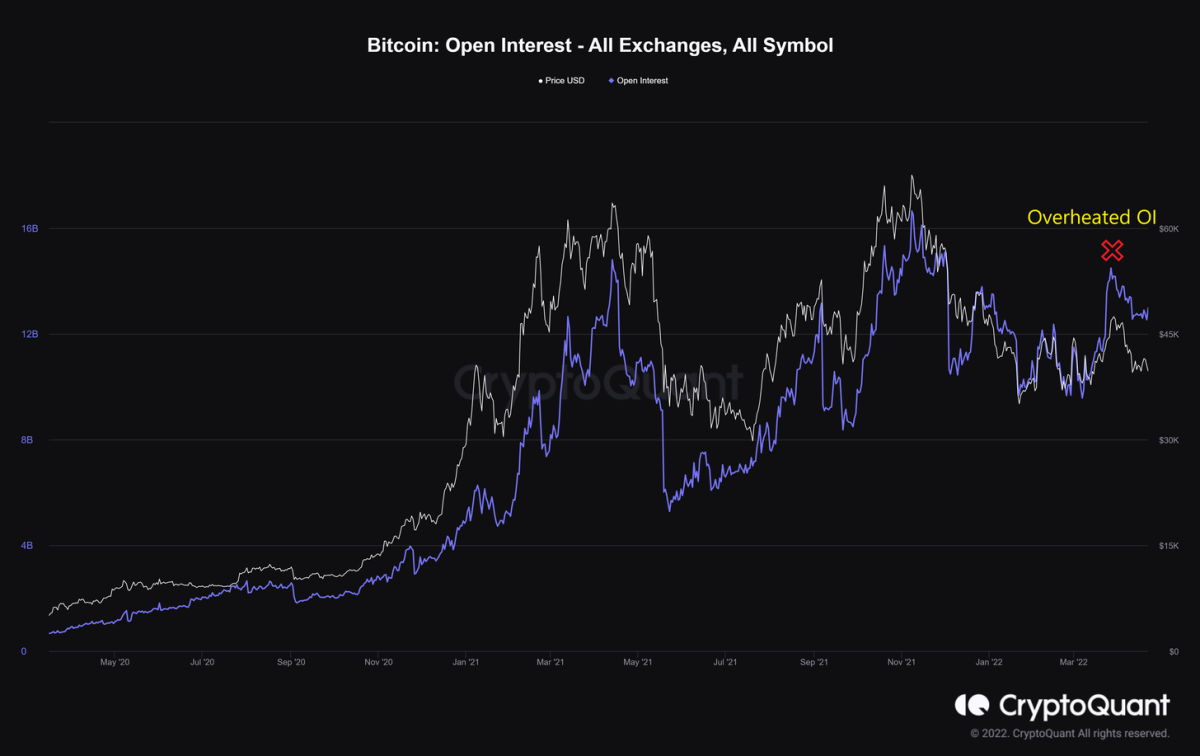

Một trong những yếu tố quan trọng nhất của thị trường phái sinh là lãi suất mở (OI) được định nghĩa là số lượng vị thế mở hiện tại trên các cặp giao dịch của một sàn giao dịch phái sinh. Chỉ số OI tăng từ ngày 8 tháng 3 đến ngày 28 tháng 3 năm 2022, được thúc đẩy quá nóng và có chủ ý bởi các nhà giao dịch ngắn hạn vì có một khoản đầu tư mở bắt đầu ở mức đỉnh 48.000 đô la vào ngày 28 tháng 3. Do đó, nó không có khả năng hỗ trợ xu hướng tăng có thể có.

Điều khiển OI quá nóng bởi các nhà giao dịch ngắn hạn giảm mạnh do đầu cơ ( Nguồn ).

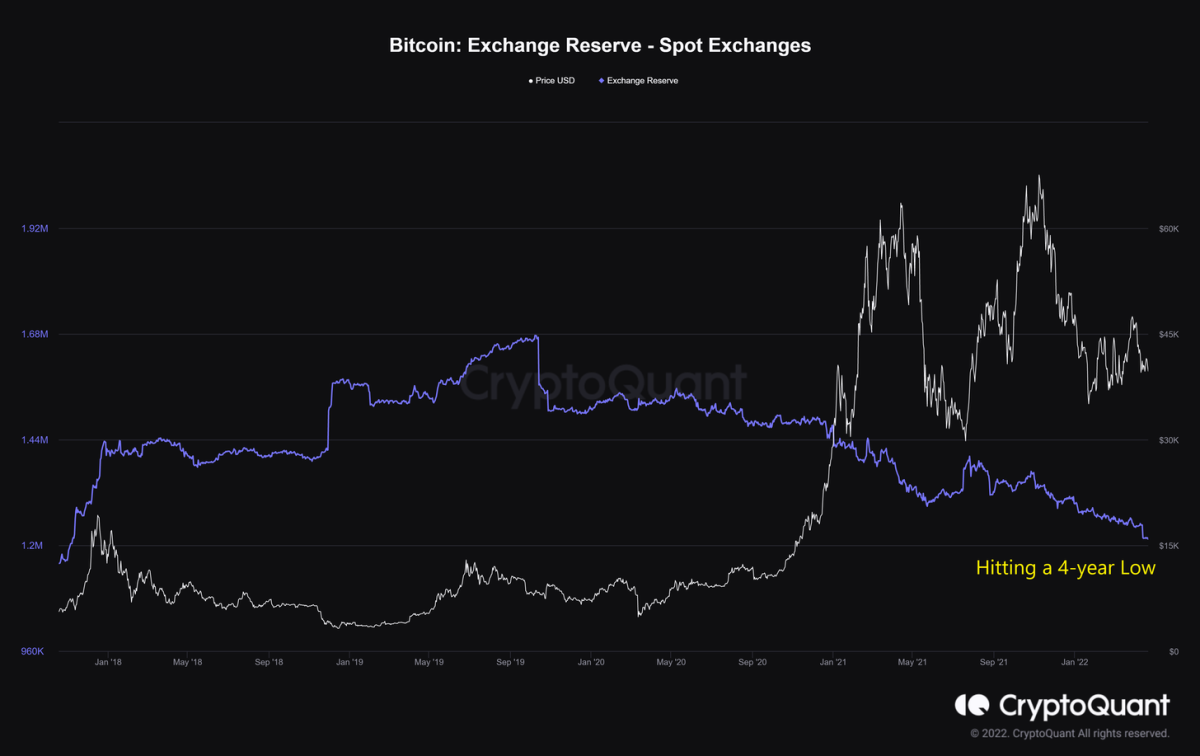

Trong khi đó, tổng số bitcoin được nắm giữ trên sàn giao dịch giao ngay đã đạt mức thấp nhất trong 4 năm và điều này thường được coi là tốt đăng nhập vào hoạt động cơ bản trên chuỗi.

Dự trữ hối đoái giao ngay đạt mức thấp nhất trong 4 năm là một dấu hiệu tốt ( Nguồn ).

Nhưng quan trọng hơn, đó có thể không phải là hoạt động của nhà bán lẻ vì số lượng địa chỉ luồng trao đổi đã giảm mạnh kể từ ngày 10 tháng 5 năm 2021. Nó cho thấy rằng không có nhiều nhà đầu tư bán lẻ chuyển những đồng tiền đó ra khỏi sàn giao dịch mà thay vào đó có thể là sự tích lũy cá voi.

Địa chỉ luồng trao đổi giảm mạnh do các nhà đầu tư bán lẻ ít hoạt động hơn ( Nguồn ).

Ngoài ra, dự trữ của các sàn giao dịch giảm và chỉ số OI tăng quá nóng làm cho tỷ lệ đòn bẩy ước tính cao hơn, được tính theo tỷ lệ lãi mở của sàn giao dịch suy ra bằng dự trữ bitcoin của họ. Nó tiết lộ rằng mức đòn bẩy cao hơn được người dùng sử dụng trung bình, tức là nhiều nhà đầu tư đang chấp nhận rủi ro đòn bẩy cao trong giao dịch phái sinh.

Đòn bẩy gia nhiệt làm cho thị trường rủi ro hơn ( Nguồn ).

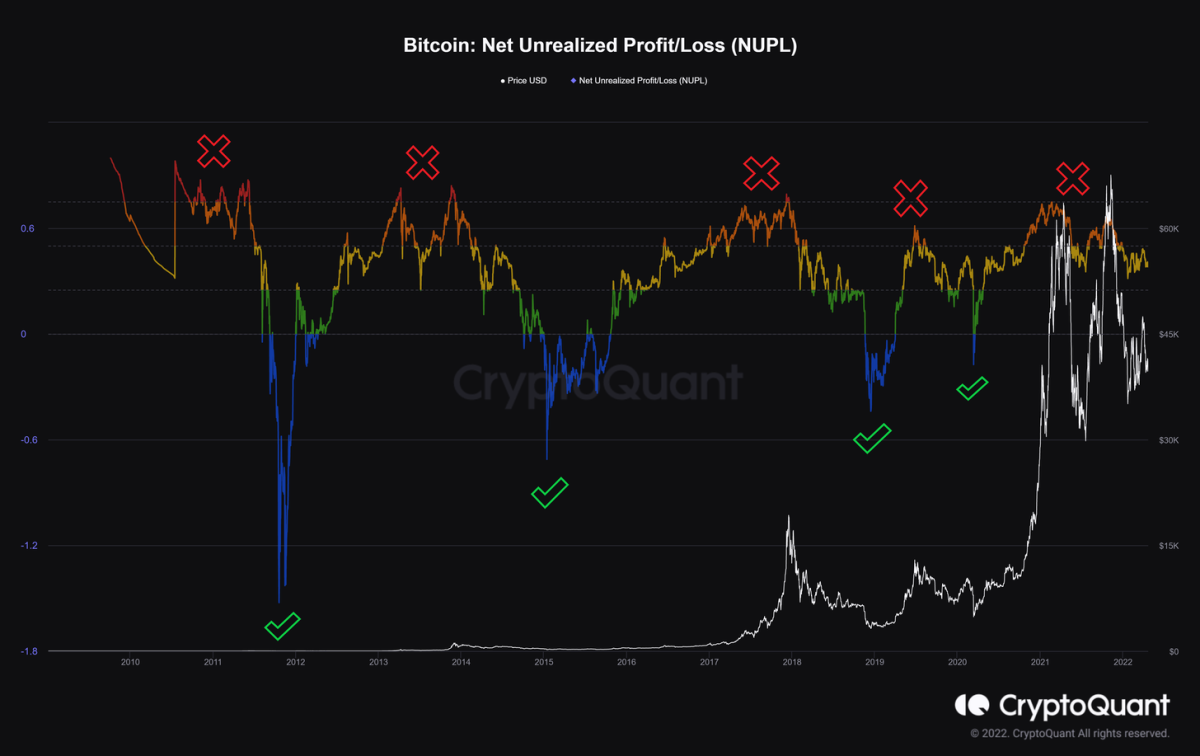

Cuối cùng nhưng không kém phần quan trọng , lãi và lỗ ròng chưa thực hiện (NUPL), chênh lệch giữa vốn hóa thị trường và vốn hóa thực tế chia cho vốn hóa thị trường, cho thấy giai đoạn vốn hóa đã bắt đầu kể từ tháng 5 năm 2021. Giá trị tối đa của tỷ lệ nhà đầu tư có lợi nhuận là vào ngày đó, và một đợt bán tháo đã xảy ra sau đó. Hiện tại, bitcoin có thể đang ở giữa giai đoạn này với lý do hợp lý để chốt lời cho đến khi không còn áp lực bán.

NUPL giả sử thị trường đang trong giai đoạn bán đầu tư ( Nguồn ).

Về mặt cân bằng, tâm lý thị trường không mạnh bằng hoạt động trên chuỗi. Có khả năng chúng ta đang ở trong một thị trường bán chịu, trong đó vốn đầu cơ đang diễn ra có hiệu lực kể từ tháng 5 năm 2021 và giai đoạn tích lũy tiếp tục đã xuất hiện để quét sạch những kẻ đầu cơ ngắn hạn.

Đây là một bài đăng của khách Đặng Quân Vương. Các ý kiến được bày tỏ hoàn toàn là của riêng họ và không nhất thiết phản ánh ý kiến của BTC Inc. hoặc Tạp chí Bitcoin.