Dưới đây là phần trích dẫn từ ấn bản gần đây của Tạp chí Bitcoin Pro, bản tin thị trường cao cấp của Tạp chí Bitcoin. Để trở thành một trong những người đầu tiên nhận được những thông tin chi tiết này và phân tích thị trường bitcoin trực tuyến khác trực tiếp đến hộp thư đến của bạn, hãy đăng ký ngay bây giờ .

Đây là Kiểm soát đường cong lợi nhuận

Một chủ đề chính trong luận án Bitcoin dài hạn của chúng tôi là sự thất bại liên tục của chính sách tiền tệ tập trung giữa các ngân hàng trung ương toàn cầu trong một thế giới mà chính sách tiền tệ tập trung có thể sẽ không khắc phục được mà chỉ làm trầm trọng thêm các vấn đề hệ thống lớn hơn. Sự thất bại, sự biến động dồn nén và sự tàn phá kinh tế xảy ra sau những nỗ lực của ngân hàng trung ương để giải quyết những vấn đề này sẽ chỉ làm tăng thêm lòng tin vào các thể chế tài chính và kinh tế. Điều này mở ra cánh cửa cho một hệ thống thay thế. Chúng tôi nghĩ rằng hệ thống, hoặc thậm chí một phần quan trọng của nó, có thể là Bitcoin.

Với mục tiêu cung cấp một hệ thống tiền tệ toàn cầu ổn định, bền vững và hữu ích, các ngân hàng trung ương phải đối mặt với một trong những thách thức lớn nhất trong lịch sử: giải quyết cuộc khủng hoảng nợ có chủ quyền toàn cầu. Đáp lại, chúng ta sẽ thấy nhiều thử nghiệm chính sách tài khóa và tiền tệ hơn được phát triển và triển khai trên khắp thế giới để thử và giữ cho hệ thống hiện tại hoạt động. Một trong những thử nghiệm chính sách đó được gọi là kiểm soát đường cong lợi nhuận (YCC) và đang trở nên quan trọng hơn đối với tương lai của chúng ta. Trong bài đăng này, chúng tôi sẽ đề cập đến YCC là gì, một vài ví dụ lịch sử của nó và ý nghĩa tương lai của việc tăng cường triển khai YCC.

Ví dụ lịch sử về YCC

Nói một cách đơn giản, YCC là một phương pháp để các ngân hàng trung ương kiểm soát hoặc tác động đến lãi suất và chi phí vốn nói chung. Trên thực tế, một ngân hàng trung ương đặt ra mức lãi suất lý tưởng cho một công cụ nợ cụ thể trên thị trường. Họ tiếp tục mua hoặc bán công cụ nợ đó (tức là trái phiếu 10 năm) bất kể điều gì để duy trì mức chốt lãi suất cụ thể mà họ muốn. Thông thường, họ mua bằng tiền tệ mới in làm tăng thêm áp lực lạm phát tiền tệ.

YCC có thể được thử vì một số lý do khác nhau: duy trì lãi suất ổn định và thấp hơn để thúc đẩy tăng trưởng kinh tế mới, duy trì lãi suất ổn định và thấp hơn để giảm chi phí đi vay và trả nợ lãi suất hoặc cố tình tạo ra lạm phát trong môi trường giảm phát (có thể kể đến một vài cái tên). Thành công của nó chỉ tốt như mức độ tín nhiệm của ngân hàng trung ương trên thị trường. Thị trường phải “tin tưởng” rằng các ngân hàng trung ương sẽ tiếp tục thực hiện chính sách này bằng mọi giá.

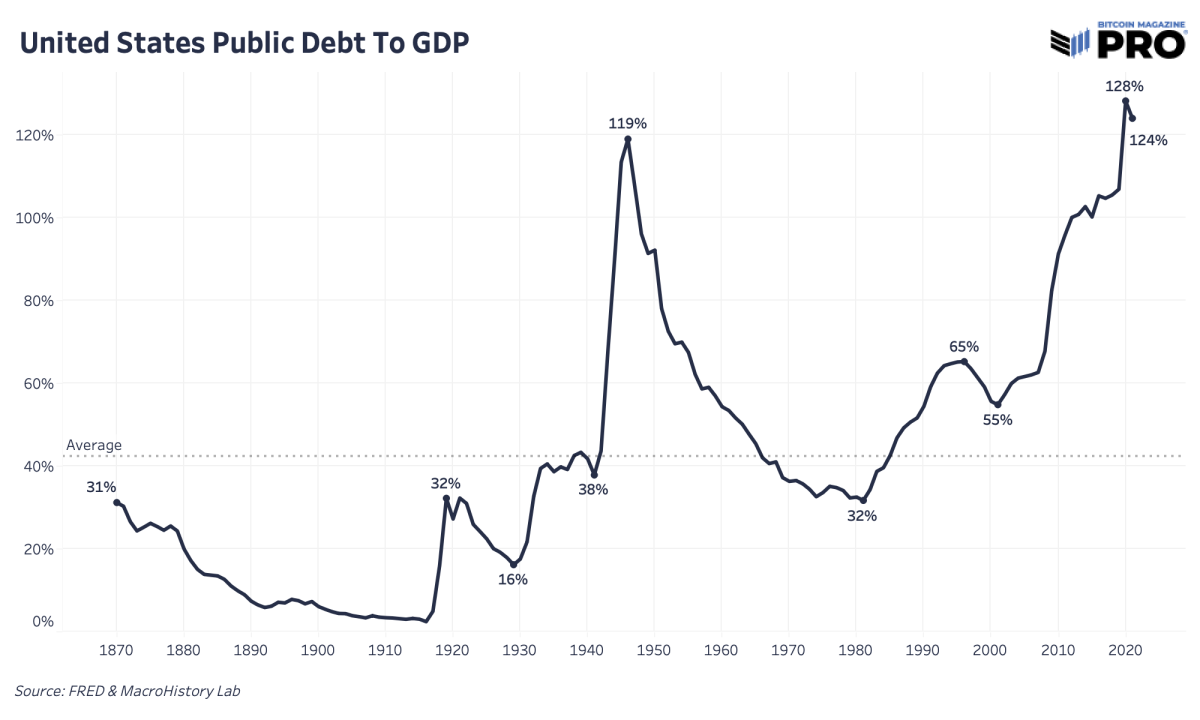

Ví dụ về YCC lớn nhất đã xảy ra ở Hoa Kỳ vào năm 1942 sau Thế chiến thứ hai. Hoa Kỳ đã phải gánh chịu những khoản chi nợ khổng lồ để tài trợ cho chiến tranh và Fed đã giới hạn lợi suất để giữ cho chi phí đi vay ở mức thấp và ổn định. Trong thời gian đó, Fed đã giới hạn cả lãi suất ngắn hạn và dài hạn trên các tín phiếu kỳ hạn ngắn hơn ở mức 0,375% và trái phiếu dài hạn lên đến 2,5%. Bằng cách đó, Fed đã từ bỏ quyền kiểm soát bảng cân đối kế toán và cung tiền của họ, cả hai đều tăng để duy trì mức chốt lãi suất thấp hơn. Đây là phương pháp được lựa chọn để đối phó với sự gia tăng không bền vững của nợ công so với tổng sản phẩm quốc nội.

YCC Hiện tại Và trong tương lai

Ngân hàng Trung ương Châu Âu (ECB) đã thực hiện một cách hiệu quả chính sách YCC bay dưới một biểu ngữ khác. ECB đã mua trái phiếu để cố gắng kiểm soát sự chênh lệch lợi suất giữa các nền kinh tế mạnh nhất và yếu nhất trong khu vực đồng euro.

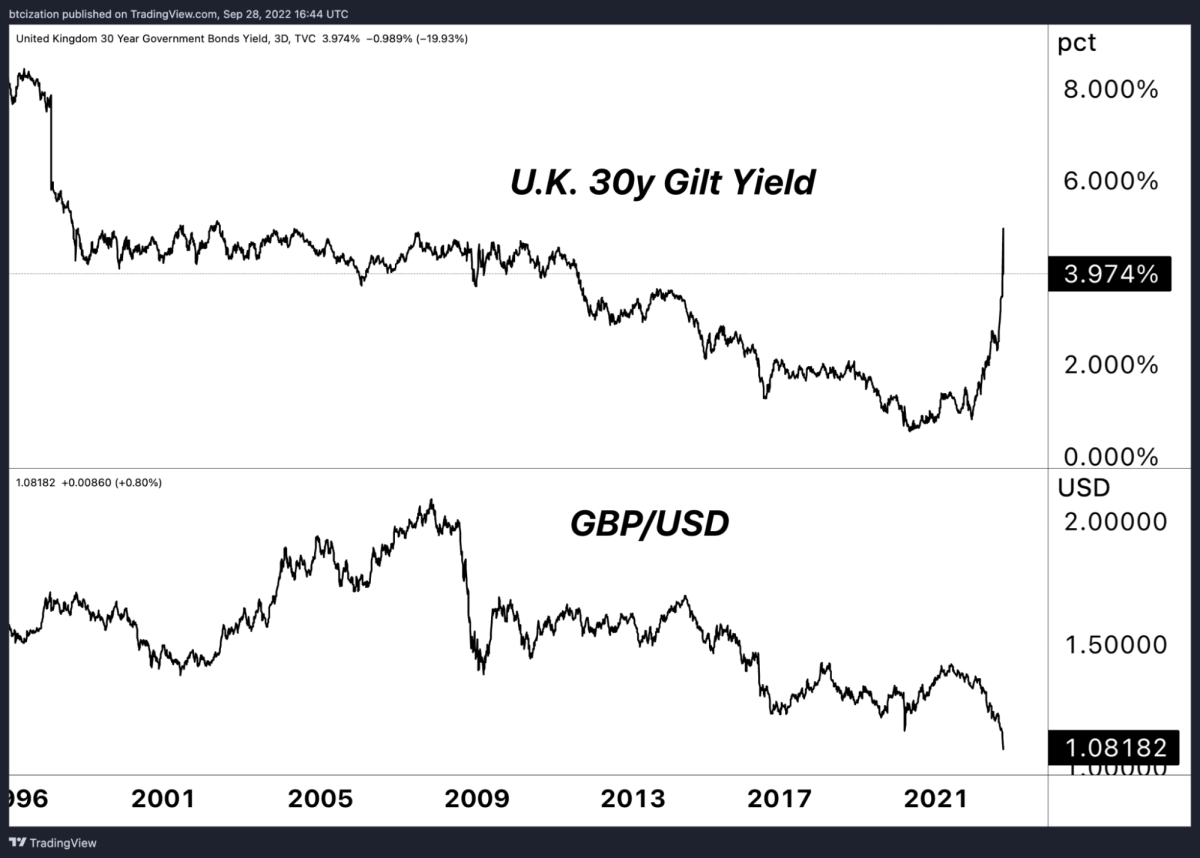

Lợi tức đã trở nên quá cao quá nhanh để các nền kinh tế hoạt động và thiếu người mua cận biên trên thị trường trái phiếu ngay lúc này vì trái phiếu chính phủ đối mặt với hiệu suất kém nhất từ trước đến nay trong lịch sử. Điều đó khiến BoE không còn lựa chọn nào khác ngoài việc trở thành người mua phương sách cuối cùng. Nếu khởi động lại QE và mua trái phiếu ban đầu là không đủ, chúng ta có thể dễ dàng nhận thấy tiến trình chuyển sang chương trình YCC giới hạn lợi suất lâu dài và nghiêm ngặt hơn.

Có báo cáo rằng BoE đã bước vào để ngăn chặn lộ trình này do tiềm năng cho các cuộc gọi ký quỹ trên toàn hệ thống lương hưu của Vương quốc Anh, vốn nắm giữ khoảng 1,5 nghìn tỷ bảng Anh tài sản, trong đó phần lớn được đầu tư vào trái phiếu. Vì một số quỹ hưu trí nhất định đã phòng ngừa rủi ro biến động của họ bằng các công cụ phái sinh trái phiếu, được quản lý bởi cái gọi là quỹ đầu tư theo định hướng trách nhiệm pháp lý (LDI). Khi giá trái phiếu có chủ quyền lâu đời của Vương quốc Anh giảm mạnh, các vị thế phái sinh được đảm bảo bằng các trái phiếu nói trên làm tài sản thế chấp ngày càng trở nên rủi ro đối với các lệnh gọi ký quỹ. Mặc dù tất cả các chi tiết cụ thể không phải là đặc biệt quan trọng, nhưng điểm mấu chốt cần hiểu là khi việc thắt chặt tiền tệ có khả năng trở thành hệ thống, thì ngân hàng trung ương đã vào cuộc.

Mặc dù các chính sách của YCC có thể”phát huy tác dụng”và hạn chế thiệt hại khủng hoảng trong ngắn hạn, nó giải phóng toàn bộ hộp các hậu quả và các hiệu ứng bậc hai sẽ phải được xử lý.

YCC về cơ bản là sự kết thúc của bất kỳ hoạt động nào trên “thị trường tự do” còn lại trong hệ thống kinh tế và tài chính. Việc lập kế hoạch tập trung tích cực hơn để duy trì một mức chi phí vốn cụ thể mà toàn bộ nền kinh tế vận hành. Việc giữ cho hệ thống không bị sụp đổ hoàn toàn đã được chứng minh là không thể tránh khỏi trong các hệ thống tiền tệ dựa trên fiat gần hết thời hạn sử dụng.

YCC kéo dài bong bóng nợ có chủ quyền bằng cách cho phép các chính phủ giảm lãi suất tổng thể đối với các khoản thanh toán lãi suất và giảm chi phí đi vay khi đảo nợ trong tương lai. Dựa trên quy mô nợ công tuyệt đối, tốc độ thâm hụt tài khóa trong tương lai và chi tiêu được hưởng đáng kể hứa hẹn trong tương lai (Medicare, An sinh xã hội, v.v.), chi phí lãi suất sẽ tiếp tục chiếm tỷ trọng lớn hơn trong nguồn thu thuế từ cơ sở thuế suy yếu dưới áp lực.

Lưu ý cuối cùng

Việc sử dụng kiểm soát đường cong lợi suất đầu tiên là một biện pháp toàn cầu trong thời chiến. Nó được sử dụng cho những trường hợp khắc nghiệt. Vì vậy, ngay cả việc cố gắng triển khai một chương trình giống YCC hoặc YCC cũng phải đóng vai trò như một tín hiệu cảnh báo cho hầu hết mọi người rằng có điều gì đó không ổn nghiêm trọng. Bây giờ chúng ta có hai trong số các ngân hàng trung ương lớn nhất trên thế giới (trên bờ của ba) đang tích cực theo đuổi các chính sách kiểm soát đường cong lợi suất. Đây là bước tiến mới của chính sách tiền tệ và các thử nghiệm tiền tệ. Các ngân hàng trung ương sẽ cố gắng bất cứ điều gì cần thiết để ổn định các điều kiện kinh tế và kết quả là tiền tệ sẽ giảm nhiều hơn.

Nếu từng có một chiến dịch tiếp thị về lý do tại sao Bitcoin có chỗ đứng trên thế giới, thì đó chính xác là điều này. Nhiều như chúng ta đã nói về những cơn gió ngược vĩ mô hiện tại cần thời gian để giải quyết và việc giảm giá bitcoin có thể là kết quả ngắn hạn trong kịch bản thị trường chứng khoán biến động nghiêm trọng, làn sóng chính sách tiền tệ và thanh khoản không ngừng sẽ phải tung ra để giải cứu hệ thống sẽ rất lớn. Nhận được một mức giá bitcoin thấp hơn để tích lũy một vị trí cao hơn và tránh một đợt sụt giảm đáng kể tiềm năng khác trong cuộc suy thoái toàn cầu là một cách chơi tốt (nếu thị trường cung cấp) nhưng bỏ lỡ một động thái lớn tiếp theo đi lên là cơ hội thực sự bị bỏ lỡ theo quan điểm của chúng tôi.

Các bài viết trước đây có liên quan